原标题:骑“房”难下!佳兆业昔日利润调节神器今成累赘 离卖血还债有多远?

如果按照香港上市公司佳兆业集团当前高达10%的融资成本计算,该公司今年的利息支出很可能将再度超过百亿元之巨,只不过这笔费用被佳兆业集团通过财务费用资本化的方式隐藏了起来,以至于人们从其利润表中只能找到区区26亿元不到的融资成本,这一数字只有其真实财务性支出的大约两成。

高昂的财务费用背后,隐藏着佳兆业集团超过千亿元的有息负债,而这些有息负债的产生,与该公司过去几年大规模举债布局投资物业(内地称“投资性房地产”)有着密切的关系,如今其旗下的投资物业账面值高达359亿元之巨。

佳兆业集团为何如此疯狂地猛砸投资物业?

因为从利润表结构来看,投资物业所带来的公允价值变动收益,包办了佳兆业集团过去几年的全部利润——为了这些没有实际现金流支撑的账面浮动利润,佳兆业集团最近几年不惜消耗巨额资金,持续加仓投资物业,并长期乐此不彼。

不过,令人颇感玩味的是,当初为佳兆业集团利润表立下汗马功劳,成为其利润调节神器的投资物业,如今却令该公司骑“房”难下:如果继续持有这些物业并经营下去,抛开潜在的资产减值风险不说,这些投资物业每年所产生的毛收入也没超过27亿元;而如果卖掉它变现还债,反而可能让公司每年省下至少36亿元的利息支出——如果您是佳兆业的最高决策者,面对公司当前巨额的债务压力和难以承受的财务费用,您会做何选择?

有息负债超千亿,8成财务费用被隐藏

佳兆业集团真正引起透镜公司研究注意的,是其近期以来不惜血本地连续逛推大额美元债务工具发行计划,其动辄超过11%的超高融资成本,着实令人乍舌。

透镜公司研究注意到,自5月22日以来,佳兆业集团在过去短短50多天的时间里,急速连续在香港启动并更新了至少三轮美元债务融资工具发行计划,涉及融资总金额在10亿美元级别,这些债务融资工具的年化票面利率在10.875%-11.5%之间,最后到期兑付期限均集中在2022年和2023年。

从上述信息不难看出,佳兆业集团的本轮融资明显存在以下三个特点:一是需求极为紧迫;二是融资成本极高;三是期限普遍接近投资者所能接受的极限——很显然,佳兆业集团正不惜以极高的融资成本作为代价,对其高额的负债进行结构性调整,将其短期流动负债置换成长期非流动负债,以降低其资金链压力。

但在透镜公司研究看来,这样的结构性债务调整,虽然能够暂时缓解佳兆业集团短期资金链和流动性紧张的局面,但却并不能解决该公司整体有息负债畸高,财务压力山大的根本问题。

截至2018年底,佳兆业集团的短期借款余额为169.66亿元,其长期借款余额更是高达918亿元,仅从以上两项数据判断,佳兆业集团去年底的有息负债总额至少在1087.66亿元以上——这一数字,是该公司去年总营业收入的接近三倍,更是其去年归属股东净利润的接近40倍——在有息负债及融资成本双双超高的情况下,佳兆业集团的财务压力可想而知。

不过,值得注意的是,从利润表来看,佳兆业集团去年的融资成本只有25.73亿元,这一数字相对于超千亿规模的有息负债而言,似乎并不算高,相反看起来该公司的融资成本似乎还挺低——但透镜公司研究需要格外强调的是,上述数字实际上可能只是佳兆业集团真实财务费用中的很小一部分,佳兆业集团极可能将绝大部分的财务费用资本化掉了,以至于投资者从其利润表中无法有效追踪其真实的融资成本。

如上判断的证据在哪?

佳兆业集团的现金流量表显示,该公司2018年用于支付融资利息的现金流出高达惊人的108.62亿元,远超其利润表中25.73亿元的融资成本,是其当年归属股东净利润的近四倍,占其同期总营业收入的近三成——如果透镜公司研究没有猜错的话,108.62亿元这个数字可能更接近于佳兆业集团2018年的真实财务费用,只不过该公司去年将其中的八成通过资本化的方式隐藏了起来,造成了外界对其融资成本偏低的错觉:如果按这个数字来推测,佳兆业集团去年的平均年化债务融资成本可能在10%左右,这与其最近发债计划披露的数据基本吻合。

据了解,无论是国内还是国际上,现行会计准则均允许房地产公司将部分财务费用进行资本化,一般情况下,直接用于房地产项目开发的借款所产生的利息,在项目开发期间可以计入开发成本进行资本化,被资本化的财务费用不计入当期利润表损益;而标的项目一旦建成完工之后,若相关开发借款尚未清偿完毕,剩余借款在此后所产生的利息则需要费用化,并直接计入当期利润表损益——因此,财务费用资本化很可能正是佳兆业集团账面财务费用远低于其实际利息支出的核心原因。

(透镜公司研究原创图片/小伶)

透镜公司研究注意到,最近以来,监管机构似乎正在不断地收紧房地产企业的融资通道,市场传言不少信托机构已被要求控制房地产信托的发行规模和占比;同时,相关监管机构还收紧了对地产企业发行外债的备案管理,明确要求今后开发商发行外债的融资只能用于偿还一年内到期的中长期境外债务——这对于目前债务压力山大、且融资渠道高度依赖发行美元外债的佳兆业集团来说,绝对不是一个好消息。

借房子刷利润上瘾,如今却骑“房”难下

房地产开发商负债高本是再正常不过的事情,但佳兆业集团的有息负债及实际财务利息支出占其营收和利润比重之高,仍然在行业里较为罕见,问题是:佳兆业集团何以欠下如此巨债?

透镜公司研究对佳兆业集团历年资产负债结构进行对比分析后发现,除了正常的房地产开发业务之外,在国内房地产市场火爆的2014-2017年间,佳兆业集团持续扩大举债规模,加大了对投资物业(内地称“投资性房地产”,本文中主要是指佳兆业集团自建、自持,并用于商业综合体、酒店运营的商业地产)的布局,这一策略调整对该公司此后的资产负债结构产生了重大影响。

截至2018年底,佳兆业集团账上的投资物业账面余额高达359.3亿元,而其同期的净资产规模也才只有363.39亿元,因此,可以毫不夸张地说:佳兆业集团的账上如今似乎“穷得只剩下房子了”——这种说法,透镜公司研究在之前研究家居企业红星美凯龙的时候也曾提及过,事实上,佳兆业集团与红星美凯龙之间相似的地方,何止如此?

佳兆业集团为何如此热衷于布局投资物业?

堂而皇之地讲,当然是为了拓展业务链条,寻找新的利润点,实现多元化发展——这几乎是所有开发商或其他行业企业在布局投资物业之时的标准说辞,但实际上,从透镜公司研究之前的经验来看,很多企业实际上把投资物业当成了一种超级高效的利润调节工具:因为投资物业的账面价值升值部分可以直接计入利润表当期损益,增厚公司当期利润,帮助企业制造大把大把没有实际现金流支撑的账面浮动利润出来——而这,恐怕正是佳兆业集团与红星美凯龙的另一个相似之处。

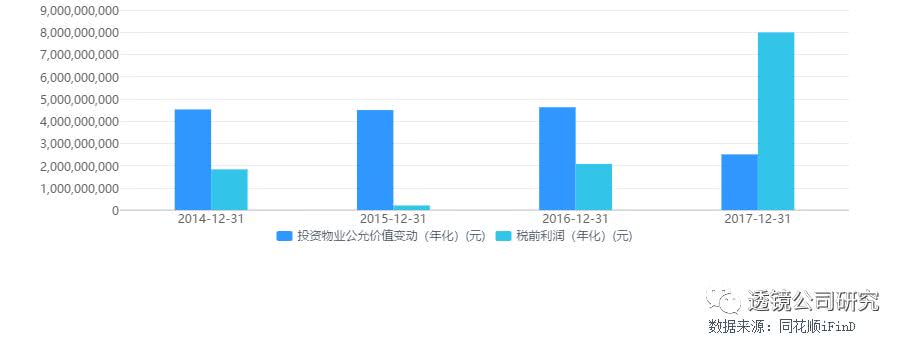

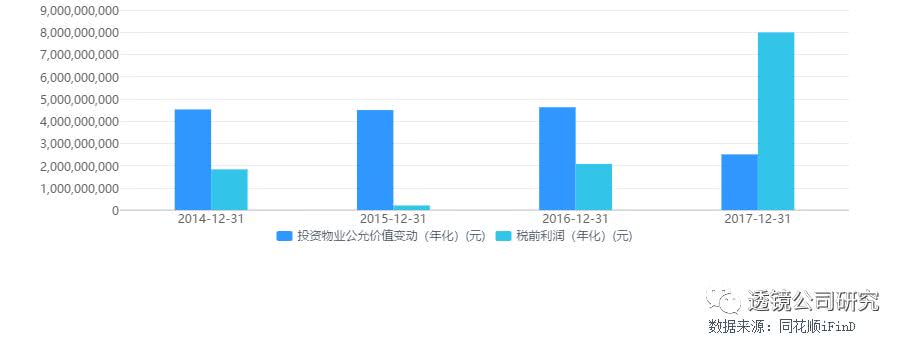

同花顺iFinD统计显示,2014-2017年间,佳兆业集团实现的税前利润总额达到了101.73亿元,其中,其投资物业的公允价值变动就贡献了137.02亿元——也就是说,如果将投资物业的账面升值因素剔除在外,佳兆业集团2014-2017年间将会累计发生35.29亿元的大额税前亏损——这也就不难理解为何佳兆业集团要大规模举债猛砸投资物业了。

2013年底,佳兆业集团的投资物业账面值还只有95.95亿元,2014年底这一数字突然猛增至162.56亿元,此后这一数字更是一路持续快速扩张至2017年底的320.26亿元。

江湖中有句哲言:出来混,将来迟早是要还的!

在过去几年里,虽然佳兆业集团通过投资物业调节出了巨额的利润,避免了陷入长年连续巨额亏损的危局,但由此而积累起来的巨额投资物业如今似乎也让佳兆业集团感觉骑“房”难下。

从2017年开始,国内的房地产市场在严厉的政策调控之下迅速恢复了平静,佳兆业集团旗下投资物业的公允价值变动对于其利润表的贡献越来越低,到了2018年,其投资物业的公允价值变动只贡献了2.12亿元的利润,不足其同期税前利润的3%。

此时的佳兆业集团对于投资物业的态度或许面临着去留两难的抉择:如果继续持有巨额的投资物业,这些投资物业可能不仅不能为其继续贡献公允价值变动收益,反而还可能产生资产减值损失拖累公司利润;同时,这些投资物业所产生的微薄的运营利润(酒店或综合体运营),甚至还不足以覆盖其所形成的资金占用成本,即:如果卖掉这些投资物业变现还债,佳兆业集团每年可以省下来的利息支出甚至还远高于继续运营它所产生的利润;但问题是,如果真的卖掉这些投资物业,那么佳兆业集团将又会回到当初转型的原点,重新变回一家彻底、纯粹的房地产开发商——关于这一点,在接下来的文章中,透镜公司研究会作进一步的更详细探讨。

债务压力山大,离卖血求生还有多远?

在自身资金链高紧张、财务压力山大,同时未来外部融资环境又存在重大不确定性的情况下,佳兆业集团会否被迫变卖旗下的投资物业,用于弥补资金缺口偿还到期债务?

透镜公司研究认为,这个问题有点类似于:如果你花10%以上的利息成本借钱投资盖商场或酒店,而最终这些商场或酒店投入运营后的资本回报率反而还远低于10%——即收入连利息都无法覆盖——同时这些物业资产本身又短期内看不到大幅增值的希望,在资金链极度紧张、财务压力山大的情况下,你会选择倒贴钱继续把商场和酒店经营下去?还是会把这些物业干脆直接卖掉?

当然,这个比方对于佳兆业集团来说似乎有些不太准确,毕竟其如今359亿元的投资物业中,佳兆业集团当初的实际投资成本可能只有百多亿甚至更低,只不过是后来房价上涨后,这些投资物业的账面价值变成了359亿元而已,这个因素不得不考虑——但即便如此,也不可否认这样一个事实:如果佳兆业集团选择将这359亿元的投资物业卖掉,并将变现的资金用于偿还债务,该公司每年能够省下来的利息支出,或将远超其继续经营这些物业项目的运营总收入。

如果将359亿元的投资物业全部卖出,变现用于偿债,佳兆业集团每年到底能省出多少利息费用呢?

即便是按照10%左右的平均融资成本计算,这359亿元的投资物业变现后可以帮助佳兆业集团每年节约36亿元的利息支出;但事实上,从其最近几期境外美元发债动辄11%甚至更高的融资成本来看,佳兆业集团完全可以用这359亿元的卖房变现资金优先偿还那些融资成本最高的贷款,这样一来其最终每年实际可节省出来的利息支出应该会超过36亿元。

当然,以上卖房还债只是假设,那么现实中,上述359亿元的投资物业一年能为佳兆业集团贡献多少收入呢?

按照2018年年报披露的数据,佳兆业集团去年的营业总收入为387.05亿元,其中物业发展(内地称“房地产项目开发”)贡献了360.81亿元,其余的所有收入加在一起也只有区区26.24亿元,至于除去成本之后的利润,那毫无疑问就更少得可怜了——透镜公司研究姑且假设这部分收入全部为利润,且全部来自于佳兆业集团的投资物业运营,那这个数字也明显低于其变卖投资物业后每年所能节约的至少36亿元利息支出。

珠三角一拥有数十年大型商业综合体开发运营经验的业界资深人士直接对透镜公司研究表示,如今国内商业地产市场景气度下降,佳兆业集团旗下处在运营状态的成熟商业地产项目减值风险较大,即便完全不考虑减值因素,佳兆业集团也不太可能将其359亿元的投资物业的整体资产运营回报率做到10%以上。

从上述分析和采访结果不难看出,至少从财务效率来看,佳兆业集团完全具有变卖投资物业偿还贷款的合理性和必要性;而且从当前的监管和市场环境来看,即便是不考虑接下来进一步的项目开发融资需求,要想偿还现有的千亿有息负债,佳兆业集团大概率也需要进行大规模的资产处置才能实现,因此,被迫卖血求生,这对于佳兆业集团来说恐怕只是时间上的早晚问题。

但透镜公司研究需要特别指出的是,现在对于佳兆业集团而言,即便是真的考虑卖血还债这一选项,该公司也将不得不面对如下一系列的新问题:这359亿元的投资物业变现处置的难度到底有多大?它真的能让佳兆业集团收回359亿元的现金吗?或着说:这些投资物业真的值359亿元吗?里面确定没有水分吗?在国内商业地产景气度大不如前的当下,这些巨额的投资物业真的不需要计提资产减值准备吗?

居小桃 ·

财经直通车

·

2019-07-18 17:00:07

居小桃 ·

财经直通车

·

2019-07-18 17:00:07 评论

评论 分享

分享