去年金斯瑞生物科技(01548-HK)曾遭阎火研究发布的相关报告所做空。该机构称公司缺乏创新研发CAR-T疗法的教育和产业经验,美国临床肿瘤学会公布的临床数据涉嫌造假,且管理层高位套现,并通过隐蔽的子公司股份支付方式窃取公众股东利益。

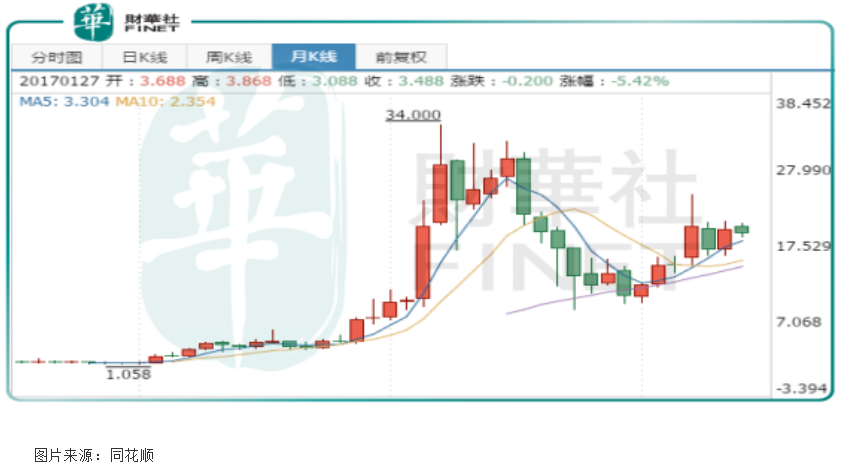

在该报告发布后,金斯瑞生物科技的股价在港交所出现快速杀跌,时至今日金斯瑞生物科技的股价还不到高点时的三分之二。对于阎火研究的看空报告,金斯瑞生物科技也做了辟谣(相关报道可在公司往日披露的公告查询)。

就在该事件过去不到一年,金斯瑞生物科技披露了2019年上半年盈利警告称,集团

预期于截至2019年6月30日止6个月取得约2940万美元至4420万美元亏损,而2018年同期则取得盈利约1760万美元。

什么问题?难道被去年的阎火研究机构说准了,公司业绩变脸了?我们来详细看看原因。

研发费用支出快速攀升是主因

因为金斯瑞生物科技披露的是预告,并没有披露营收、费用支出等具体数据,它只是简单提到,公司亏损主要原因是因为三点:

第一,在传奇生物科技美国公司、传奇生物科技爱尔兰有限公司和Janssen Biotech, Inc.的合作专案上,为推进嵌合抗原受体T细胞(CAR-T)药物的开发、生产及商业化而在美国和中国开始的临床试验所产生的研发费用大幅提高;

第二,在开发新的细胞治疗管线(如针对血液瘤、实体肿瘤、感染性疾病及自身免疫病等疾病的治疗)及进一步加强自有的综合性细胞治疗平臺上的研发投入显著增加;

第三,通过招聘更多有经验的人才及改善员工激励政策来加强公司的人才储备从而促进业务发展。

从以上三点我们可以大致判断出,导致金斯瑞今年前半年亏损的原因主要是,研发投入的增加以及公司增加了有经验的员工导致费用开支大幅增加所致。

如果只是根据以上信息还真不足以说明公司业绩变脸,因为金斯瑞去年净利润基数较低,而今年公司继续推进主要产品CAR-T的临床试验,加大了其他新产品的研究投入,所以阶段性费用大增也情有可原,当然了,具体数据还得等公司半年报出来才能确定。

另外,公司去年股价大跌,看空报告也主要是针对公司产品质疑了,其他的像高管减持,这都是次要原因。那么,金斯瑞去年股价大幅下跌真的只是因为看空机构的质疑吗?

金斯瑞估值太高是主因

财华社仔细查看该金斯瑞各项数据之后发现,首先,公司各项财务数据没有问题,看空机构的质疑金斯瑞也做了回复,并没发现太多的漏洞。正真令笔者觉得匪夷所思的是,公司去年在二级市场的市值已经高达约640亿港元,按2019年7月14日港币兑人民币汇率(0.879)换算,市值也高达约560亿元。

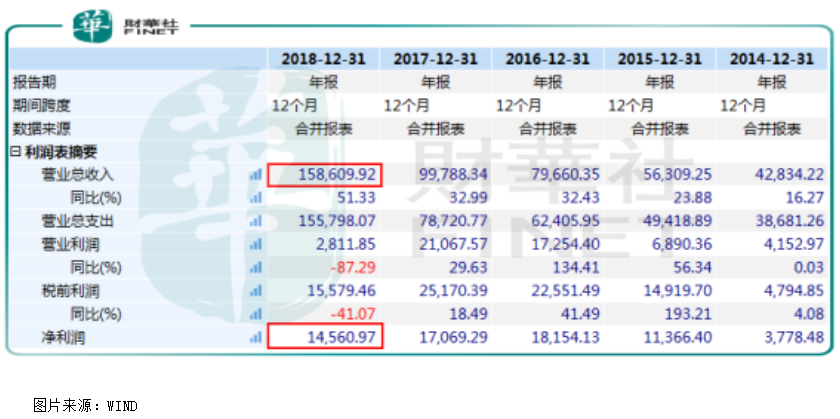

而去年金斯瑞实现总营收才15.86亿人民币,就算15.86亿元的营收全部都可以转化为净利润,公司市值高点的时候市盈率也超过35倍,现实中这是不可能的。回归现实看,2018年公司真实的净利润为1.46亿元,金斯瑞市值高点的时候市盈率约384倍,这是名副其实的是梦率。

居小桃 ·

港股解码

·

2019-07-16 17:04:32

居小桃 ·

港股解码

·

2019-07-16 17:04:32 评论

评论 分享

分享