7月3日,飞鹤乳业在港交所披露IPO招股书,再次冲刺港股上市。

其招股书显示,公司2018年营收103.9亿元人民币,利润为22.4亿元人民币。

飞鹤乳业表示,业绩增长得益于超高端产品的高速发展。其超高端产品星非凡系列2018年收益51.08亿元,贡献了将近一半的营收。

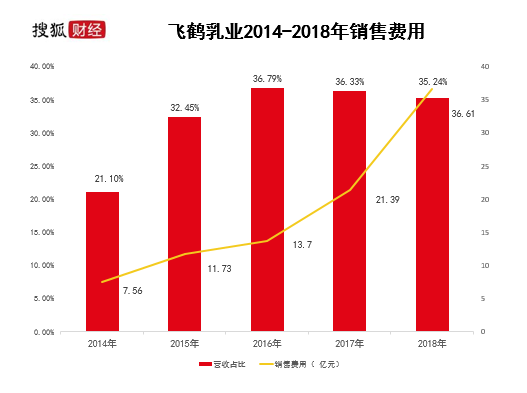

与此同时,飞鹤乳业销售费用逐年增高, 2018年高达36.61亿元,即2018年营收的三分之一以上都用于销售费用。

专家分析表示,飞鹤乳业近三年保持高速增长,重塑了国产奶粉信心,融资或将用于国际化大健康等新业务的投入中。

2018年营收破百亿 超高端产品贡献一半营收

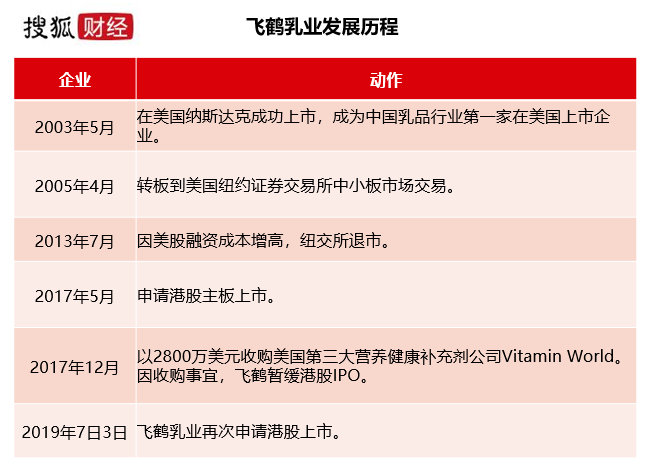

这不是飞鹤乳业第一次冲击港股IPO。

公开资料显示,2003年5月,飞鹤乳业在美国纳斯达克上市,成为中国乳品行业首家在美国上市的企业。随后在2005年4月,飞鹤乳业转板到美国纽约证券交易所中小板市场交易。其后因美股融资成本越来越高、融资难度越来越大,公司于2013年7月完成私有化。而自从纽交所退市后,飞鹤一直在筹划来港上市。

2017年5月,飞鹤申请港股主板上市,提交招股书,当年12月因收购因收购事宜,暂缓IPO。

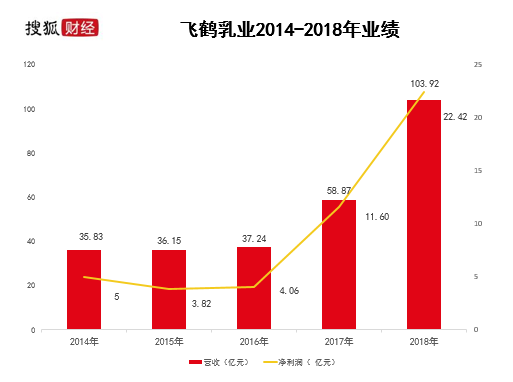

本次更新的招股书显示,2016~2018年,飞鹤乳业收益分别为37.24亿元、58.87亿元、103.9亿元人民币,利润为4.06亿元、11.6亿元、22.4亿元人民币。

此外,2019年第一季度收益和利润分别为27.56亿元和7.71亿元人民币。

搜狐财经根据飞鹤乳业2017年5月更新的招股书对比发现,2014~2016年,飞鹤乳业业绩营收表现平缓,从2017年起开始高速增长,2017年、2018年营收增长率达到58.08%、74.96%。

这得益于产品结构的调整。飞鹤乳业在招股书中提到,其超高端产品星非凡系列收益从2016年的7.11亿元增加到2018年的51.08亿元,复合年增长率为168.0%。

2018年,高端婴幼儿配方奶粉营收66.58亿元,占据总营收64%以上。其中星非凡系列2018年贡献了51.08亿元的收入,占到高端高端婴幼儿配方奶粉的七成以上,贡献了接近一半的总营收。

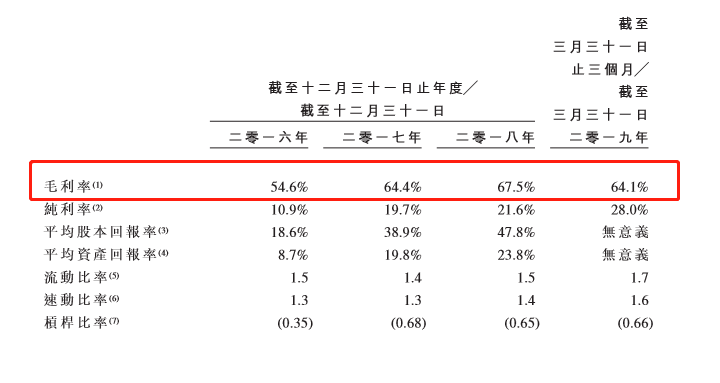

超高端产品带来毛利率的提升。搜狐财经注意到,飞鹤乳业近三年毛利率为54.6%、64.4%、67.5%,2019年第一季度毛利率达64.1%,接近70%。

对于飞鹤乳业的业绩增速,乳业高级分析师宋亮评价:“飞鹤近三年的业绩表现,实现了超出行业增速、超出预想的快速增长。”

“飞鹤产品差异化以及综合实力匹配IPO的节点。”中国品牌研究院研究员朱丹蓬表示,飞鹤塑造了国产奶粉的信心。

销售费用居高不下 去年占营收三分之一以上

“一贯好奶粉”,这是飞鹤乳业最为耳熟能详的广告语。

近年来其销售费用逐年增高,从2014年的7.56亿元上涨至2018年的36.61亿元,即2018年营收的三分之一以上都用于销售费用。

居小桃 ·

搜狐财经

·

2019-07-04 16:13:26

居小桃 ·

搜狐财经

·

2019-07-04 16:13:26 评论

评论 分享

分享