原标题:数百亿银行存款“消失”“业绩高增长”的康美药业陷财务造假疑云

时隔7年“业绩高增长”的中药饮片行业巨头康美药业再次陷入财务“造假”疑云。

299.44亿元,是4月29日晚间康美药业突然在2017年年报中“蒸发”的货币资金数额。在康美药业的解释中,299.44亿被表述为“会计差错”。但市场并不买账,4月30日康美药业当天蒸发市值52.72亿元。

值得注意的是,2017年度康美药业调整前的货币资金合计为341.51亿元,其中224.45万元为库存现金、340.44亿元为银行存款、1.04亿元为其他货币资金。这也意味着,上述“蒸发”的近300亿货币资金大都是银行存款。

有财务工作人员对记者表示,公司外部审计机构审计的话,就是由审计机构给对应银行发银行询证函,要求银行给反馈这个公司的年末银行账户的余额是否相符,“应该核对一致事务所才能出具审计报告。”

与康美药业合作大约19年的广东正中珠江会计师事务所在此前一直为其出具的是“标准无保留意见”审计报告,直至康美药业被证监会立案调查后2018年年报,才出具了“保留意见”审计报告。

市场对康美药业财务造假的质疑声方炽之际,4月29日晚间公告,康美药业董事会秘书、证券事务代表也双双离职。

那么,这次康美药业的“会计差错”究竟能否自圆其说?

新京报记者发现,康美药业“造假”的质疑早在2012年就有。康美药业曾被质疑涉嫌财务造假,“虚增18亿资产”。据裁判文书网,此后的2014年至2018年,不断有投资人向证监会等监管层举报康美药业。2018年12月,证监会时隔多年对康美药业立案调查,才有了此次康美药业对2017年度年报的更正。

此外,康美药业实际控制人、董事长马兴田还多次涉及行贿。值得注意的是,康美药业的资金,不断被大股东的关联企业占用。截至2018年年底,康美药业有超过88亿元的资金被占用,其中均是应收大股东及其关联方的非经营性往来款。

记者发现,在近300亿“会计差错”爆出之际,4月30日,康美药业还同时宣布计划再发行200亿债务融资产品。其实康美药业上市后,不断融资扩张,债务高企,近年来年度财务费用少则数亿元,多则近20亿。这也与几百亿的货币资金形成反差。

5月5日,新京报记者多次致电康美药业证券办公室,电话无人接听。记者致电康美药业的审计机构广东正中珠江会计师事务所,工作人员回复称相关领导正在出差,并留下记者联系方式。

5月5日晚间,上市公司康美药业公告表示,收到了上交所的问询函,要求康美药业进一步核实并披露前期差错更正的12大相关问题。

上交所要求,康美药业核实并补充披露多计货币资金的存放方式、主要账户、限制性情况、是否存在违规资金使用及资金的主要去向;货币资金核算出现重大差错的具体原因、涉及的主要交易事项、交易安排、交易对手方及是否为关联方等具体情况。

此外,上交所还要求康美药业结合公司近年的融资情况,说明是否存在募集资金违规使用的情形,公司资金管理制度及执行存在重大缺陷的具体情况;结合公司现存债务规模、现有货币资金的受限情况等。

【蒸发】

300亿货币资金“蒸发”,大都为银行存款

一次会计调整,让康美药业的财务数据“变脸”。在2017年年度报告中,康美药业的资产负债表、利润表、现金流量表中均有科目进行变更。随之而来的,是公司在2016年度的财务数据也有调整。

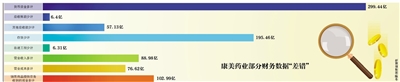

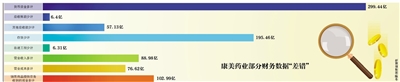

2017年年报中,康美药业对资产负债表的应收账款、存货、在建工程、货币资金均有调整。其中,应收账款少计6.4亿元,存货少计195.63亿元,康美药业截至2017年末的存货金额从调整前的157亿元,调整至352.46亿元。康美药业称,因核算账户资金时存在错误,货币资金多计金额299.44亿元,康美药业期末的货币资金从调整前的341.5亿元,减少至42亿元。

在2017年利润表,康美药业营业收入多计88.98亿元;营业成本多计76.62亿元;公司在核算销售费用和财务费用存在错误,造成公司销售费用少计4.9亿元;财务费用少计2.28亿元。

此外,现金流量表中,康美药业合并现金流量表销售商品、提供劳务收到的现金项目多计102.99亿元;购买商品、接受劳务支付的现金项目多计73亿元;支付其他与经营活动有关的现金项目少计38亿元等。

此次会计差错被市场质疑“离谱”之处,其中就包括对货币资金的核算错误近300亿元。货币资金,简单来说就是企业手上可以支配的现金和存款,是库存现金、银行存款、其他货币资金三个总账户的期末余额。

调整公告披露后,中国经营报报道,康美药业董事长马兴田表示,“财务差错和财务造假是两件事。”康美药业相关负责人也称:“市场比较关注的货币资金减少299亿元的问题,并不是一笔勾销,而是大部分转为存货了。我们的存货还是很有价值的。”

事实上,康美药业此前就因为账面货币资金较高,但并未合理理财,同时财务费用居高不下被质疑。

值得注意的是,在年报审计机构“广东正中珠江会计师事务所”的审计报告中,2017年报中康美药业的“货币资金”审计细节来看,大部分都是银行存款。数据显示,2017年度康美药业调整前的货币资金合计为341.51亿元,其中224.45万元为库存现金、340.44亿元为银行存款、1.04亿元为其他货币资金。

这意味着,此次的299.44亿元货币资金“错误”,要从银行存款上找问题。

一位财务工作人员告诉新京报记者,对于银行存款项目,公司内部审计要看每月的银行对账单,看月末的余额和账面是否一致,每次流水对上才行。公司外部审计机构审计的话,就是由审计机构给对应银行发银行询证函,要求银行给反馈这个公司的年末银行账户的余额是否相符,“应该核对一致事务所才能出具审计报告。”

【业绩变脸】

连续两年业绩虚增,经营现金流变脸“存货很有价值”,就能让市场安心吗?事实上,以上会计科目的调整,也让康美药业2018年的财务数据不再似从前那般光鲜。

康美药业原年度报告中2017年的营业收入为264.76亿元,更正后金额为127.78亿元;归属于上市公司股东的净利润调整前为41亿元,调整后为21.49亿元。

2016年度,调整前康美药业营业收入216.42亿元,调整后为146.93亿元;归属于上市公司股东的净利润调整前为33.4亿元,调整后为18.4亿元。

上述几个业绩指标的调整幅度,有的超过了原数据的50%。这意味着,公司2016年度、2017年度的营业收入和净利润被虚增。

2017年度康美药业归属于上市公司股东的净资产从调整前的320亿元,变为调整后的284亿元;2016年末调整前的291亿元净资产,调整后为277亿元。

现金流量上,2017年经营活动的现金流调整前为18亿元,调整后为-48.4亿元。2016年度经营活动产生的现金流调整前为16亿元,调整后为-23.04亿元。

根据康美药业2018年度报告,报告期康美药业的营业收入为193.56亿元,归属于上市公司股东的净利润为11.35亿元,经营活动产生的现金流为-31.91亿元。截至2018年12月底,康美药业归属于上市公司股东的净资产为281.9亿元。

这也暴露出康美药业的经营现金流,即造血能力短板。业绩大幅下调外,康美药业已连续三年经营活动产生的现金流量净额为负。而按照康美药业此前的财务数据,康美药业经营活动产生的现金流量净额每年均为正数。

4月30日,康美药业也收到上海证券交易所上市公司监管一部下发的监管工作函,要求康美药业对财务数据下调等问题进一步解释。截至发稿,康美药业尚未回复关注函。

【资金被占用】

至去年末被占资88亿,曾隐瞒资金被占用

货币资金高企的康美药业为什么要大手笔融资或借款?数据显示,截至2018年12月底,康美药业仍被大股东及其关联方占用资金。

康美药业2018年财务报告显示,报告期末应收大股东及其关联方非经营性往来款88.79亿元,其中期初余额57.14亿元,2018年新增35.95亿元。

根据康美药业的资金占用专项报告,上述依然占用康美药业88.79亿元的公司,为普宁市康淳药业有限公司(以下简称:普宁康淳)、普宁康都药业有限公司(以下简称:普宁康都),两家公司截至报告期末分别仍占用康美药业32.5亿元、56.29亿元。

新京报记者注意到,这两家大额占用康美药业资金的公司,是第一次出现在康美药业的公告中。

上述两家公司与康美药业的关联关系,均显示为“其他关联关系”。新京报记者通过天眼查查询普宁康淳的股权关系看到,公司的实际控制人为王如妹,监事为许瑾玉,主要经营批发中药饮片、中成药等业务。普宁康都的股东为张尔波、马南坚,其中马南坚曾组建了康美药业在2016年度收购的公司康美(怀集)医药有限公司,还因为是核心技术(业务)人员被授予股权激励。

按照康美药业2018年资金占用专项说明,普宁康都早在2017年度就非经营性占用康美药业资金,截至2018年期初有57.13亿元未归还。但在康美药业2017年的资金占用情况中,却对此未见披露。

新京报记者连续查阅2015年、2016年、2017年度康美药业的资金占用情况说明,其中控股股东或大股东关联方占用资金均未出现上述两家公司。在2017年度,大股东及其附属企业的康美实业投资控股有限公司,与康美药业发生12.8万元的经营性往来。

值得注意的是,对于这笔88亿元的资金占用,审计机构的表示为,“无法确定康美药业在财务报表中对关联方提供资金发生额及余额的准确性,以及对关联方资金往来的可回收性作出合理估计。”

康美药业的资金被占用也被上交所问询。上交所4月30日要求,康美药业进一步核实上述非经营性资金往来的发生时点、涉及事项、金额、占用期限等情况,明确上述往来款项是否构成大股东及其关联方非经营性资金占用;全面自查以前年度是否存在大股东及关联方非经营性资金占用,以及偿还情况等问题。

【标准审计报告疑云】

与正中珠江合作19年,连续被出具标准无保留意见

此次近300亿元的货币资金“蒸发”,就算是康美药业本身有财务差错,那么审计机构为何当年没有发现?

根据康美药业2017年度的审计报告,报告期对康美药业进行审计的,是一家名为“广东正中珠江会计师事务所”(以下简称正中珠江)的审计机构,签字注册会计师为杨文蔚、张静璃。

这家审计机构,已经和康美药业有19年的合作历史。在康美药业2001年刊登招股书中,引用的财务会计资料就全部来源于正中珠江的审计报告。经过康美药业的委托,正中珠江为康美药业审计了从1997年至2000年10月的财务状况。

这一合作就是19年。康美药业对正中珠江支付的审计费用也逐年上升。数据显示,2005年时康美药业支付的审计单位薪酬为30万元,到了2015年就已经上升至380万元,2017年度、2018年度支付的审计单位薪酬分别为495万元、500万元。

在2012年至2017年,康美药业的财务情况就备受质疑,多次陷入“造假”疑云,但在正中珠江的审计报告中,均出具的是“标准无保留意见”的审计报告。

以2017年度审计报告为例,审计机构对康美药业的医药销售收入、存货可变现净值的确认两项内容确认识别为关键审计事项,其中并不包含对于康美药业货币资金的。

2018年12月,证监会宣布对康美药业立案调查,牵连出康美药业2017年的财报问题时,正中珠江在2018年度报告中,对康美药业出具了“保留意见”。

5月5日,新京报记者致电正中珠江,并表示希望前台人员转接杨文蔚、刘清、张静璃(均曾负责过康美药业审计项目),接线人员回应称,负责康美药业的所有领导都外出,自己不清楚其他情况。该接线人员留下记者联系方式,表示会给记者回电,但截至发稿,记者未接到电话。

【融资饥渴】

风波之下拟再融资200亿

连续3年的经营活动现金流量为负,对于这家“中药饮片巨头”已经属于异常。现金流紧张被揭晓之际,康美药业宣布即将再次融资200亿元。

4月30日,康美药业公告称,为进一步拓宽康美药业融资渠道,优化公司债务结构等原因,拟发行不超过等值于200亿元人民币的债务融资产品。

200亿元相当于其净资产的70%。截至2018年年底康美药业净资产是281亿元。这样高额的发债对于康美药业来说已经不是首次。

数据显示,康美药业在2001年上市以来,累计募集资金835.7亿元,其中有516亿元是属于发行债券融资,占康美药业融资总额的61.81%。此外,康美药业通过借款收到的现金也在呈上升趋势,在2016年至2018年分别达到了162亿元、226.6亿元、164.87亿元。

频繁的融资下,有的只是“债滚债”。以2016年度康美药业增发募集的80.56亿元资金为例,其中有30亿元是用于计划偿还银行贷款,有51亿元是计划补充流动资金。

大手笔融资之时,其2016年末的货币资金达273.3亿。货币资金高企之际,每年其财务费用达数亿或十亿级。数据显示,康美药业在2015年度、2016年度(调整前)、2017年度(调整前)、2018年度的财务费用分别为4.49亿元、7.22亿元、9.69亿元、18.86亿元。

【立案调查】

被举报财务造假多年后遭证监会立案调查

备受质疑的康美药业,早在2012年就被举报涉嫌财务造假。2012年12月,北京中能兴业投资咨询有限公司刊登于《证券市场周刊》的标题为“康美谎言”对康美药业报道,其中质疑,康美药业在土地购买和项目建设上,涉嫌累计至少虚增了18.47亿元的资产。

康美药业当时在疑云中一遍遍澄清,这件事情最终不了了之。中国裁判文书网资料显示,2014年起,有一名投资人刘志清开始不断向证监会举报康美药业“虚假陈述、涉嫌土地购买时的财务造假十多亿元”等情况。

在举报中证监会多次答复刘志清,其中2016年广东证监局做出答复称,“未发现康美药业伪造土地使用权证,虚增土地资产的情况”。但刘志清依然上诉,还将证监会告上法院,被法院驳回诉讼请求后不断上诉要求再审,一直持续到2018年9月。

2018年12月,康美药业因涉嫌信息披露违法违规被证监会立案调查。2019年2月13日,中诚信证券对康美药业旗下的“15康美债”等评级,对康美药业旗下的债券信用等级由AAA下调至AA+。

随着造假疑云的发展,康美药业的股价也不断下跌。数据显示,2018年5月28日,康美药业的总市值达到了1230.69亿元。2018年12月28日,康美药业股价总市值下跌至458.09亿元。截至2019年4月30日,康美药业总市值为474.51亿元。

居小桃 ·

新京报

·

2019-05-06 15:16:30

居小桃 ·

新京报

·

2019-05-06 15:16:30 评论

评论 分享

分享