原标题:超级App美团“四面出击”:坐拥4亿用户 距下一个亚马逊有多远?

企业从未像今天这样被关注,也从未像今天这样成为社会的中流砥柱。而当下,商业模式从未如此错综复杂,也从未如此孕育生机。

新业务、新经济、新模式令人眼花缭乱,但万变不离其宗。一家优秀的企业,必然是价值充盈的。她不仅要有一定的规模当量和盈利能力,还必须有着积极的价值观,能够改善人的生产生活环境,能够促进社会文明进步,能够扎根过去和现在,指向我们共同憧憬的未来。

记录、探寻、发现,我们的每一次表扬和批评,都为抵达那个最具价值的核心。

为此,搜狐财经以专业的财务分析,对国内大型企业做一次全面的审视,亦将以独特的媒体视角,挖掘企业的核心价值。

搜狐财经将以每周两篇的频率,独家发布企业报告,并以此系列报告建立企业数据库,汇聚成搜狐财经中国价值公司100系列,筛选出有独特价值的企业。

本文为“中国价值公司100”系列报道第五篇。

4月11日,美团点评(下称“美团”)发布了上市后的首份年报。2018年,美团实现收入652.3亿元,同比增长92.3%;经营亏损为110.9亿元,同比扩大189.7%;经调整亏损净额为85.2亿元,同比扩大198.6%。

在相继布局外卖、到店餐饮、酒店、同城配送、餐厅管理系统乃至网约车后,美团在2018年4月通过收购摩拜把战火烧到了共享单车领域。这再次引发关于美团边界的讨论:它还会将业务扩张到哪里?

美团创始人、董事长兼CEO王兴此前表示,不必给自己设限,只要核心是清晰的。根据王兴在2018年9月的表态,美团现阶段的战略核心就是Food + Platform,即“吃”+平台。

近年美团的财务数据,恰好为该核心做出了画像。在有关“吃”的两大消费场景——到家与到店中,餐饮外卖业务通过爆发式增长,成为美团目前的收入贡献主力;包含到店餐饮的到店业务,则是到店酒旅业务成为“现金牛”的最大功臣。

这两项刚需高频的业务,不仅主导构筑了美团4亿交易用户、580万活跃商家及270万名骑手的护城河,形成了难以复制的规模及网络效应;还不断地向平台上的低频业务输送资源,吸引用户完成全生命周期的消费闭环,并使扎根产业链深处的2B业务成为了可能。

但另一方面,由于核心业务的市场规模还在急剧成长,美团与竞争对手尤其是阿里巴巴的“烧钱”补贴战远未结束。而为了抢占其他刚需高频场景试水的网约车、共享单车等业务,更让美团本已出现的亏损雪上加霜。

王兴与美团的高管并不急于盈利。他们曾多次向亚马逊致敬,那是一家成立后连续亏损20年、不断投资新业务并在今年1月登顶全球市值冠军的互联网巨头。美团的基本面能够支持其成为下一个亚马逊吗?搜狐财经将结合财报进行全面解读。

收入年复合增长率153%,市值超3000亿港元

美团的前身之一大众点评网于2003年成立,美团网则于2010年成立。2015年10月,原美团公司与大众点评进行了合并。2018年4月,美团斥资27亿美元(约合169.9亿元人民币)的收购摩拜单车。

2018年9月20日,美团以“同股不同权”的AB股架构在香港联交所上市。根据该架构的规定,虽然腾讯在美团全球发售后持有19.2%的B类股份,为第一大股东,但其投票权仅有8.7%。红杉资本持有10.4%的B类股份,投票权为4.7%。

全球发售完成后,王兴持有10.4%的A类股份,美团高级副总裁穆荣均、王慧文分别持有2.3%、0.7%的A类股份,他们投票权的分别为47.3%、10.4%和3%。王兴为美团的控股股东。

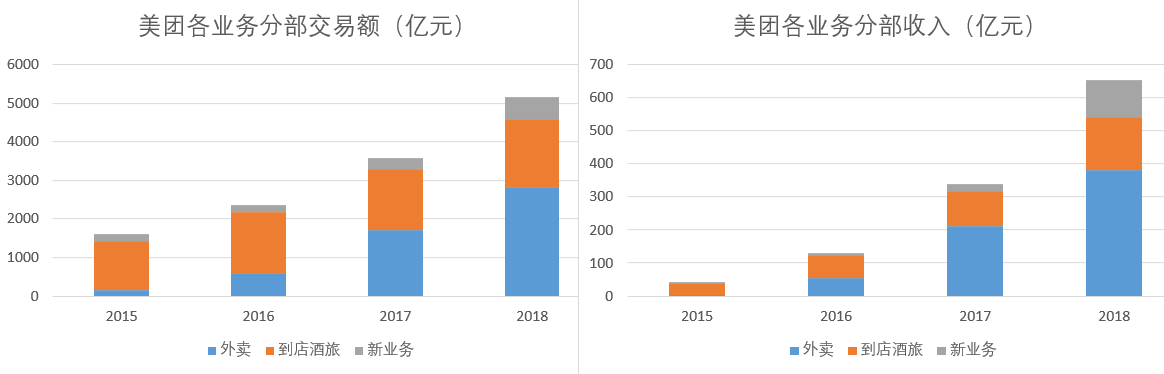

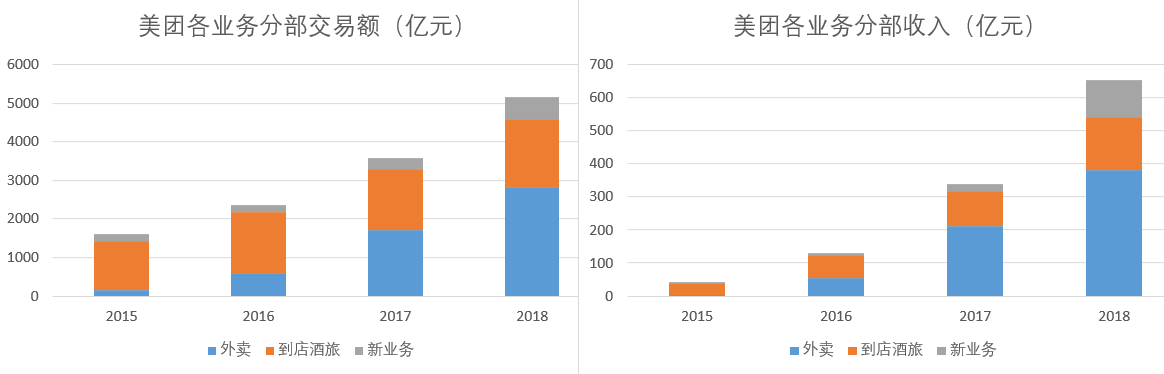

数据显示,近年来美团的规模不断扩大。2015——2018年,美团的总交易金额由1611亿元增长至5156亿元,年复合增长率为47.4%;总收入由40.2亿元上升至652.3亿元,年复合增长率为153.2%。

2018年9月,美团将IPO发行价定为69港元,预估市值为3789亿港元。上市当天,美团股价冲至74港元,市值达到4064亿港元的高点;但之后一路下探到40.25港元,市值跌至2211亿港元。截至今年4月12日,美团报收53.75港元,市值为3083亿港元。

据Choice数据,今年1月1日至4月12日期间,美团的市销率(TTM)平均值为4.74,阿里巴巴、腾讯、百度、携程、同程艺龙的市销率(TTM)平均值分别为8.45、9.6、3.95、4.47、7.13。美团的估值处于行业中游。

外卖成收入增长主力,骑手成本高企拉低毛利率

美团在财报中将业务分为三类,包括餐饮外卖(下称“外卖”)、到店酒店及旅游(下称“到店酒旅”)、新业务及其他。

近两年,外卖成为了美团的核心业务。2017年及2018年,外卖业务的交易额占比、收入占比分别为47.9%及54.8%、62%及58.5%,均为三类业务中最高的。

刚需高频的外卖业务,还起到了为低频业务培育新用户的作用。例如,2017年,有超过80%的酒店预订新增用户及约74%的其他生活服务新增用户,从餐饮外卖及到店餐饮这两个核心品类用户转化而来。而餐厅管理系统等2B业务,也有赖于外卖业务扩张后获取的商家。

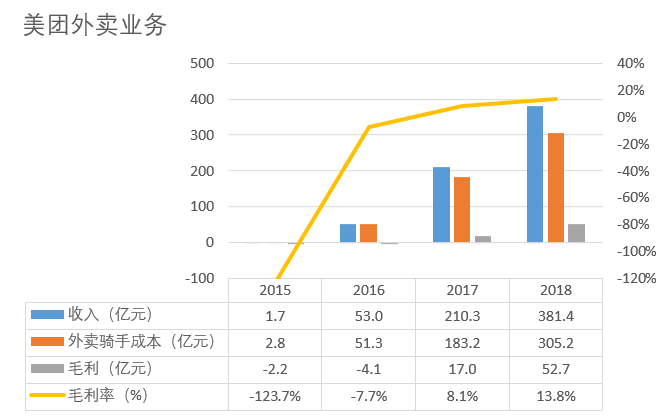

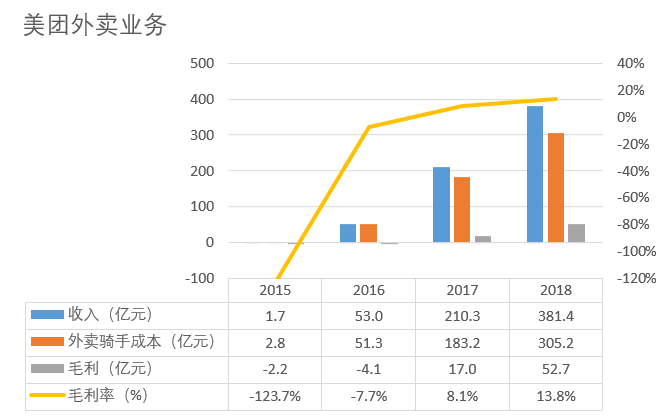

最近几年,外卖业务迎来了高速增长。2015~2018年,美团外卖业务的交易额由156亿元上升至2828亿元,年复合增长率为162.7%;收入由1.7亿元增长至381.4亿元,年复合增长率为507.7%。

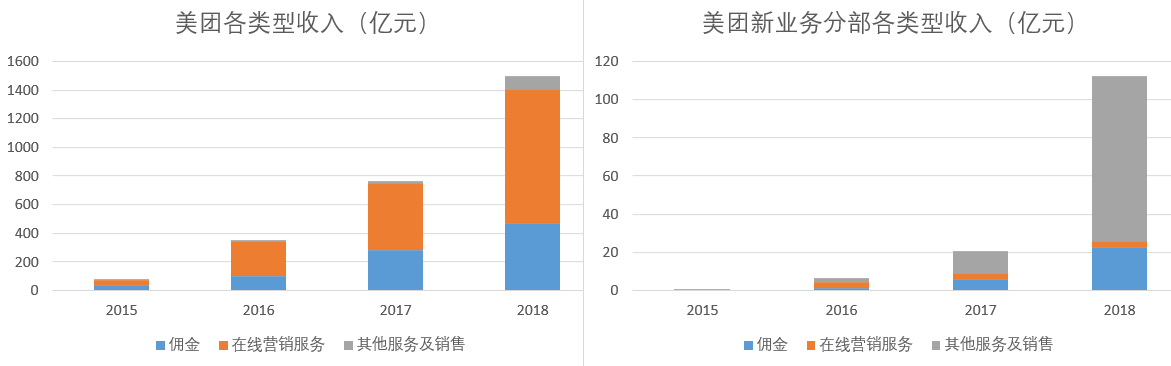

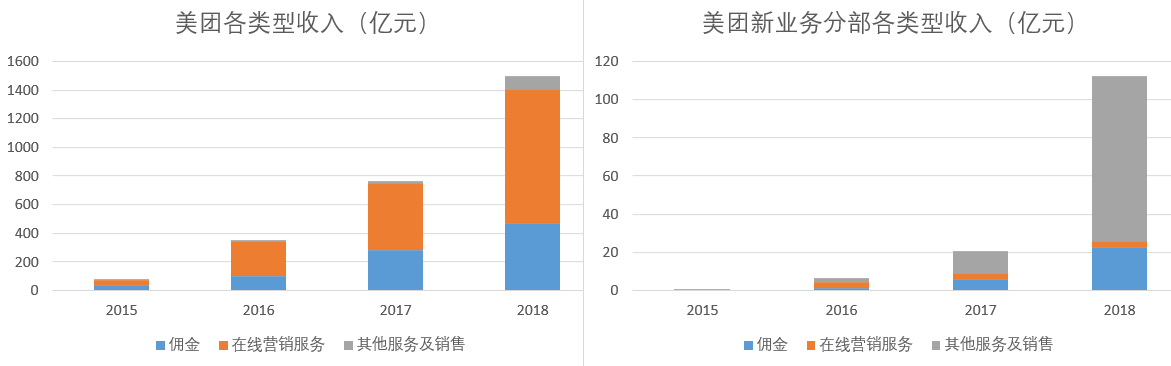

外卖业务的收入来源有三类,包括由配送费和商家佣金组成的佣金收入、在线营销服务收入、其他服务及销售收入。其中,佣金收入最为重要。2015~2018年,佣金收入占外卖收入的比重逐年下降,但占比始终超过93%。

与佣金收入相对应的成本项,是外卖骑手成本。2015~2018年,外卖骑手成本由2.8亿元增加到305.2亿元,占外卖业务销售成本的比重由70.8%上升至92.8%,占外卖业务收入的比重由158.4%下降到80%。

这表明,虽然外卖骑手成本不再导致外卖业务亏损,但仍是该业务最大的成本开支。2015年及2016年,美团外卖业务的毛利率分别为-123.7%及-7.7%。2017年,该业务毛利率回正至8.1%。

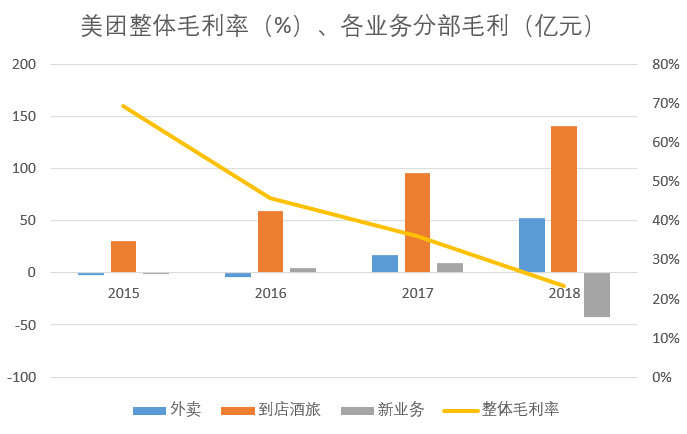

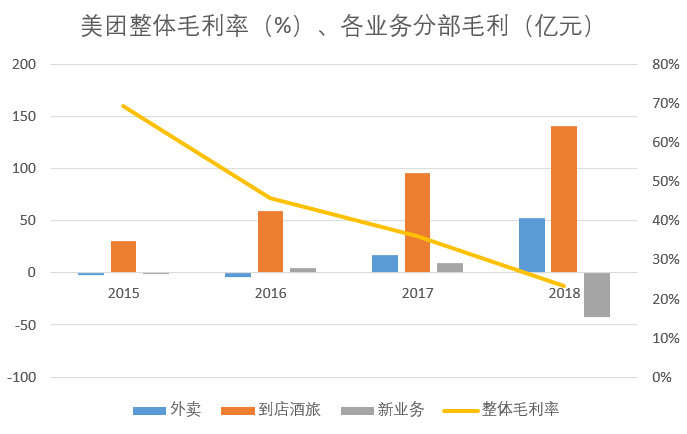

2018年,美团外卖业务实现毛利52.7亿元,同比增长210%;毛利率进一步上升到13.8%。不过,相比于实现毛利141亿元、毛利率为89%的到店酒旅业务,外卖业务的盈利能力仍然不足。

除了外卖骑手带来的高额成本,激烈的外部竞争迫使美团增加营销、推广及资本投入,也是外卖业务毛利率低的原因。目前,该业务的主要竞争对手,是阿里巴巴合并饿了么和口碑后,在2018年10月组建的阿里本地生活服务公司。

阿里财报显示,阿里本地生活2018年4季度的收入为51.6亿元,并已得到来自阿里、软银等超过30亿美元的注资。阿里此前还称,该公司将与阿里生态内原有各个板块产生更大的协同效应和化学反应,而且没有上市计划。

可供对比的是,2017年,美团有89%的餐饮外卖交易来自美团系APP,来自大股东腾讯旗下微信及QQ入口的交易占比仅为11%。这些信息意味着,阿里本地生活的资金压力将小于美团外卖业务,并且有机会使用入口、推广等阿里内部资源扩大市场份额。

根据DCCI在今年2月的统计,美团外卖业务的市场份额为64.1%,领先于饿了么的33.7%。如今双方的战况愈演愈烈。今年4月,阿里本地生活宣布了“快速开拓三四线城市”的战略,并作出“一定会打到50%的市场份额”、“子弹肯定足”的强硬表态。

到店酒旅是“现金牛”,到店贡献74%毛利占大头

如果说外卖业务是美团壮大规模、产生新用户的“增长发动机”,那么已经步入成熟阶段的到店酒旅业务,则承担了美团的盈利重任。

到店酒旅包括三类业务。一类是为餐饮与休闲娱乐、美业等其他生活服务组成的到店业务。另外两类为酒店预订业务、旅游服务业务。

2015年,美团到店酒旅业务的销售额占比、收入占比分别高达79.1%、93.9%。由于外卖业务的崛起,到店酒旅业务在2018年的销售额占比、收入占比下降至34.2%、24.2%,位居第二。

该业务近年的增长速度较快。2015——2018年,美团到店酒旅业务的交易额由1275亿元上升至1768亿元,年复合增长率为11.5%;收入由37.7亿元上升至158.4亿元,年复合增长率为61.4%。

到店酒旅业务的收入来源同样为三类,包括由购买到店消费代金券、预订酒店、购买旅游服务组成的佣金收入,在线营销服务收入,其他服务及销售收入。2018年,佣金收入占到店酒旅收入的比重为57.1%,在线营销服务收入占比为42.5%。

与同期的收入增幅相比,到店酒旅业务的销售成本增幅较小,由2015年的7.4亿元增加到2018年的17.5亿元,年复合增长率为33.2%。相应的,该业务毛利率也从2015年的80.4%上升至2018年的89%。

具体而言,到店酒旅业务的销售成本包括支付处理成本、线上流量成本、带宽费用等。不同于刚性的外卖骑手成本,随着规模扩大,这类成本呈边际递减趋势,属于典型的互联网企业高毛利业务。

因此,到店酒旅也就成了美团贡献利润最大的业务。2015——2018年,到店酒旅业务实现的毛利占总毛利的比重分别为109.1%,99.9%、78.4%、93.3%,对美团现金流的重要性可见一斑。

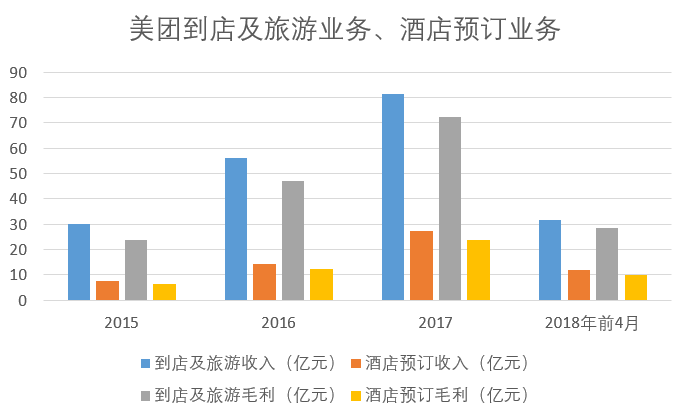

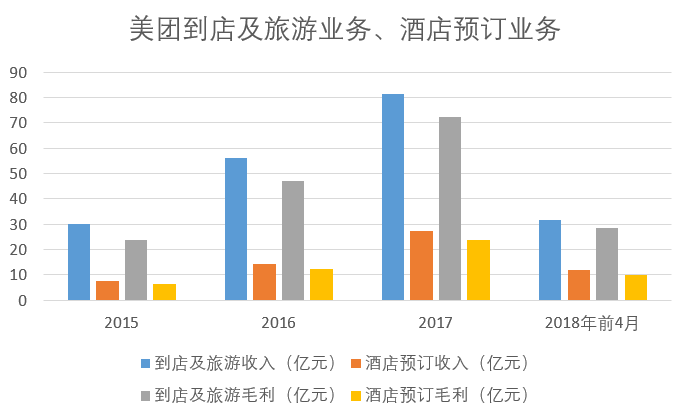

值得注意的是,美团在全球发售公告(下称“公告”)中将该业务进一步分为到店及旅游业务、酒店预订业务。2017年及2018年前4月,到店及旅游业务的交易额占比、收入占比、毛利占比分别为76.9%及70.5%、75%及73%、75.4%及74%。

公告还注明,2015年至2018年前4月,旅游业务仅占美团交易额及收入的“极少部分”。这意味着,到店酒旅业务的核心其实是与外卖业务关联更紧密的到店业务。

美团到店业务的主要竞争对手,为整合到阿里本地生活的口碑。艾瑞报告称,在该业务最大的子业务——到店餐饮业务上,美团2018年1季度的交易额大幅领先于第二名。

2018年前4月,美团外卖、到店及旅游业务的收入合计为128.6亿元。而阿里本地生活在2018年4季度的收入为51.6亿元。以此判断,美团在外卖、到店业务上仍占据较大优势。

虽然酒店预订业务近年的业绩远低于到店及旅游业务,但不妨碍其成为美团的明星业务。美团称,该业务的主要竞争对手为携程。携程侧重高频旅客和高端酒店,美团侧重年轻休闲客、低端酒店及低线城市。

艾瑞报告显示,美团2017年的国内酒店预订间夜量为2.05亿,占比31.3%,位居行业第二。2018年1季度,美团的间夜量占比上升至33.6%,跃居第一。2018年全年,美团的国内酒店预订间夜量为上升至2.84亿,同比增长38.5%。

另一项可供对比的数据为收入。2018年1季度,携程酒店预订业务收入为24.9亿元,同比增长22.9%。2018年前4月,美团酒店预订业务收入为11.8亿元,同比增长63.3%。2018年上半年,同程艺龙住宿预订业务收入为11.9亿元,同比下降25%。

综合上述信息,2018年1季度,美团国内酒店预订业务间夜量领先、增速较快,但整体酒店预订收入大致相当于携程的36%,符合其侧重中低端市场的定位。考虑到携程的海外市场优势,在国内市场,美团酒店预订收入与携程酒店预订收入的比值会更高。

新业务去年毛损42亿,剔除摩拜、网约车或回正

美团新业务及其他的涵盖范围,既有面向商家的餐厅管理系统(下称“RMS”)、供应链解决方案等服务,也有面向消费者的非餐饮外卖、共享单车、试点网约车等服务。美团称,它们处于初期探索阶段。

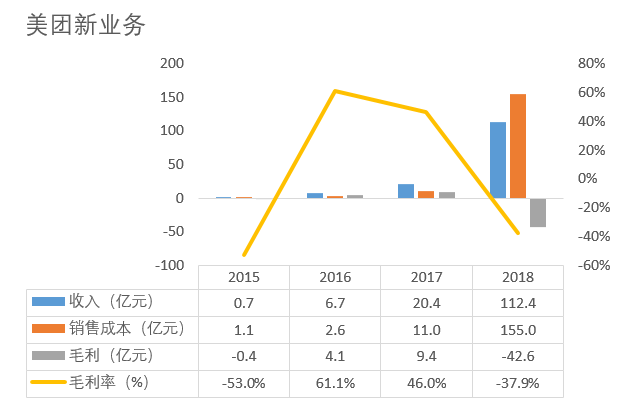

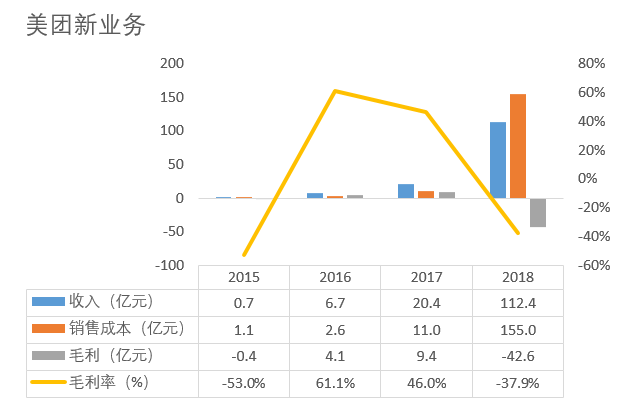

2015——2018年,美团新业务的交易额占比均在10%左右。2018年,美团新业务的收入占比上升至17.2%,该指标在此前三年均未超过10%。

2018年,美团新业务的收入由20.4亿元增长至112.4亿元,同比增长450.3%。财报称,收入的大幅增长主要归功于RMS和供应链解决方案、非餐饮外卖、试点网约车、共享单车等业务。

但同一时期,新业务的销售成本增幅更为惊人,由11亿元增长至155亿元,同比增长1305.9%。美团称,成本的增加主要来自于网约车司机成本、收购摩拜产生的固定资产折旧、扩大供应链解决方案增加的已售货品成本、扩张非餐饮外卖增加的外包劳动成本。

2018年,美团网约车司机成本为44.6亿元。自收购摩拜时起至2018年末,摩拜贡献的收入为15.1亿元,贡献的亏损为45.5亿元。因此,美团新业务2018年的毛损为42.6亿元,而2017年为9.4亿元;毛利率为-37.9%,而2017年为46%。

不过,如将网约车产生的成本、摩拜产生的收入及成本剔除,美团新业务在2018年的毛利约为32.4亿元,毛利率约为33.3%。考虑到美团2018年仅在上海、南京试点运营网约车,对收入贡献有限。继续剔除网约车收入后,美团新业务的毛利率有可能回正。

收入来源方面,虽然美团绝大多数的总收入由佣金收入和在线营销服务收入构成,但其新业务往往更依靠其他服务及销售收入。2015~2017年,其他服务及销售收入占新业务收入的比重分别为55%、36.9%及54.5%。

2018年,新业务中其他服务及销售收入为86.7亿元,同比增长679.4%,占新业务收入的比重上升至77.1%。相应的,美团其他服务及销售收入占总收入的比重也提升到14.4%,而此前这一指标从未超过5%。

公告称,其他服务及销售主要包括RMS、供应链解决方案、小额贷款、共享单车、试点网约车、交通票务等。其中,增长较快的RMS和供应链解决方案均为餐饮2B业务。美团称,可以通过它们加强与平台商家的关系,并探索餐饮服务价值链的变现机会。

在这一领域,美团仍将遇到老对手。原天子星CEO康凯在2018年4月称,餐饮信息化行业形成了以二维火为代表的中小型餐饮单店市场和以餐行健为代表的大中型连锁餐饮市场两级格局,背后实际是美团和阿里的战略布局。

至于共享单车和网约车业务,它们需要在产生美团期望的协同效应的同时,尽量减少亏损。自收购摩拜时起至2018年4月末,摩拜的单车及汽车折旧为3.96亿元,经营成本为1.58亿元,收入为1.47亿元,毛利为-4.07亿元。截至当年4月末,摩拜有710万辆活跃单车。

以此计算,摩拜当时每辆车每天的折旧、经营成本、收入分别为2.07元、0.82元、0.77元。而哈啰出行CEO杨磊在2018年10月称,哈啰单车的这三项数据分别为0.6元、0.3元多、1元多,已经在100多个城市实现净利润。摩拜提升效率并压缩成本已是当务之急。

新业务中唯一一个不属于其他服务及销售且快速增长的业务,是非餐饮外卖。美团称,该业务的收入模型类似于餐饮外卖业务。也就是说,2018年新业务中的22.5亿元佣金收入、3.2亿元在线营销服务收入,主要来源于此。

非餐饮外卖业务,包括配送消费者在其平台上订购的超市货品、生鲜等商品,以及同城速递服务,可以统称为非餐饮非家政的到家业务。美团在该领域的竞争对手有阿里本地生活与阿里旗下的盒马鲜生、达达-京东到家、每日优鲜等。

经营性现金流长期为负,持有588亿现金仍可“烧钱”

虽然美团的整体交易额、收入在2015——2018年实现了快速增长,但在这一时期,美团的亏损呈先降后升之势。2015年、2016年、2017年及2018年,其整体亏损分别为105.2亿元、57.9亿元、189.9亿元及1154.9亿元。

其中,亏损有很大比例来自于以往大量发行的可转换可赎回优先股。上市之后,这些可转换可赎回优先股将会转为普通股,这部分负债也将转为权益。将其剔除后,美团近4年的经营亏损分别为84.7亿元、62.6亿元、38.3亿元及110.9亿元。

整体毛利率方面,美团2015年、2016年、2017年及2018年的毛利率分布为69.2%、45.7%、36%及23.2%。

与综合O2O业务重合度较高的公司相比较,美团2018年的毛利率低于阿里巴巴(46.8%)。与到店酒旅业务重合度较高的公司相比较,美团到店酒旅业务2018年的毛利率(89%)高于携程整体业务(79.7%)、同程艺龙整体业务(69.5%)。

(来源:Choice数据、公司财报)

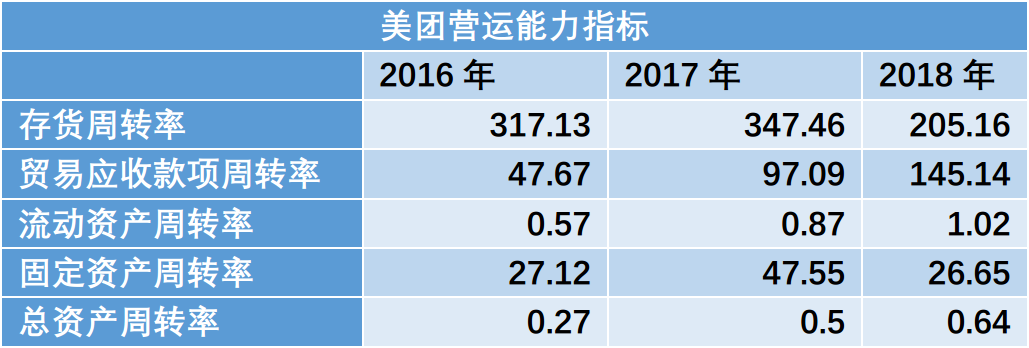

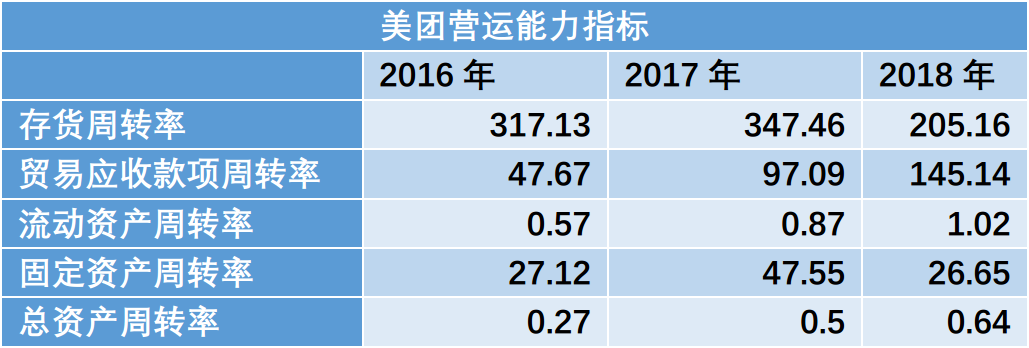

营运能力方面,美团作为综合O2O公司,存货很少,贸易应收款项也不多,因此存货周转率、贸易应收款项周转率均处于高位。得益于近年收入的快速增长,美团的流动资产周转率在2018年上升至1.02,低于阿里(1.3)、同程艺龙(1.13),高于携程(0.45)。

美团的固定资产周转率在2018年下降至26.65,这主要源于收购摩拜增加了物业、厂房及设备与无形资产,但其仍高于同程艺龙(7.64)、阿里(0.63)、携程(0.3)。美团的总资产周转率在2018年改善至0.64,同样高于同程艺龙(0.54)、阿里(0.42)、携程(0.18)。

偿债能力方面,截至2018年末,美团的资产负债率为28.3%,流动比率为2.3;美团持有的现金及现金等价物与短期投资合计为588.7亿元,远远高于有息负债总额(22.7亿元)。这表明,美团的债务风险极低。

现金流方面,2015年末至2018年末,美团的经营性现金流连续4年为负,融资性现金流连续4年为正且可抵销经营性现金流的流出差额;2016年末至2018年末,美团的投资性现金流同样为负,除2018年有业务合并的次要原因外,主要是由购买短期投资导致的。

这意味着,美团目前仍处于“烧钱”扩大规模的阶段,而现阶段持有的资金不仅能够满足其日常经营所需,还有大量剩余资金出于避免闲置的理由被用于购买理财。

创新能力方面,2015——2018年,美团的研发开支从12亿元提高到70.7亿元,研发开支占收入的比重从30%下降至10.8%。2018年,美团的研发开支(10.8%)略高于阿里(10.3%),低于携程(30.9%)和同程艺龙(25.7%)。

从本质上看,美团的创新能力更多体现在商业模式上。通过重金投入刚需高频场景,美团吸引了数量庞大的用户和商家,并形成难以复制的规模及网络效应。继续拓展的多品类低频业务,既增添了用户对平台的使用黏性,也让低毛利的刚需高频业务得到补贴。

社会责任方面,截至2018年8月,美团已对4584名雇员实施了股权激励,占总雇员人数的比例约为7.9%(以2018年12月末的5.84万名全职雇员为基准)。2015——2018年,美团以股份为基础的薪酬开支分别为26亿元、9.1亿元、9.7亿元及18.7亿元。

2018年,美团的雇员福利开支(包含以股份为基础的薪酬开支)为152.3亿元。以2018年12月末为基准,人均薪酬为26.1万元。

财报还显示,美团已上线互联网募捐信息平台“美团公益”、学龄前儿童营养午餐项目;发起了帮扶生活服务业从业人员、促进职业教育的“城市新青年”计划;设立了聚焦环保的“青山基金”;并开展了旅游扶贫、美食消费扶贫行动。

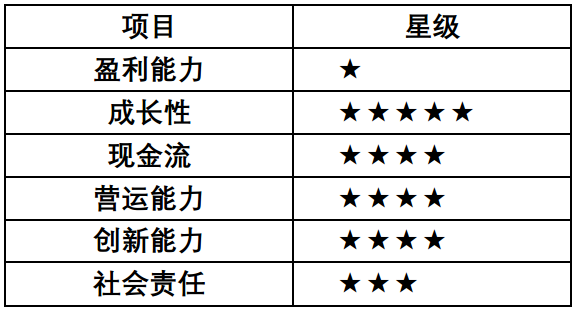

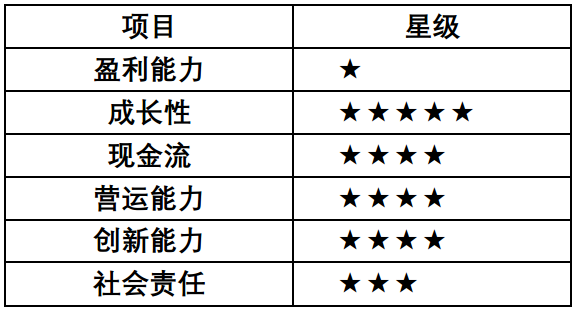

综合各项指标来看,美团整体评分为4颗星。

居小桃 ·

搜狐财经

·

2019-04-15 15:38:46

居小桃 ·

搜狐财经

·

2019-04-15 15:38:46 评论

评论 分享

分享