原标题:网红电商如涵上市后暴跌 张大奕能否跑赢大环境仍有待观察

打着“中国网红电商第一股”旗号赴美IPO的如涵过得并不顺利。

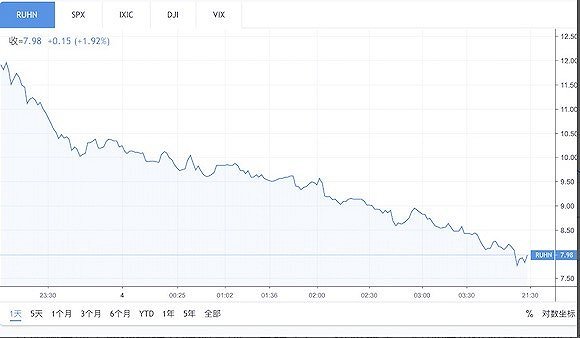

4月4日消息,中国网红电商如涵控股(证券代码为“RUHN”)赴纳斯达克上市没多久,股价便遭遇大幅下滑。其IPO发行价确定为12.5美元,发行1000万股美国存托股,募集1.25亿美元。如涵控股开盘价为11.50美元,低于此前IPO发行价格12.50美元。

随后如涵控股股价一路走低,截至昨日美股收盘,重挫37.20%报7.85美元,市值为6.49亿美元。

如涵控股运营几个较大网红品牌,张大奕为公司头部网红。这家公司做传统供应链起家,2011年成立如涵电商主要做传统女装淘品牌,自建工厂、供应链等,对前端和供应链有深刻了解。2014年淘宝流量成本不断推高,网红成为新的流量入口,微博大V张大奕通过穿搭和审美输出低成本获取流量,公司开始转型为做品牌化定制,以服装为主。

张大奕还在不断复制网红神话。2018年张大奕旗下全品类总销量近2亿,BIGEVE品牌销量达2000万,其微博粉丝数超过1000万。

如涵按照贡献流水数量,将旗下网红分为三个层级:一线网红、成熟网红以及新晋网红。目前如涵拥有3位一线网红,分别是张大奕、大金以及莉贝琳,同时还拥有7名成熟网红以及103位新晋网红。如涵与网红的合作模式一般为5年期的独家合作,113名网红在所有社交平台上大概有1.5亿粉丝,创造19亿人民币自有网店GMV和1亿人民币第三方GMV。

这种商业模式在短期内取得了较大成功,如涵也一度成为网红电商的标杆企业。在上市前,如涵已经有多轮融资经历,其中包括来自阿里巴巴、软银等公司的投资。招股书显示,目前如涵的股权结构中,CEO冯敏持股27.51%;网红张大奕持股15%;董事兼总经理孙雷持股14.59%,董事沈超持股6.67%;赛富和阿里巴巴均持股8.56%;君联资本持股8.54%。

数据来源:天眼查

如涵控股曾在2016年8月借壳登陆新三板,但到2018年4月,挂牌不到两年时间如涵就申请了终止挂牌。在终止挂牌半年后,有消息传如涵要在美股上市,拟募资1亿美元到2亿美元。

就目前的情况来看,如涵在美国鲜有对标企业,很难讲清楚中国网红故事,其亏损也在不断扩大。根据招股书显示,2018年4月1日至12月31日,如涵营收8.56亿元,同比增长14%,净亏损为5750万元,亏损同比扩大120%。

另一方面,如涵在现在这种情况下,对张大奕的个人IP依赖度过高。在2019年,如涵能否跑赢大环境、如何克服网红的生命周期,美股市场拭目以待。

居小桃 ·

界面新闻

·

2019-04-05 12:03:23

居小桃 ·

界面新闻

·

2019-04-05 12:03:23 评论

评论 分享

分享