原标题:新茶饮回到10元 但没有回到“10元时代”

《2023新茶饮研究报告》显示,2023年新茶饮市场增速高达44.3%,但同时也给出预测,2024市场增速或将下降至19.7%。

2024年过去一半,新茶饮市场的种种动向已经证实了上述预测并非空穴来风。

综合多家媒体报道,今年包括蜜雪冰城、古茗、书亦烧仙草、喜茶、茶颜悦色等在内的多家头部新茶饮纷纷开启降价模式,回归“10元价格带”趋势日益明显。

价格战的开启加剧了竞争的激烈程度,门店量方面,GeoQ Data数据显示,2024年上半年101家连锁新茶饮品牌新开店量与去年同期持平,但闭店量却提升了近3000家。

价格战的确是一损俱损一伤俱伤的行为,但若说新茶饮重回“10元时代”也甚是不妥,历经十年变革,新茶饮早已今时不同往日。

价格战对品牌自身而言是残酷的竞争,对消费者来说恰恰是消费升级的体现。同样的价格买到更优质的奶茶,这才是新茶饮这十年来的重要意义。

30元,20元,10元

自2015年,喜茶、奈雪携手拉开奶茶升级的序幕,新茶饮时代距今已走过10个年头。

彼时乘着消费升级的浪潮,当时还算新锐的两家品牌将奶茶从不到10元的小甜水,一举推向了30元一杯的时尚消费品。

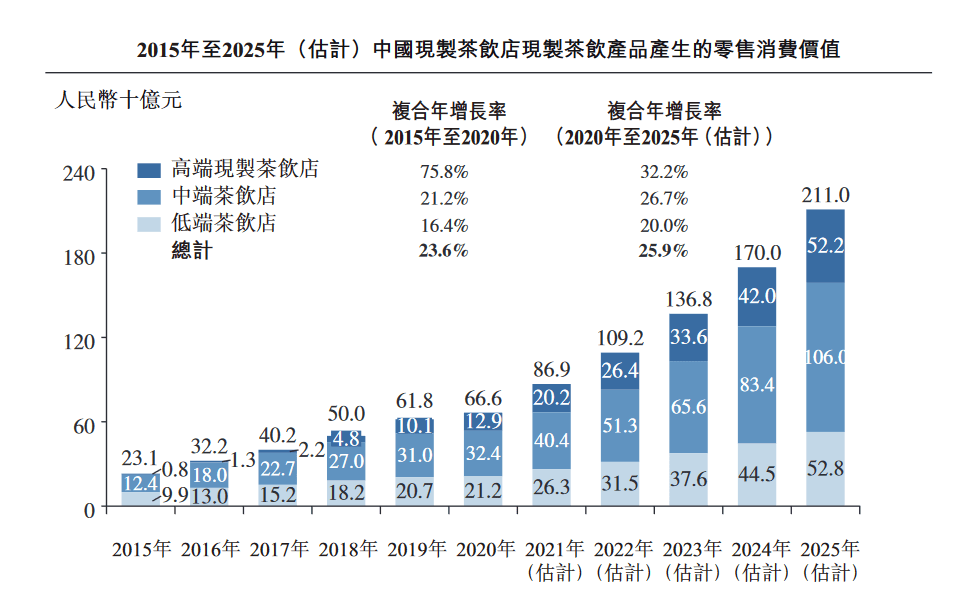

顶着新茶饮的荣光,奈雪在2021年登陆港交所,成为奶茶行业第一股。招股书中,奈雪援引灼识咨询的报告指出,2015年-2020年高端现制茶饮复合增长率高达75.8%,并以此预估高端现制茶饮市场未来增速仍将领跑同行,到2025年其市占率将达到24.8%。

(图源奈雪的茶招股书)

但时间仅过去半年,高端市场便有摇摇欲坠之势。2022年伊始,彼时还是“高端新茶饮三巨头”的喜茶、奈雪和乐乐茶纷纷官宣降价,30元以上产品线收缩,最低甚至不到10元。

对于降价,他们几乎给出了一样的理由——“供应链完善,规模化之后的成本摊薄。”但事实上,那段时间新茶饮行业正面临成本上涨的压力,茶颜悦色、茶百道、一点点等中端品牌甚至被迫涨价。

真正的原因仍是高端市场发展受限。《2020-2021中式新茶饮行业发展报告》显示,2021年我国新式茶饮单价20元以下市场占比超过八成,对于单杯茶饮价格,近六成消费者最能接受10~15元的茶饮产品。

2022年初开始,在长达2年时间内,喜茶、奈雪和乐乐茶先后多次降价,伴随着主品牌的价格下探,曾经承载中端价格带的“喜小茶”、“奈雪Pro”也纷纷消失。

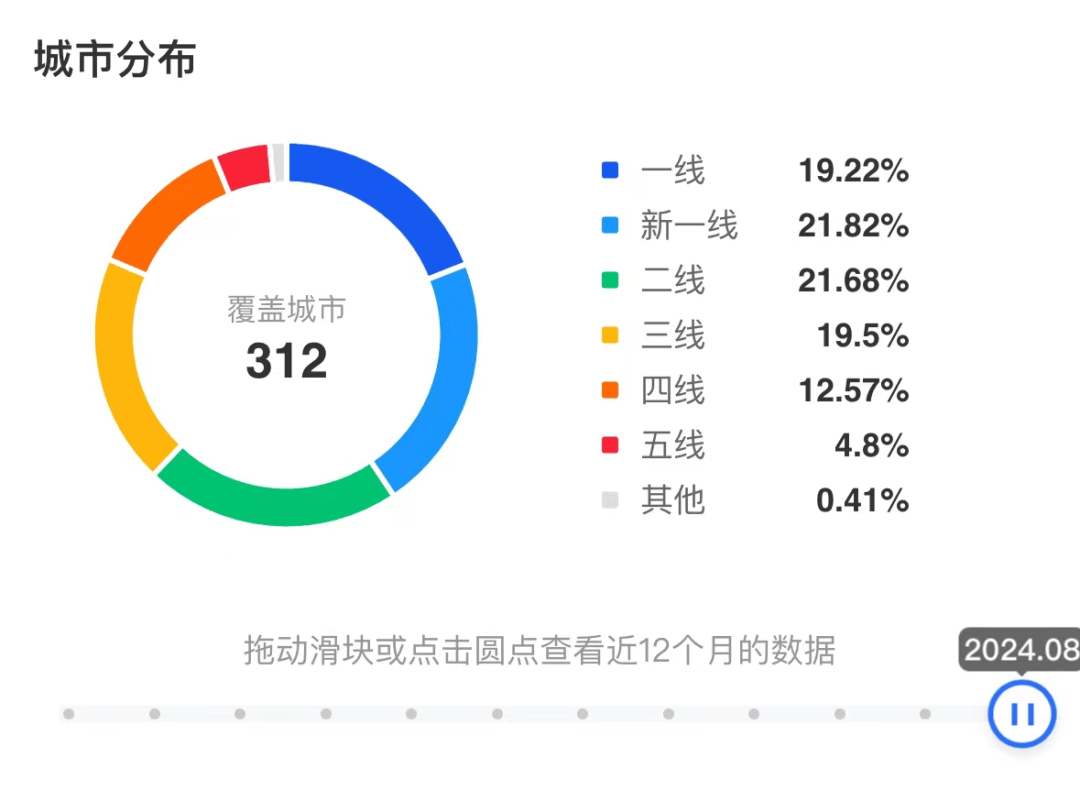

在不断调价的同时,固守直营路线的三巨头纷纷放下身段,主动拥抱加盟。在城市分布上也逐步下沉,窄门餐眼数据显示,奈雪门店在二线及以下城市占比为40%,喜茶则超过60%。

(图源窄门餐眼喜茶门店数据)

降价、加盟、下沉,在打法上,曾经的“三巨头”与传统中端茶饮品牌趋于一致,从价格层面看,如今新茶饮赛道已不再有30元以上价格带,只有零星的价格分布,所谓的“高端茶饮”成为历史。

据《咖门2023饮品市场洞察报告》,饮品上新的价格区间中,超过30元/杯的不足2%,超75%的茶饮低于20元/杯,15元/杯最为普遍。

时间来到2024年,15元也不再是消费者心目中的价格首选。于是,在高端新茶饮长达2年降价后,中端品牌开始掀起新一轮更激烈的“价格战”。

今年5月伊始,书亦烧仙草开始大幅调价,推出了多款售价在10元左右的新品,相较旧菜单,产品均价下调了3-6元左右。

相比其他新茶饮,书亦烧仙草近两年发展迟滞。2021年9月,书亦曾宣称对外拥有超7000家门店,在行业内排名第二,但根据古茗招股书援引灼识咨询报告数据,截至2023年9月30日,书亦门店已然掉队排名第五。

面对调价,书亦烧仙草负责人表示,今年书亦集团明确了未来的定位是要走质价比路线,整体产品下调到10元左右,未来可能还会推出6元、7元甚至更低价格的产品。

书亦烧仙草打响2024年降价第一枪后,一众新茶饮巨头开始轮番跟进:古茗的柠檬水从10元降到4元;茶百道的酸奶紫米露折后价2.9元/杯;茶颜悦色4款“习惯茶”零售产品从11.9元降至9.9元;喜茶原价8元的“纯绿茶妍后”券后价仅需4元,堪比蜜雪冰城。

而蜜雪冰城也在降价,原价4元/杯的柠檬水,在叠加3元团购平台券后,仅需0.68元/杯;原价7元的满杯百香果,叠加限时补贴后仅需0.44元一杯。

沪上阿姨甚至直接推出了平价品牌“茶瀑布”,2元的冰淇淋,4元的冰鲜柠檬水,门店单杯饮品的价格多数都在4~8元之间。

据红餐大数据,从2020年到2023年,新茶饮品牌10元以下消费占比从7.1%上升至29.6%,20元以上占比则从32.7%下降至3.6%。

《2024中国新式茶饮爆品趋势研究分析报告》也指出,80%的消费者选择15元以下的产品,只有不到4%的人在买20元以上的茶饮单品。

亏损、闭店、加盟商遭殃

尽管价格战打得轰轰烈烈,但仔细一看会发现,这一轮降价并非普降,而是针对特定大单品的调价。

比如“柠檬系”茶饮,除了古茗和蜜雪冰城,书亦烧仙草也在6月推出了“7.9元两杯柠檬水”的团购链接,单杯客单价不到4元;柠檬茶方面,益禾堂推出了5.7元的茉莉香柠绿茶;丘大叔推出了9.9元的云涧栀子柠檬茶。

据媒体报道,今年香水柠檬的批发价从去年十几元一斤降至今年的5、6元一斤,这也导致柠檬茶、柠檬水等终端产品的大幅调价。

除了原材料成本低,柠檬茶或是柠檬水本身的制作难度并不高,相比于其他复合型口味奶茶,前两者用料单一,出杯更快,标准化程度更高,也是众多茶饮品牌的核心大单品,蜜雪冰城此前曾公布,其柠檬水年销量超过10亿杯。

用规模摊薄成本早已屡见不鲜,而“柠檬系”饮品在今年的成本更低,这也意味着头部品牌可以在保证不亏损的前提下适当降价以扩大销量。

与此同时,今年年初开始,新茶饮行业通过减免加盟费、实行分期付款等方式进一步降低了加盟门槛,由此也开启了新一轮扩张。

比如古茗在今年3月实行首年“0加盟费”政策,加盟费共计9.88万,加盟费可分摊3年支付,如果中途离场,无需补缴加盟费。

书亦烧仙草的加盟新政里也明确打出“0品牌费、0服务费、0合作费”,另外设备费还可分期支付;茶百道的加盟政策则强调“减免”,无论新老加盟商,新开门店越多,减免力度越大。

除此以外,部分茶饮品牌通过缩小门店规模的形式降低加盟门槛,比如奈雪从90平米降到了40平米,投资预算也从98万元降到了58万元。

(图源奈雪的茶合伙人小程序)

经过半年激进的扩张,头部品牌获得了亮眼增速。在规模效应的支撑下,头部品牌也更有底气托住降价招致的薄利。

但和咖啡市场去年的“惨状”相似,头部品牌凭借规模和供应链优势悍然发动价格战跑马圈地,中小品牌只能沦为铁蹄下的炮灰。

今年以来,伏小桃、谢谢茶、厝内小眷村、小柠撞茶、圆真真等三线茶饮品牌均传出负面新闻,或是大面积闭店,或是直接关停,拖欠工资、人去楼空等连带负面也屡屡出现。

即便头部品牌也未必都在高歌猛进,比如书亦烧仙草,又是降价又是降加盟门槛,结果半年下来门店反而关闭了600多家。

除了大面积闭店,品牌也开始承受价格战导致的亏损。近日奈雪的茶发布《盈利预警》,预期2024上半年经调整亏损净额为4.2亿元-4.9亿元,而2023年奈雪刚刚实现扭亏为盈。

对于亏损奈雪表示,主要是消费需求未有显著恢复,门店收入承压,而门店端成本优化已基本到位,人力、折旧与摊销等成本短期内优化调整空间有限,从而导致门店经营利润率受到较大压力。

如今新茶饮行业几乎没有纯直营品牌,这也意味着相比于品牌自身,加盟商才是这场价格战“苦果”的实际承担者。

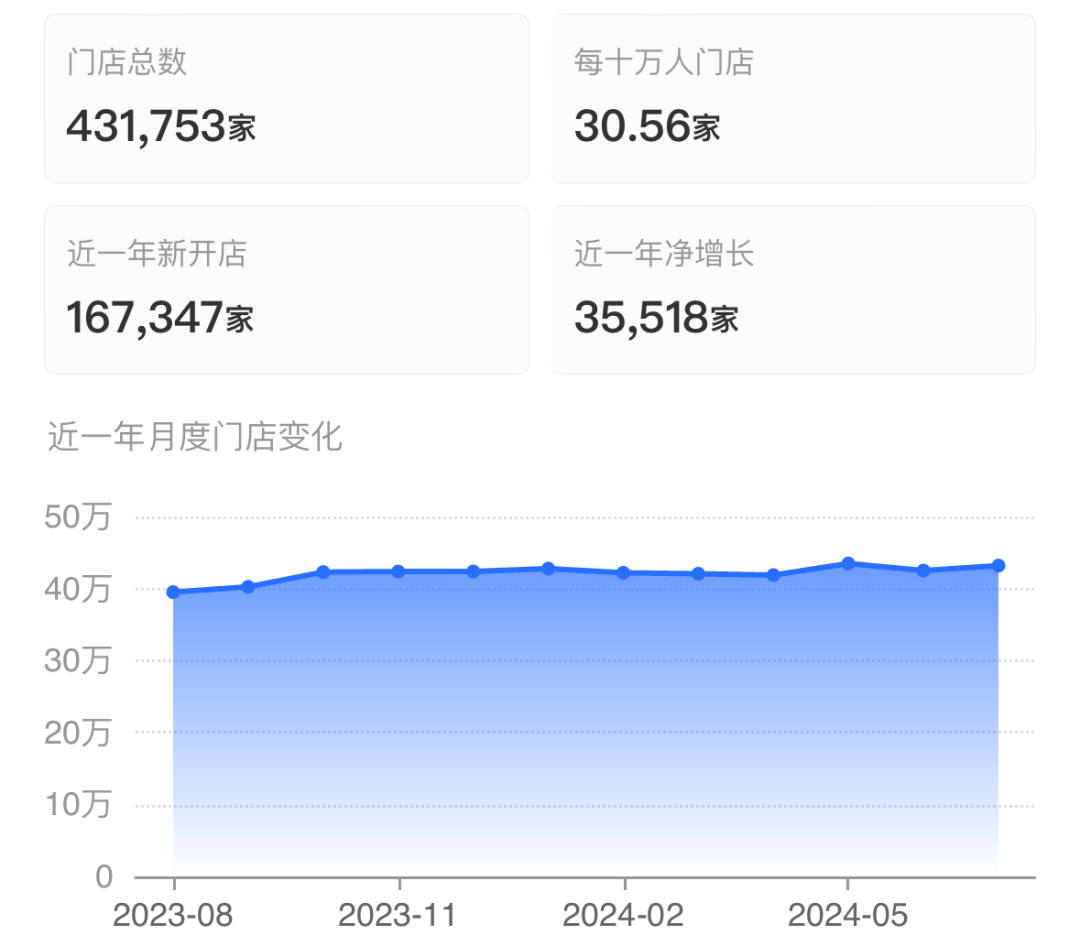

事实上,新茶饮行业一直是加盟“重灾区”,窄门餐眼最新数据显示,近一年新茶饮行业新开门店量超16.7万家,净增长超3.5万家,闭店量超13万家。

(图源窄门餐眼小程序)

尤其是今年以来加盟门槛降低,实力欠佳的加盟商也有机会成为品牌扩张的“棋子”,而价格战一旦开启,“棋子”也就成了名副其实的“弃子”。

回到10元,但没有回到“10元时代”

多年前,钟薛高创始人林盛在接受采访时曾以奶茶价格自比,“奶茶能卖30元一杯,为什么雪糕不能卖10元一根?”

如今,30元奶茶已成历史,但用“重回10元时代”却不慎妥当。

10年前,我们花10元只能买到“奶精+茶粉”冲调的小甜水,直到喜茶、奈雪引入原茶、水果和真牛乳等高品质原料,中国的奶茶才正是揭开“新茶饮”时代的序幕。

随后几年,起家更早的茶百道、古茗、书亦烧仙草等中端品牌追随着消费升级的风潮,一手优化产品,一手扩大规模,经过10年的蜕变与扩张,成为行业中的佼佼者。

但变革仍在持续,当水果茶横行天下时,湖南的茶颜悦色和云南的霸王茶姬另辟蹊径开启了“轻乳茶”时代。

比起传统的水果茶,轻乳茶配料简单,制作难度低,标准化程度高,更利于规模化扩张。饿了么数据显示,今年4月以来,推出轻乳茶的品牌数量,同比去年增长近1倍,外卖量同比增长更是超过740%。

迎合着消费者口感寡淡的趋势,轻乳茶如今已成为各大品牌的招牌单品,霸王茶姬亦是当下扩张最快的新茶饮之一。

另一个崛起的细分品类是柠檬茶,并诞生了柠季、LINLEE林里·手打柠檬茶等品牌。据统计,2024年上半年,柠季门店从2023年底1521家门店到近日官宣突破3000家门店,直接翻了一倍,LINLEE林里·手打柠檬茶的门店增速也达到了15%左右。

易观分析的报告显示,自2018年以来,现制柠檬茶用户规模的增速明显高于其他现制茶饮品类。预计到2025年,现制柠檬茶市场规模将达到约600亿元。

尽管这十年价格战此起彼伏,但不难看出每一轮的变革都由产品分化创新牵头,而打破价格战囚笼的关键也是靠产品创新。

回到当下,健康化已成为新茶饮行业未来的关键词之一。

曾经引导新茶饮革命的喜茶,近几年多次提到了行业的健康化革新,2022年喜茶在全行业呼吁使用真奶,拒绝植脂末;2023年,喜茶又官宣推出首款“新茶饮专用真牛乳”。

今年,喜茶先是发布宣言倡导科学控糖,后又发布“真茶、真奶、真果、真糖”和“0奶精、0香精、0果葡糖浆、0植脂末、0氢化植物油、0反式脂肪酸、0速溶茶粉”的四真七零健康标准。

另一方面,养生新茶饮在今年也屡屡出彩,枸杞、红枣、罗汉果、人参、陈皮、黄芪等药食同源原料被广泛使用。

同仁堂、叶开泰、张仲景大药房、华北制药等国药老字号也纷纷入局开辟中药养生茶饮子品牌;椿风、茯苓记、荷田水铺等养生茶饮新锐也不断出圈。

艾媒咨询《中国中药茶饮行业消费行为调研》数据显示,75.47%的消费者表示相对于传统茶饮而言,更愿意购买中药茶饮。此外,有超七成的消费者满意中药茶饮的功能效果。

从30元奶茶的横空出世,到10元奶茶的返璞归真,价格下探对品牌而言是残酷的商业竞争,对消费者来说却是实打实的产业升级。

历经10年的厉兵秣马和优胜劣汰,新茶饮行业基于技术创新和效率优化,从供应链、产品,到渠道、物流,已经实现了全方位的焕然一新。

这未尝不是另一重意义上的“消费升级”。