原标题:中产越来越“理性” 奢侈品卖不动了

最近法国巴黎奥运会正在如火如荼地进行,其背后“金主”之一就是法国奢侈品集团LVMH。

据悉,LVMH集团此次为奥运会提供1.5亿欧元(折合人民币11.81亿元)的赞助费用,奥运会期间也是“排面拉满”。光是在开幕式上,LVMH集团相关产品的镜头就“多到离谱”,例如火炬存放在LV的行李箱中,奥运奖牌由尚美巴黎操刀设计,志愿者服装也由LV制作。

但是镜头外的LVHM集团,日子却没有那么好过。7月23日,手握LV、Dior、Celine、Fendi、宝格丽、轩尼诗等品牌的LVMH集团,发布了2024年上半年财报。

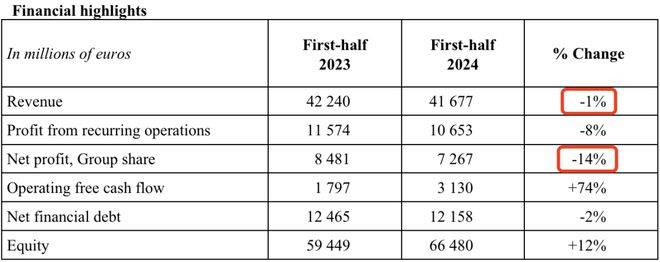

财报显示,2024年上半年,集团营收同比下降1%至416.77亿欧元,净利润同比下降14%至72.67亿欧元。LVMH集团的业绩下滑引发了股价的震荡,截至7月24日欧股收盘,LVMH集团股价下跌4.66%,盘中一度跌超9%。

同样“卖不动”的还有Gucci及其母公司开云集团。2024年上半年,Gucci收入大跌20%,开云集团营收同比下降11%,归母净利润同比下降51%。

巨头业绩的下滑似乎揭开了全球奢侈品行业“遇冷”的事实,这些奢侈品集团却不约而同地提到中国市场的销售额下滑。

对于奢侈品集团来说,中国市场一直是他们潜力最大的市场之一,但中国中产们正在变得越来越“理性”。当奢侈品不再是中产们家庭消费和送礼消费的首选,奢侈品集团们又该如何调整策略以及市场预期?

LV们,卖不动了

奢侈品巨头们,赚得慢了,它们的财报集体暴露了这一点。

财报业绩显示,LVMH集团在2024年上半年实现收入417亿欧元,同比下降1%,低于分析师预期;实现净利润72.67亿欧元,同比下滑14%。进入2024年以来,LVHM连续两个季度的增长低于预期,且二季度呈现进一步放缓态势。

图源 / LVMH集团2024半年报

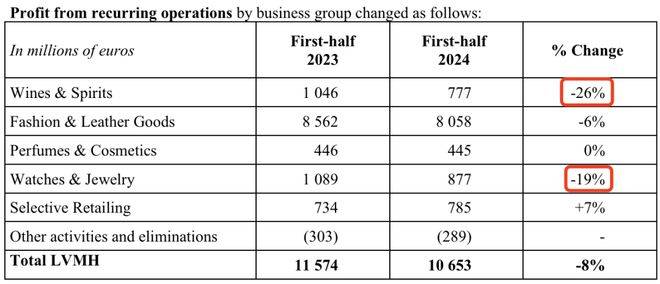

LVMH并未按单一品牌来披露业绩表现,而是按业务线来分。LV、Dior等品牌在内的时装和皮具业务是LVMH集团最大的收入来源。但据财报显示,2024年上半年,该业务利润同比下降达6%,此外,LVMH在葡萄酒和烈酒、手表和珠宝业务也分别同比下降了26%和19%。

图源/LVMH集团2024半年报

财报将集团在2024年上半年香槟销量的下降,归因于轩尼诗干邑受到中国市场本土需求疲软的拖累,同时将钟表与珠宝同期收入的下降,归因于受汇率波动影响较大。

若从地区来看,2024年上半年,LVMH集团在亚洲市场(不包括日本)的销售额同比下降了10%,尤其是在第二季度,该地区销售额下降了14%。

财报解释,日本地区的收入实现两位数的增长,业绩得益于中国游客的购买。

换句话说,LVHM集团认为,中国消费者在本土降低了购买力度,影响到本土的业绩,但在出游日本时进行消费,提振了日本市场。

同样日子不好过的还有开云集团,开云是仅次于LVMH的全球第二大奢侈品集团,公司旗下品牌有Gucci、Bottega Veneta、Balenciaga、宝诗龙、Qeelin等。

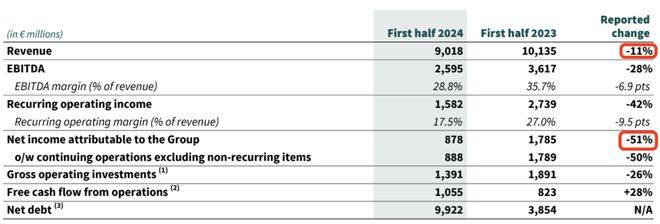

整体业绩来看,开云集团上半年的下跌程度比LVMH更狠。今年上半年,开云集团实现营收90.18亿欧元,同比下降11%。在利润端,开云集团下滑幅度更大,归母净利润同比下降51%,至8.78亿欧元。

图源/开云集团2024半年报

从开云集团旗下品牌来看,Gucci的表现拖累了开云集团的整体业绩表现。Gucci2024年上半年贡献了集团近一半(45.5%)的营收达40.85亿欧元,但是同比下滑了18%。YSL的营收为14.41亿欧元,下降7%。仅实现营收8.36亿欧元的BV微增3%,成为唯一收入未降的子品牌。

图源/开云集团2024半年报

财报解释,主营品牌们营收的下跌,均受到了亚太地区表现下滑的影响。2024年上半年,开云集团营收只在日本一个地区录得8%的正增长,其他地区(西欧、北美、亚太)则全线下跌,其中该集团收入最高的地区亚太区营收同比下降22%,下跌幅度最大,其影响可想而知。

图源/开云集团2024半年报

财报同样将日本销售额的增长归因为来自亚洲其他地区(尤其是中国)的游客人数增加推动所致,因为日元贬值,前往日本旅游消费及代购的热潮持续高涨。

LVMH、开云的困境不是个例,它反映了整个奢侈品行业所面临的共同挑战——需求疲软,其他奢侈品集团也面临了不同程度的业绩下滑。

巴宝莉集团近期发布2025财年一季度(自然年截至2024年6月29日止的13个星期)财报,同日,该公司CEO Jonathan Akeroyd宣布辞职。

财报显示,报告期内Burberry零售收入为4.58亿欧元,同比下滑22%。分地区来看,该季度,Burberry在EMEIA(欧洲、中东、印度和非洲)地区的同比门店销售额下降16%,亚太地区和美洲地区下降23%。其中亚太地区,除日本市场销售额实现正增长外,其他地区销售额均遭受重挫:中国大陆市场同比下滑21%,南亚市场下滑38%,韩国市场下滑26%。

图源/Burberry2025财年一季度财报

再如爱马仕,2024年上半年营收75亿欧元,同比增长15%,依旧处于增长态势。只不过今年第二季度,亚太区增速为5.5%,较一季度的14%明显放缓。

寒气传到奢侈品行业,怪谁?

以上奢侈品品牌无一例外地提到,营收和利润放缓的趋势和中国市场有关。

除上述品牌之外,爱马仕、卡地亚母公司历峰集团、德国Hugo Boss等品牌,也发声齐称在中国市场的业务正面临严峻的形势,原因是中国市场的客源发生了变化。

华尔街日报的一篇报道显示,LVMH集团总部位于巴黎,明明欧洲才是其创始人贝尔纳·阿尔诺帝国的所在地,但过去30年,LVMH惊人增长的引擎却来自中国,中国约占LVHM集团全球销售额的20%。

随着中国出境游的恢复,很多人开始在汇率更划算的日本进行奢侈品消费,奢侈品中国市场的业绩下滑。同时因为日本的汇率更便宜,影响了奢侈品集团的整体利润。

不过,有营销专家告诉「定焦」,中国市场业绩的下滑,原因不在于消费空间转移,而是主力消费群体资产缩水后开始理性消费,对溢价空间大的奢侈品降低消费欲望。而因为汇率选择在日本地区消费奢侈品的人群,并不是奢侈品的主力消费群体,这是两拨人。他认为,财报中这样解释,是官方想挽回市场好感做的努力。

百联咨询创始人庄帅也有相同观点,出境游对奢侈品销售的影响没有想象中大。

他给出的理由是,奢侈品品牌对不同国家会有不同款式和商品的投放,以区隔旅游的购物和本地门店经营的矛盾。尤其是2008年金融危机之后,大家都去欧洲、美国的免税店,利用汇率的波动进行代购,所以奢侈品品牌们采取了上述策略进行差异化竞争。因此,愿意跨国消费奢侈品的,更多是那些不在意款式更在意价格的消费群体,他们是奢侈品的非固定消费者。

市场竞争也在一定程度上影响着奢侈品品牌的市场份额。一些主打性价比的品牌也开始通过收购的方式“高端化”发展,比如安踏收购FILA(斐乐)、迪桑特、始祖鸟和萨洛蒙,都是在往上走。这种品牌间的竞争在中国愈演愈烈,也在和奢侈品品牌抢夺用户。

面对亚太地区市场的疲软和业绩的下滑,各大奢侈品品牌采取了几乎相反的策略。

一部分奢侈品品牌进入“折扣时代”。在奢侈品电商和天猫等线上渠道,范思哲、Valentino和纪梵希等品牌近期均开启折扣活动;而巴宝莉、巴黎世家等品牌则下调了部分手袋的价格,来重新赢得消费者青睐。

另一部分品牌则掀起新一轮的“涨价潮”。今年1月1日,爱马仕完成全产品价格线的上调,其中Mini Kelly一代上涨10000元至56500元,Birkin30手袋从92750元涨至105000元。LV在近期完成涨价,部分热门手袋的涨幅达到了6%,LV近三年已至少涨价10次;香奈儿也在今年3月再次涨价,小号CF手袋突破8万元大关,大号CF价格超9万元,逼近爱马仕。

庄帅评价,顶级奢侈品行业跟房地产和股市很像,属于买涨不买跌,越是经济不好,奢侈品越要涨价。顶级奢侈品一旦开始降价,反而跟奢侈品的用户消费心理产生了冲突和矛盾,影响他们的消费预期。

当下仍需要通过价格调控来不断刺激销量的奢侈品品牌,很可能会走向年轻化乃至大众化,由此也可以看到,开元集团的部分品牌,已经走向了和LVHM不同的品牌发展方向。

中产们,开始学会精打细算

在德勤2023年的预测中,中国奢侈品市场规模将占据全球奢侈品消费总额的25%,至2030年这一比例将上升至40%,届时中国将超越欧洲、美洲成为全球最大的单一市场。

作为重要的奢侈品市场,我国奢侈品的主要消费者中产们,对奢侈品的态度已逐渐变得理性。

Bella曾是奢侈品消费大军中的一员,以前每到换季上新她都会去店里转一圈,心动手痒了就会直接购物,平时还会买一些奢侈品当作礼物送给客户。现在,奢侈品既不在她的礼物选择范围之内,也不在她的日常消费清单之中。

从去年开始,Bella发现朋友们去香港更多是投资理财或者体检医美,买东西尤其是奢侈品的热情大大降低。她和周边朋友的共识是,“包包、豪车、名表、珠宝等已经拥有过了,现在更注重个人健康和稳健投资,这些其实也是‘奢侈品’,但不是以前传统意义上的奢侈品。”

这也影响了她在送礼上的选择,她将奢侈品换成了黄金品类。以前送奢侈品,是因为大家可以查到一个香奈儿包的市场价。但现在送一个包,一来对方可能也不感冒,二来即使想卖掉折现也比较麻烦,不如送黄金,一眼能看到价值,还方便出手。

另一位前大厂高管娜娜告诉「定焦」,以前买奢侈品包和珠宝,是需要一些“行头”给自己提气,或者融入当时的社交圈子。但是现在自己出去创业,手里没闲钱,也没有使用场景,便不再花时间和精力关注奢侈品市场。

娜娜现在的消费观念是两种,一种是追求产品的调性和质感而非品牌,另一种是挖掘小众品牌进行混搭。

比如买一件羊绒大衣,不一定要买MaxMara、Brunello Cucinelli或Loro Piana的,可以到源头工厂去找好的面料,但是不再为奢侈品的LOGO和品牌故事买单了。另外,在挖掘国内设计师品牌、中高端本土品牌、高端定制品牌时,能享受到更好的服务、和自身风格更高的匹配度以及混搭带来的成就感。

奢侈品之所以能成为奢侈品,很重要的一点是它具备二手市场的流通性,但是今年奢侈品二手市场的价格下滑明显,保值性和增值性不及此前。这也影响着中产们对奢侈品的消费欲望。

有二奢中古店主表示,二奢行情从去年下半年就开始逐渐下跌,这与Bella的体感一致。她在今年出手了一批之前闲置的包包、首饰和钻表卖给二奢,发现回收价格明显低于前几年。

对Bella来说,奢侈品此前不单纯只有装点门面的价值,还有使用价值和投资价值,但现在这样的行情之下,奢侈品似乎只剩下装点门面的价值了。这也让她对消费奢侈品的态度更加谨慎。

不过,消费者的理性并没有劝退高奢品牌。

多个迹象表明,LVMH集团不会放弃中国市场——目前正在翻新其北京门店,还在为海南旗舰店进行华丽装修。此外LVMH集团计划在海南三亚亚龙湾打造首个七星奢侈品零售和休闲娱乐胜地——DFS迪斐世亚龙湾项目。LVMH集团的免税部门表示,该项目预计到2030年将吸引1000个奢侈品牌和每年1600万游客。

高奢品牌们也需要及时关注到消费趋势的转变。《2024麦肯锡中国消费者报告》指出,中国消费者的支出重点正在转向服务和体验。目标清晰的体验、情感与精神消费是主要趋势,教育、旅行和保健产品是媒介,三四线城市和Z时代人群是重要动力。

图源/麦肯锡视频号截图

LVMH集团旗下轩尼诗首席执行官Laurent Boillot曾说,对于“中国之后下一个大的奢侈品市场是哪里”这个问题,自己的回答一直是“中国之后,还是中国。”但在如今这样的消费趋势下,奢侈品集团们需要尽快调整运营策略,来适应新的市场趋势了。

*应受访者要求,文中Bella、娜娜为化名。