原标题:上涨47%与下跌33% 哪个才是真实的海澜之家?

暑期烈日炎炎,但海澜之家(600398.SH)的股价却透着一点寒意。

7月1日,海澜之家收盘价为9.39元/股,此后的22个交易日里,持续放量下跌,仅有4日收盘为正,7月30日这天收盘价仅为6.27元/股,也就是说,海澜之家的股价在7月跌幅超33%,市值蒸发了约161亿元。

然而在“至暗七月”之前,海澜之家的股价在上半年走出稳中有升的态势,从1月最低的6.26元/股涨至6月最后一个交易日的9.24元/股,涨幅达47.6%。

资本市场的瞬息万变,不但直接将海澜之家的股价打回原点,也向投资者泼了一盆冷水。

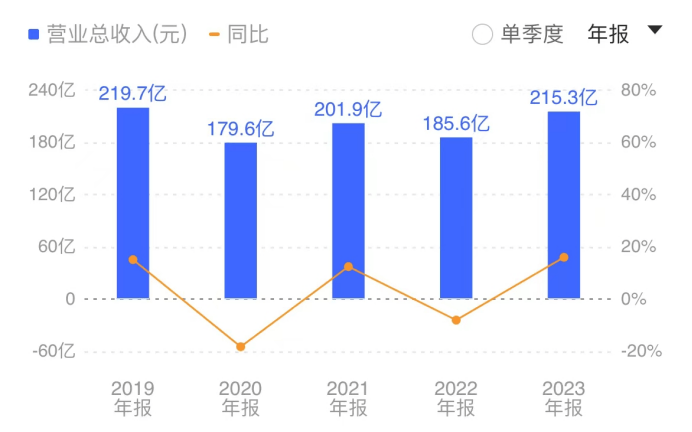

毕竟从财务数据来看,海澜之家的表现并没有大跳水,反而重回增长。2023年,实现营收215.3亿元,同比增长15.98%;实现归母净利润29.52亿元,同比增长36.96%。一季度的业绩保持稳健,营收与归母净利润分别增长8.72%与10.41%。

什么原因使得市场对其的态度急转直下,未来,市场还会回心转意吗?

图源/同花顺APP

归来仍是“男人的衣柜”

海澜之家集团成立于1997年,旗下拥有服饰和家居两条业务链。其中的男装品牌海澜之家首创于2002年。

2006年,“海澜之家,男人的衣柜”这句广告语,一语成谶了其后来的市场地位。2014年,海澜之家在中国男装市场以3.5%的市占率首次登顶。根据欧睿数据,2023年海澜之家以5.0%的市占率,实现连续十年稳居榜一。

2014年末,海澜之家在全国21个省份共拥有3000多家门店,覆盖80%以上县、市。随后顺利借壳上市,以600亿市值成为当时A股市值最高的服装企业。

男装业务风生水起,海澜之家集团的目光逐渐转向“全家人的衣柜”。例如,2011年,建立“爱居兔”女装品牌;2017年,成立高端女装品牌“OVV”、时尚品牌“黑鲸”、儿童品牌“男生女生”等。同年,出资6.6亿元收购英氏婴童。

2020年,周建平之子周立宸接手,成为海澜之家集团董事长。此后,海澜之家启动集团化发展战略,深化“年轻化、差异化、品质化”的产品策略,力图建立更全面的品牌矩阵。

海澜之家集团的努力证明其拓展市场的野心,但从财务数据来看,成效并不突出,亮眼的增长点尚未出现。相较之下,男装品牌海澜之家依旧是支撑业绩增长的主心骨。

2023年我国服装、鞋帽、针织仿品类社零同比增长12.9%。在这个大背景下,海澜之家重回增长态势,2023年实现营业收入215.28亿元,同比增长15.98%;其中服装行业营收207.5亿元。

2019年-2023年海澜之家营业总收入图源同花顺APP

分品牌来看,2023年主品牌海澜之家实现营业收入164.6亿元,同比增长20.0%,占服饰总收入的79.3%;海澜团购实现营业收入22.8亿元,同比增长1.5%,占比11.0%;其他服饰品牌实现营业收入20.2亿元,同比增长5.9%,占比9.7%。

而为扩大客群推出的OVV、黑鲸等品牌的具体财务数据未能得到披露,这些品牌对营收增长做出的贡献远不及海澜之家系列,甚至扯了总营收增速的“后腿”。2023年8月,东吴证券发布的研报显示,海澜之家集团旗下的OVV、英氏、海澜优选、HEAD均处于成长期,其中,英氏在2023年上半年实现扭亏为盈、OVV及海澜优选亏损有所收窄。

海澜之家系列无疑是拉动总营收规模增长的一驾马车,但其自身的发展动力是否依旧足劲?

2023年,海澜之家系列虽同比增长20.0%,但其营收水平尚未能恢复至2019年的174.2亿元。此外,海澜之家集团呈现的营收增速,主要因为近几年的业绩基数。2020年-2022年,总营收分别为179.6亿元,201.9亿元、185.6亿元。虽然2023年有所回升,但不及2019年的219.7亿元。

二十多年来始终能在男装市场占有一席之地,海澜之家的统治力与“男人的衣柜”这句广告词的号召力都无可非议。然而,水能载舟,亦能覆舟。早年的营销风格,虽然帮助海澜之家迅速打开了知名度,但也将其与“中年审美”、“土味”等消费印象深度捆绑在了一起,影响其进一步打开年轻人市场。如今想要撕掉这些标签,淡化“男人的衣柜”理念,就没那么简单了。

可以看到,虽然海澜之家积极谋求转型,但这方面的努力似乎没体现在研发支出上。2023年,海澜之家的研发费用为2.0亿元,同比增长仅3.25%,占总营收的0.93%。销售费用达43.5亿元,同比增长27.12%,占总营收的20.22%,同比上涨了1.77个百分点。

值得注意的是,2022年的研发费用已同比大增了56%,可见过去海澜之家在研发方面十分“省钱”。

相较之下,目前市值不足60亿元的报喜鸟2023年的研发费用为1.1亿元,同比增长30.34%,占总营收的2.1%。不过,两家企业均远低于国际一线服饰品牌5%~10%的研发费用率。

轻装上阵的运营模式

海澜之家2023年财报显示,线上渠道营收占比为15.7%,2022年占比15.95%。虽然销售额有所增加,但线下销售仍是大头,这一渠道的高销售额背后则是庞大的门店数量作支撑。

低研发费用率、依赖于线下销售等特点共同指向了海澜之家独特的商业模式。

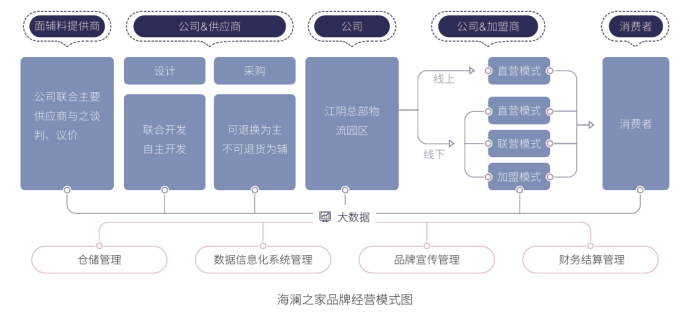

传统品牌服饰企业通常采用在供应端采取自研面料+代工厂/全线自主生产服饰,再通过直营、加盟、联营等渠道进行销售。然而海澜之家特立独行,借鉴了优衣库的轻资产模式后,走出了一条“没有库存风险”的经营道路。

图源/海澜之家2023年年报

在供应端,海澜之家除了团购定制业务,其余品牌摆脱了传统的选项——大型代工厂和自营工厂,而是另辟蹊径——与众多小型服饰企业合作,多渠道采购以丰富产品线。此外,值得关注的是,海澜之家直接向供应商采购的合作形式,包括不可退货和可退货模式。

可退货模式下,海澜之家与供应商签订附滞销商品可退货条款的采购合同,通过赊销的形式进行采购,适销季结束后仍未实现销售的产品,可剪标后退还给供应商,由供应商承担滞销损失。

这种模式能够将库存风险转移给上游供应商,从而降低自身的库存压力,同时不需承担存货跌价风险。资产负债表显示,2019年以来,除了2020年存货金额跌至75亿元,其余年份的存货金额都在80亿-95亿元的区间。2023年,存货金额虽高达93.37亿元,但其中的72亿元存货金额,由供应商承担相关风险。

为什么供应商愿意承担滞销风险?主要是由于其较高的采购价格和毛利率,使其能够覆盖部分甚至全部退货的成本。同时,被退回的产品剪标后再次进入市场销售,从而实现进一步的盈利。

在销售端,针对加盟模式则采取委托代销模式。海澜之家拥有商品的所有权,商品实现最终销售后,公司与加盟店根据协议约定结算确认营业收入。此外,加盟商既不需要支付加盟费,也无库存压力,并且内部运营管理由海澜之家负责。相较之下,加盟商较为轻松,这或许也是吸引加盟的一个优势。

“加盟”切“直营”有效吗

“轻资产、高效率”的运营模式加持下,海澜之家得以轻装上阵进行门店扩张。2020-2022年,门店数量分别为7381家,7652家,8219家。而2023年末,总店数量降至6877家,官方解释这一变动数主要是处置品牌“男生女生”股权导致。

值得注意的是,近年来总门店数的变化,伴随着“加盟店及其他”和“直营店”数量上的此消彼长。

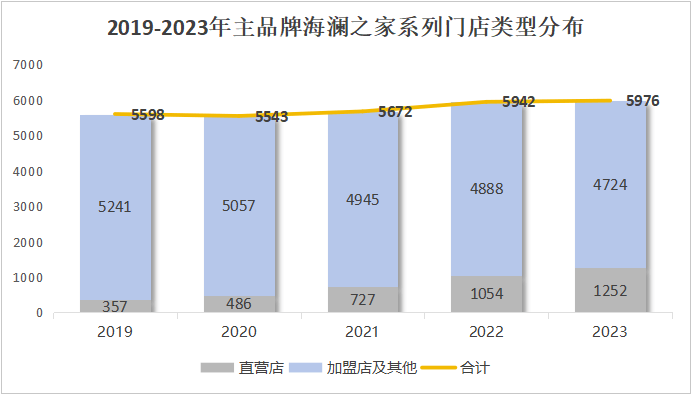

单看主品牌海澜之家系列,2019年至2022年,加盟店及其他的数量从5241家下降至4888家,直营店的数量则从357家,增长至1054家。2023年末,直营店数量达1252家,净增198家,占比为20.95%;加盟店及其他达4724家,净减少164家。

数据源于海澜之家年报

可以看到,海澜之家正收缩加盟店规模,反之迅速铺开直营店,为何如此?

原因之一是为改善门店运营效率。

从门店数量来看,加盟店数量占总数的八成左右。2023年年报数据表示,直营店的毛利率为62.61%,加盟店及其他的毛利率为40.26%。之间存在的20%左右的毛利率差额,包含了加盟商的分成结算部分,意味着海澜之家需向加盟商分享利润。

并且,市场逐渐饱和,门店的盈利能力受到不小的冲击。2019年海澜之家品牌平均单店营收为311万元,2022年平均单店营收为231万元,降幅达25%。门店的运营效率的减弱必然带来整体业绩的下滑。因此,为提升运营效率,近年来,海澜之家通过不断削弱加盟模式在门店结构中的主导地位,逐步提升直营店的规模占比来优化渠道结构。2023年海澜之家品牌平均单店营收上升至275万元。

从2024年一季报来看,这一趋势还将继续落实:海澜之家品牌门店直营店净增加15家至1267家,加盟店及其他净减少37家至4687家。此外,海澜之家优化调整将直营门店聚焦在购物中心、百货商超等高线消费场景,着重突出门店运营效率的同时,改善品牌形象。

渠道策略的转变是否能带来长期经营效率的提升,尚待市场的检验。不过,为此付出的成本已体现在了财务数据上。

2023年,海澜之家销售费用43.53亿元,同比增长27.12%,其中,租赁及物管费为8.64亿元,同比增长30.9%;实体门店相关费用3.38亿元,较去年同期增加了3200万元。

在2022年,海澜之家实体门店相关费用为3.06亿元,而2020年、2021年实体门店费用几乎持平,都在1.67亿元左右。

明明已走出慢牛的海澜之家遭受当头一棒,社会需求忽冷忽暖,海澜之家作为男装市场的龙头企业,前方并非坦途。一方面,出走二十年,归来仍是“男人的衣柜”,海澜之家要想打造“全家人的衣柜”,还有一段路要走。另一方面,“改加盟为直营”的策略转变是否能助其度过瓶颈期,甚至摸索出第二增长曲线,业绩会给出答案。八月以来,海澜之家的股价止住了下跌趋势,看似冷静的背后,是价值的回归吗?下一轮,市场会如何投票?