原标题:疯狂杀跌 B站又做错了啥?

$哔哩哔哩.US的一季报,单看 Q1 的业绩基本算符合预期,但近期股价的走高隐含了市场对接下来游戏、广告和集团的减亏更多期待。财报后的大跌,或许是因为电话会不够 “超预期”,部分资金选择止盈。

简单来说,B 站的中长期还是被质疑为主,一季报本身并未打破这个质疑。而财报前后的大涨大跌,和 Q1 业绩无关,我们更偏向是部分资金围绕短期估值做的交易行为,带来股价波动。质疑 B 站长期盈利性的资金并不会因为这次短期业绩买入,同理,愿意拿着 B 站做长期价值投资的资金,一季报也没有给出足够的卖出理由。

具体来看:

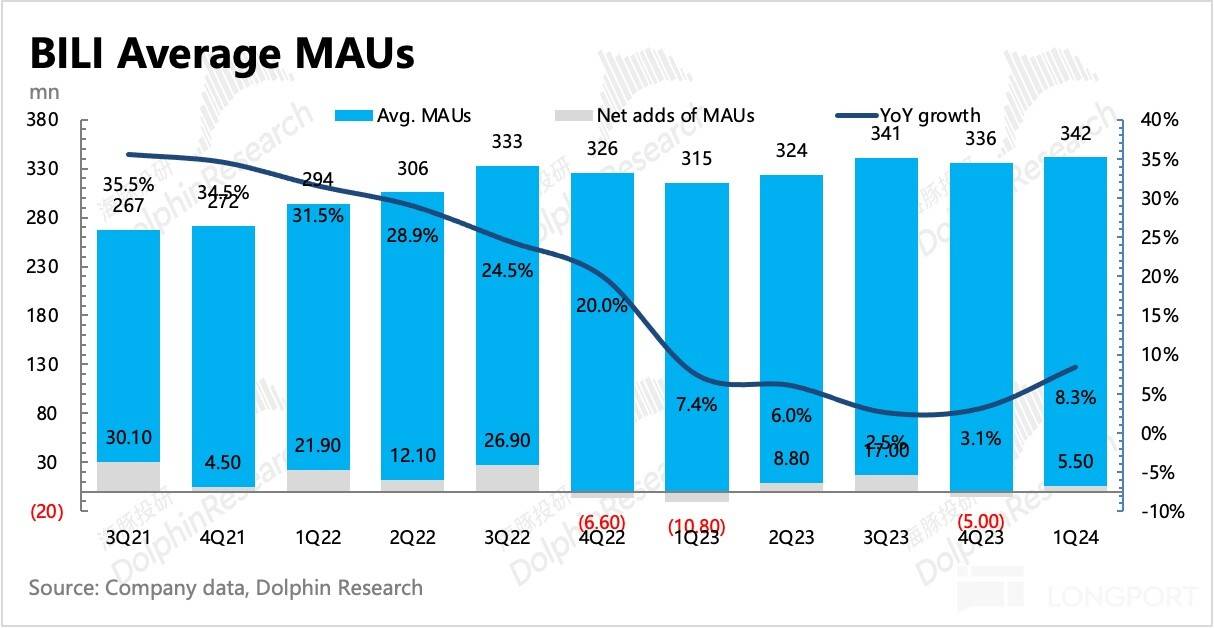

1. 用户生态稳定:在稳定爬上 3 亿用户大关之后,B 站的用户规模增速就开始出现了逐步放缓。一季度往年的获客旺季,MAU 环比净增了 550 万用户,DAU1.02 亿的水平有可能已经不如小红书。

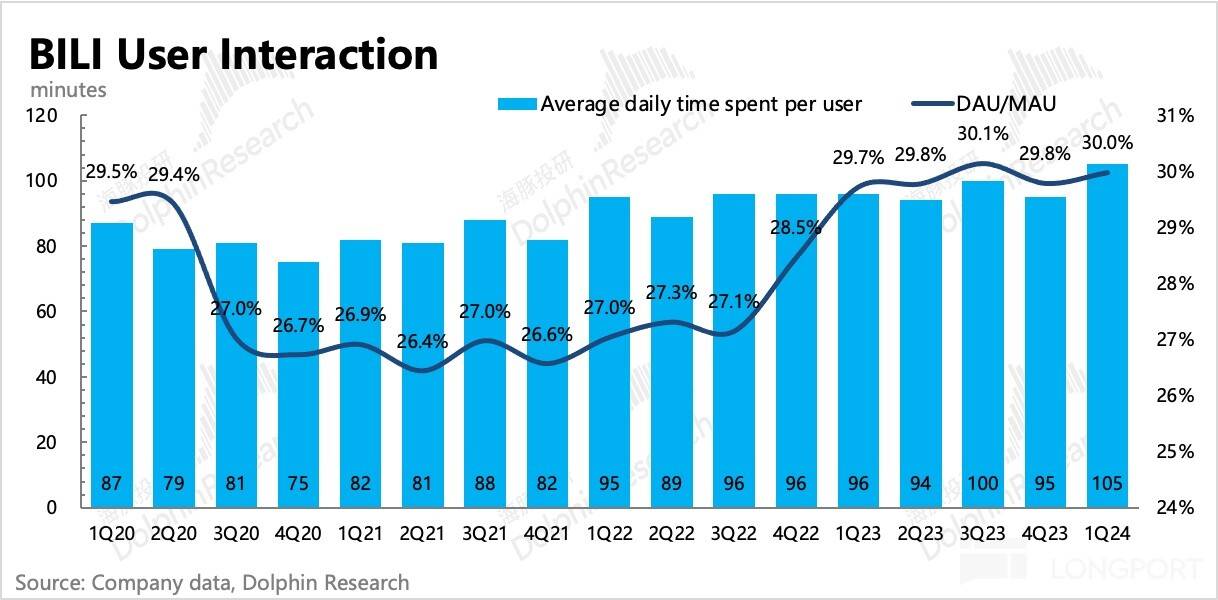

用户粘性整体是稳定中略微提升。DAU/MAU小幅提升,用户日均时长新高达到了 108 分钟/天,其中正式会员数渗透率有进一步提升。

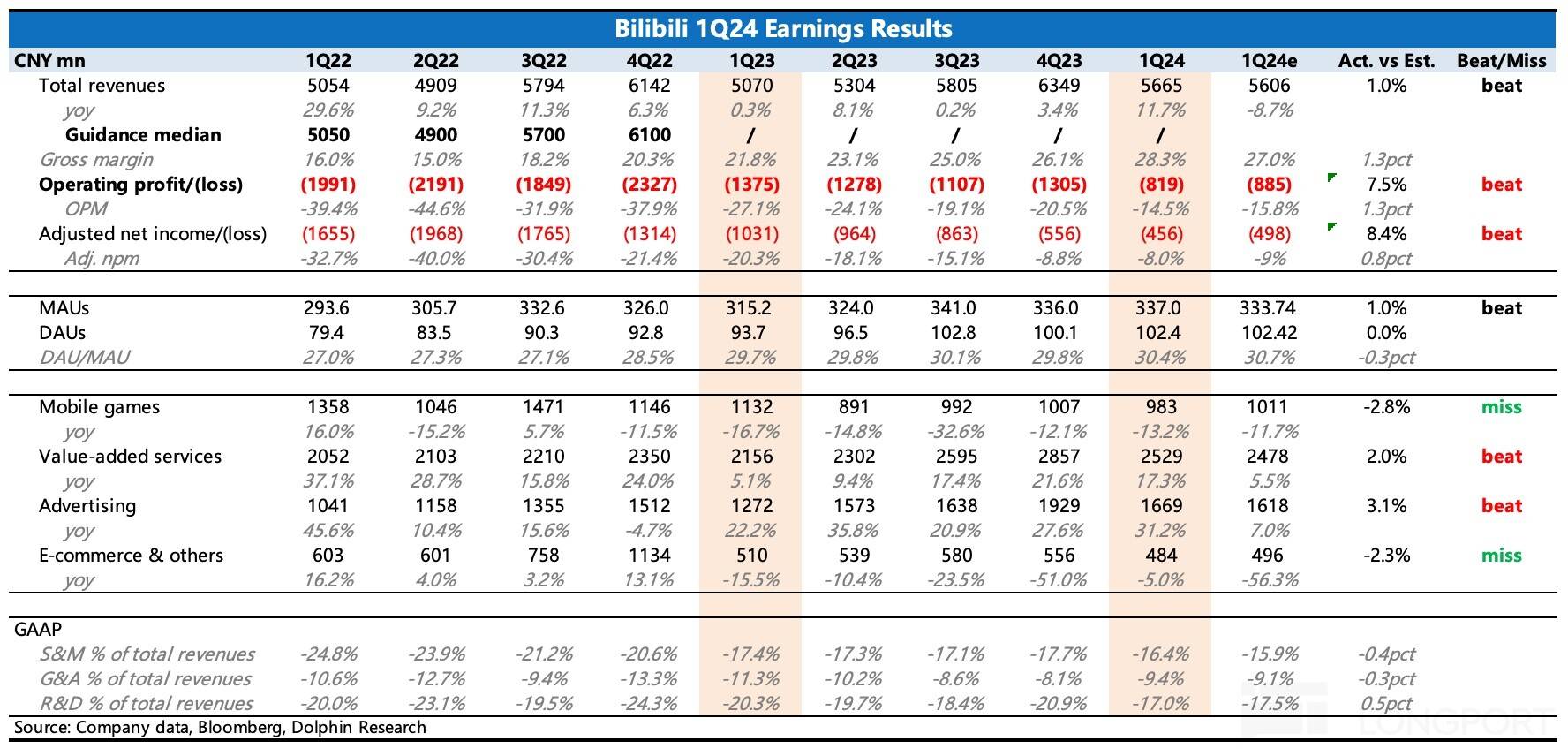

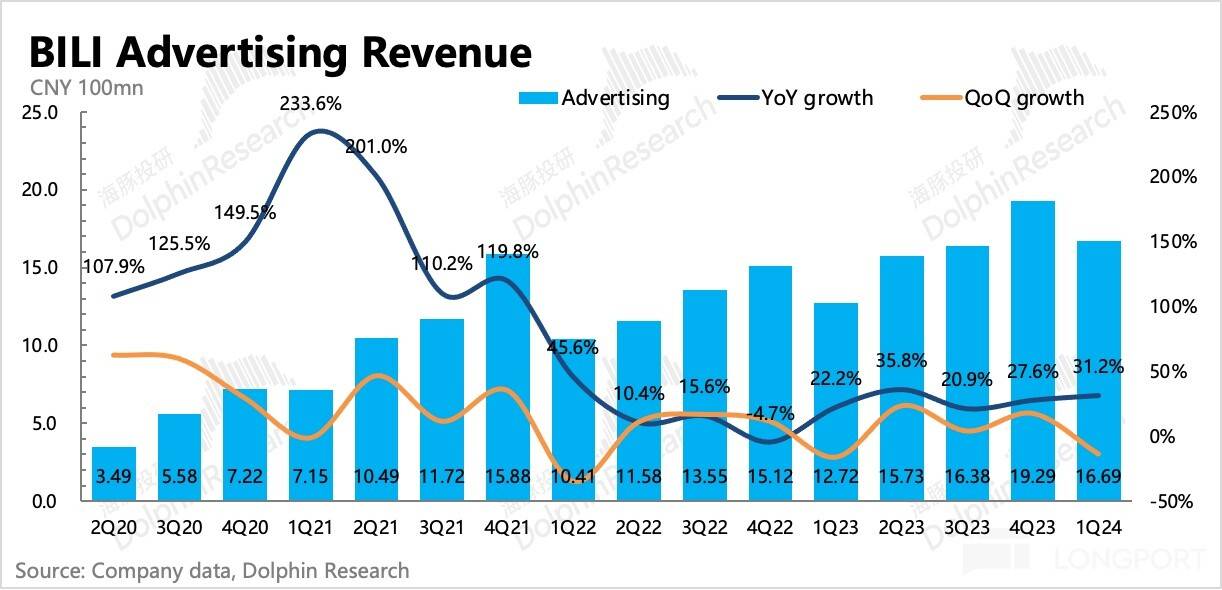

2. 减亏略超预期,三季度盈亏能打平:一季度整体收入基本符合预期,但其中业务也有参差,广告较好,游戏一如既往的拖后腿。减亏上,主要是高毛利率的广告带动整体盈利小超预期。但也只是稍微比预期好一丢丢,这点幅度还不足以称得上是够硬的利好。

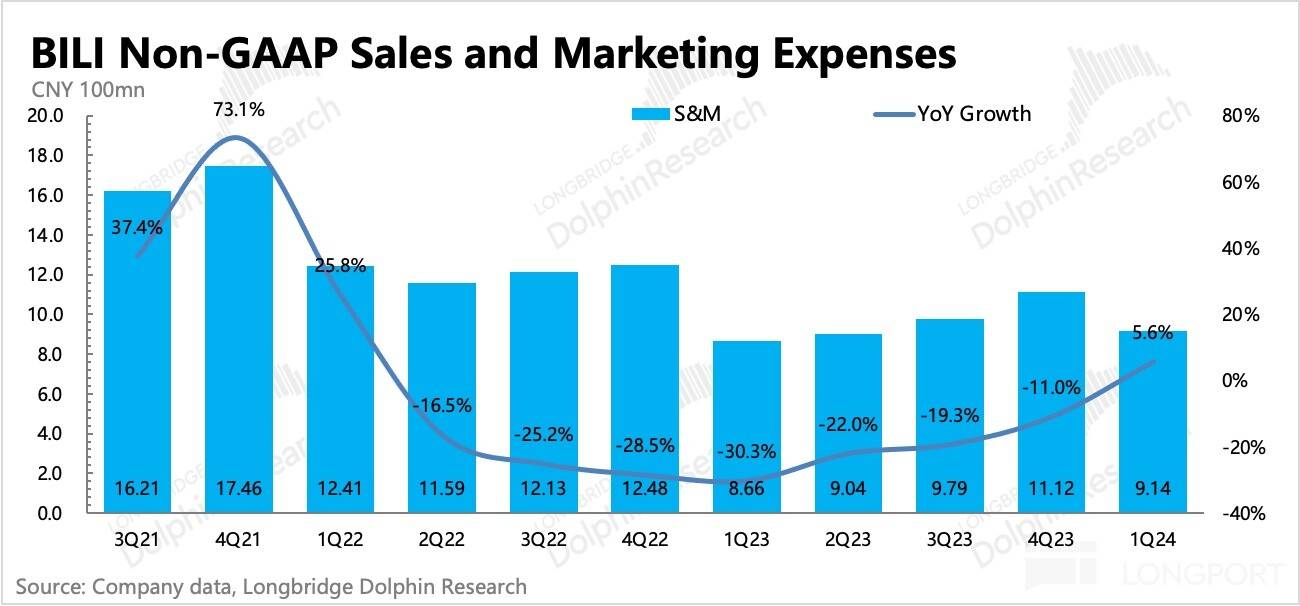

B 站在电话会上对 Q2、Q3 的盈亏情况也给了指引,计算得二季度 Non-GAAP opm 亏损幅度将降至 5-6%,比市场预期得略差一些,拆分下来主要是营销费用指引较高,而收入、毛利率、其他经营费用都没大毛病。

三季度还是盈亏打平的预期,但关键是中长期下的稳态理想利润率能够达到多少?市场仍然不乏一些质疑看衰的声音。海豚君通过模型拆分来看,无论是三季度的盈亏打平,还是后续利润率的进步提高,B 站更多的还是要依靠 Topline 的扩张,成本费用能够压缩的空间相对有限。在游戏没有突然出爆款的情况,中长期利润率预计为 12%~15% 左右,低于其他社交平台,但高于长视频平台如爱奇艺目前水平。

而在直播的早起增长红利尾声 +IP 电商下滑趋势难以扭转的压力下,游戏和广告的增长补缺就显得尤为重要。短期海豚君对广告不担心,但会更关注游戏情况。

3. 平台商业化加速:广告一季度增长了 31%,量价均有提升,但量(库存/加载率)的增加是主要推动力。这一点实际上 B 站常用用户都能感知得到。无论是首页开屏、推荐页的填充位,还是 Storymode 的短视频广告,以及 Up 主接广的频率,都能看到明显提升。

二季度是电商旺季,并且暑期游戏扎堆,公司指引 Q2 广告收入还能在高基数下保持25%~30%的增长,小幅高于市场预期。海豚君认为,短期 B 站商业化的强势,或者说以较低转化率的广告库存还能叫座的原因,得益于平台的特殊定位,以及游戏、电商行业竞争激烈下的 “渔翁” 红利。

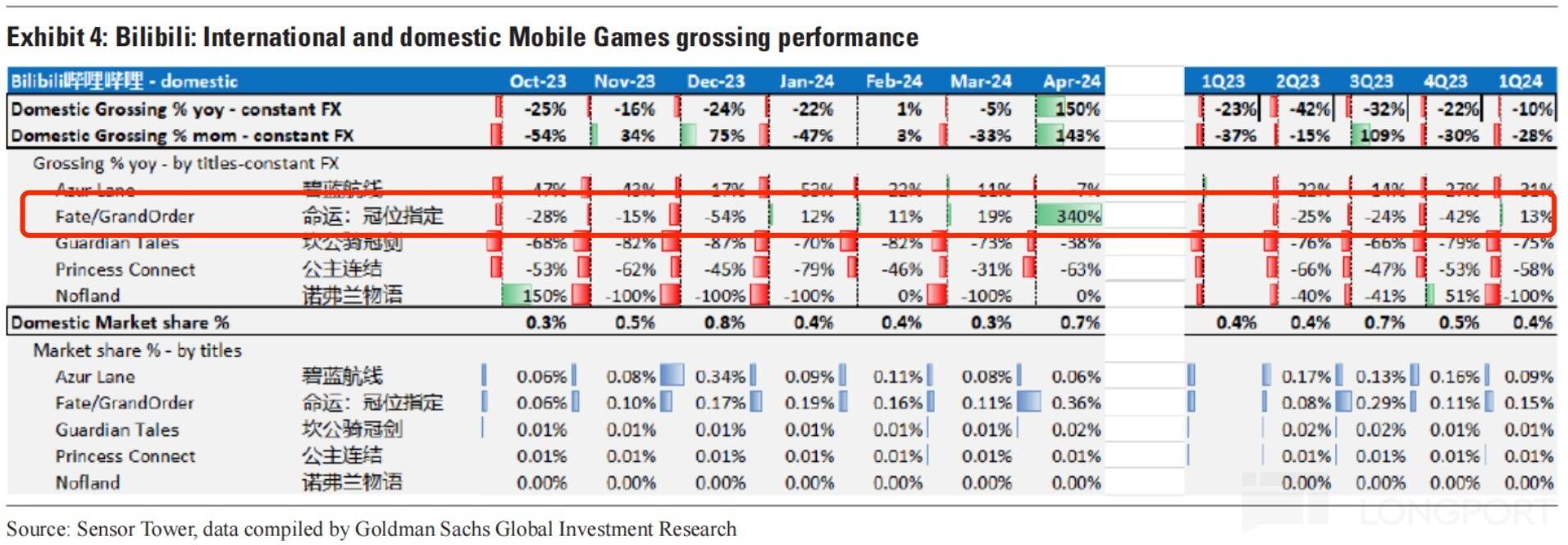

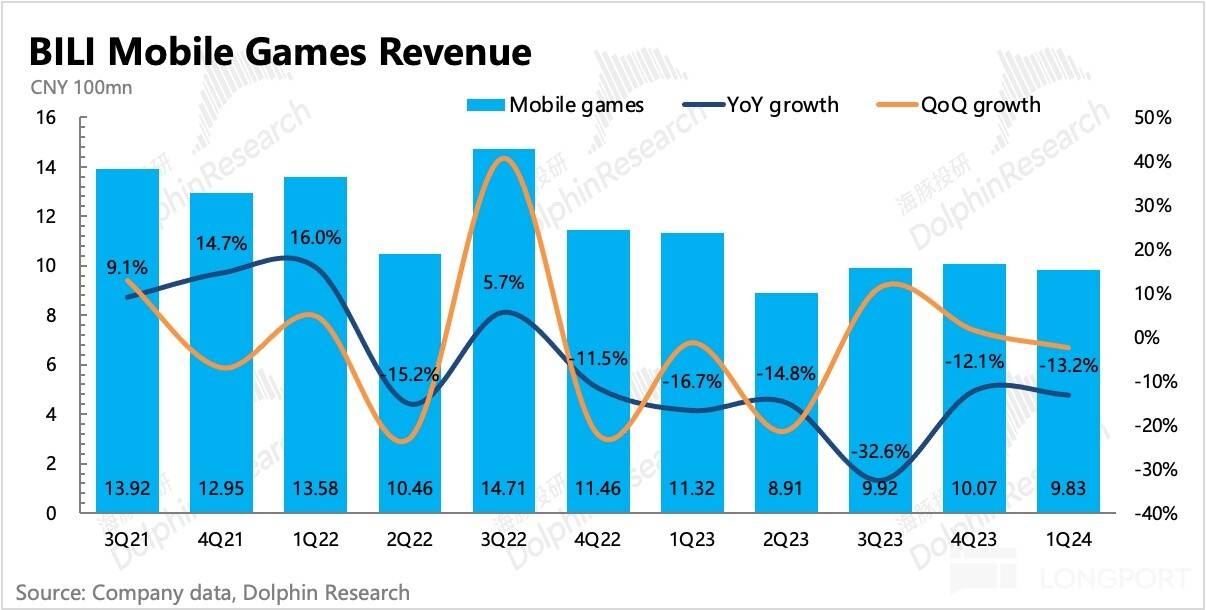

4. 游戏拉胯,重在 Q3:一季度游戏收入还是不佳,同比下滑 13%,弱于市场预期。B 站一季度没发什么新游戏,基本靠老游戏 FGO 撑着。二季度 4 月发了一款独代卡牌游戏,但可能整体游戏收入主要还是靠 FGO 在 5 月 7 周年活动来拉动,公司预计二季度游戏收入恢复小幅增长 0~5%,相对优于市场认为会下滑低个位数的预期。

但市场当下的关注点在三季度的《三国谋定天下》。这是一款质量尚可的三国类 SLG 手游,自带 IP 和氪金属性,从行业中以往的三国 SLG 手游表现来看,且不说产品生命周期如何,但短期流水都不差,比如《率土之滨》和《三国志战略版》上线初期都创作过 50-100 亿全年流水规模。哪怕多年运营后的现在,也有 30-50 亿。次一点的比如已经运营 7 年的《三国志 2017》现在的全年流水也有 5-10 亿。

三国类 SLG 手游的目标玩家也恰好和 B 站用户存在高度重合,因此再加上《炽焰天穹》,海豚君预计,在走过二季度小幅回暖的过渡期后,三季度游戏收入有望迎来 30% 以上的增长。至于中长期这款游戏是否能够跻身对 B 站游戏收入挑大梁的产品队伍?这一点还得继续观察,至少过往经验表明,B 站在自研游戏的长线运营能力上,并不具备优势。

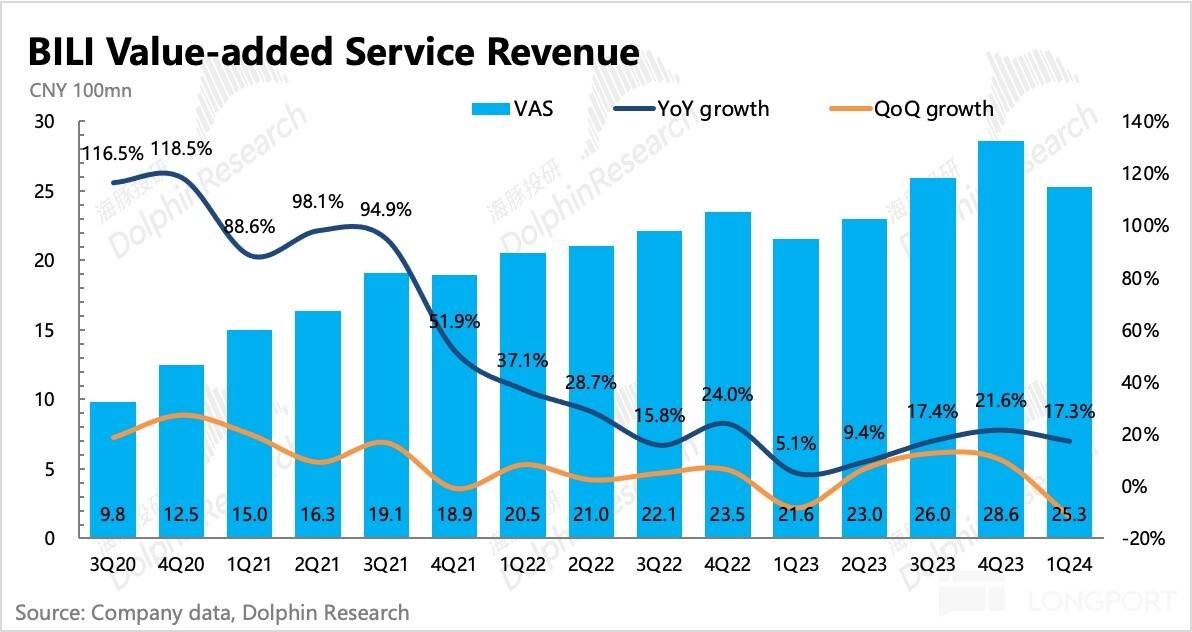

5. 增值付费稳定:直播 + 大会员订阅收入,一季度同比增长 17%,基本上在稳定增长趋势上。不过因为直播的早期增长红利渐进尾声,因此增速环比上季度存在放缓。大会员收入稳定,主要是会员数基本不增加了,这个长视频行业的通病。不过相比于爱优腾订阅数逐步流失,原本有二次元垂类优势的 b 站,也在日漫更新规则调整之后,增值逐步放缓至停滞。

6.可转债赎回花了 4 亿美元:截至一季度末,B 站账面上的现金、存款及短期投资 129 亿元人民币,短期债务49 亿,净现金80 亿元。当期用于完成 2026 年 4 月到期的可转债票据购回花了 4.3 亿美元,三份可转债剩余未赎回金额为 4.3 亿美元,目前现金可以应对赎回压力。

虽然 B 站一直没盈利,但成本费用上有不低的份额是非现金流出的折旧摊销费用,以及当期还有支出前置的项目终止费用,因此现金流角度,经营现金流为正,对现金流并未造成负担。

7. 业绩指标一览

海豚君观点

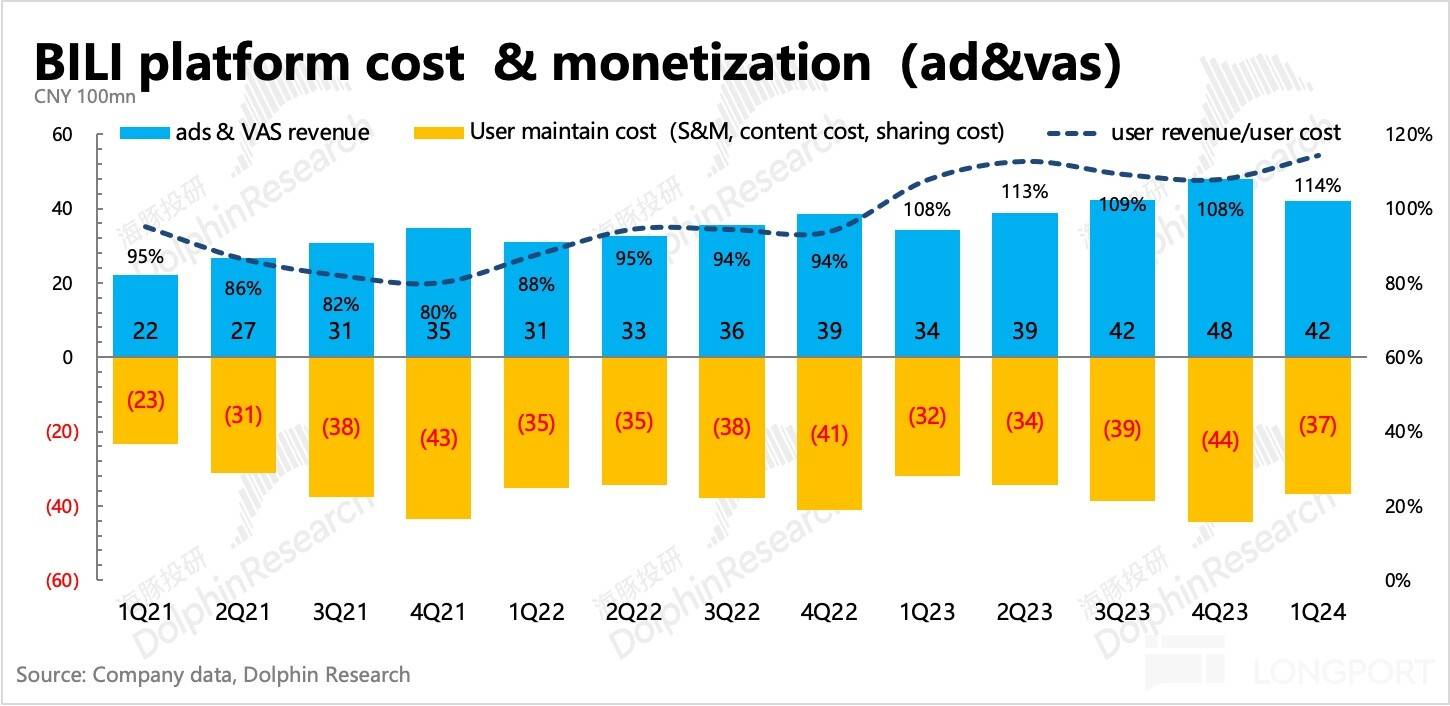

B 站能否盈利,取决于变现。成本费用的绝对额进一步压缩的意义不大,至少对中长期盈利提升有限。如下图,按照海豚君早前在b 站 vs 快手的文章中,定义的用户维系成本(销售费用、剔除游戏的分成成本、内容成本)与直接变现(广告和增值服务收入)两个指标,近几年来,B 站的平台维系成本并没见有多少优化,减亏的效果更多的是靠直接变现的增加。

关于管理层执行力问题,过去海豚君已经讨论很多,这次不展开进一步评价。但我们也知道,这恰恰也是不少资金看不清B站长期盈利性的关键原因。

虽然近期B站的股价波动非常大,但无论是Q1业绩,还是《三谋》定档的预期打入,都是短期市场情绪以及边际预期带来的行情,并不是发生了影响中长期逻辑的变化。尤其是B站的变现能力,该质疑的还是会质疑,看好的还是会看好。

因此短期围绕估值来做波段可能是最佳策略。按照25年的业绩预期,目前56亿美金的市值,隐含forward P/Non-GAAP NP 25x左右,因为25年全年盈利刚转正,短期看这个估值基本中性。如果按照中长期12-15%的non-gaap净利润率,隐含15x左右,横向比也是在合理区间。后续跌多了可以博反弹,涨多了及时回避。

海豚君大概拆算了下,机构预期《三谋》全年流水估计在10-15亿左右,这个流水预期可能并不算特别夸张。如果《三谋》超预期,比如超个5亿,因为边际成本较低,预计对短期估值也会有个5-10%左右的刺激。建议关注《三谋》上线初期表现,来做一些简单预判。

除此之外,从中长期看,海豚君认为B站的商业化还是有空间。2023年小红书实现总营收37亿美元,已经超过了B站,这里面绝大多数应该是广告收入。相比而言,B站的广告收入只有小红书的1/3。作为一个用户规模差不多的平台,这确实说明B站的商业化做的实在糟糕。虽然B站相对小红书,无论是平台女性用户占比还是社区运营,亦或是管理层的执行力,都有差距。但B站仍然没有丢失用户心智和平台调性——PUGC中长视频,这在已经没有流量红利的阶段,有望守住自己一亩三分地。

总而言之,纵使管理层能力欠缺,但B站并不是一个完全无药可救的平台,因此在估值进一步让出安全空间时,也可以尝试做多,而非一个完全没有投资吸引力的平台。

以下为详细分析一、平稳获客,用户粘性略有提升

一季度月活用户数季节性环比增加,用户粘性DAU/MAU环比略微走高,除了本身是寒假旺季,可能也有做了营销获客的因素(Q1销售费用回归增长)

具体用户数据:

1.一季度B站整体月活(App、PC、电视等)3.42亿人,同比增长8%,季节性环比回归550万人。

2、存量用户的粘性同样有一定提升,DAU/MAU 提升至 30%。日均用户时长 105 分钟,创了历史新高。一季度 DAU 为 1.024 亿,环比增加 230 万。

二、平台商业化加速

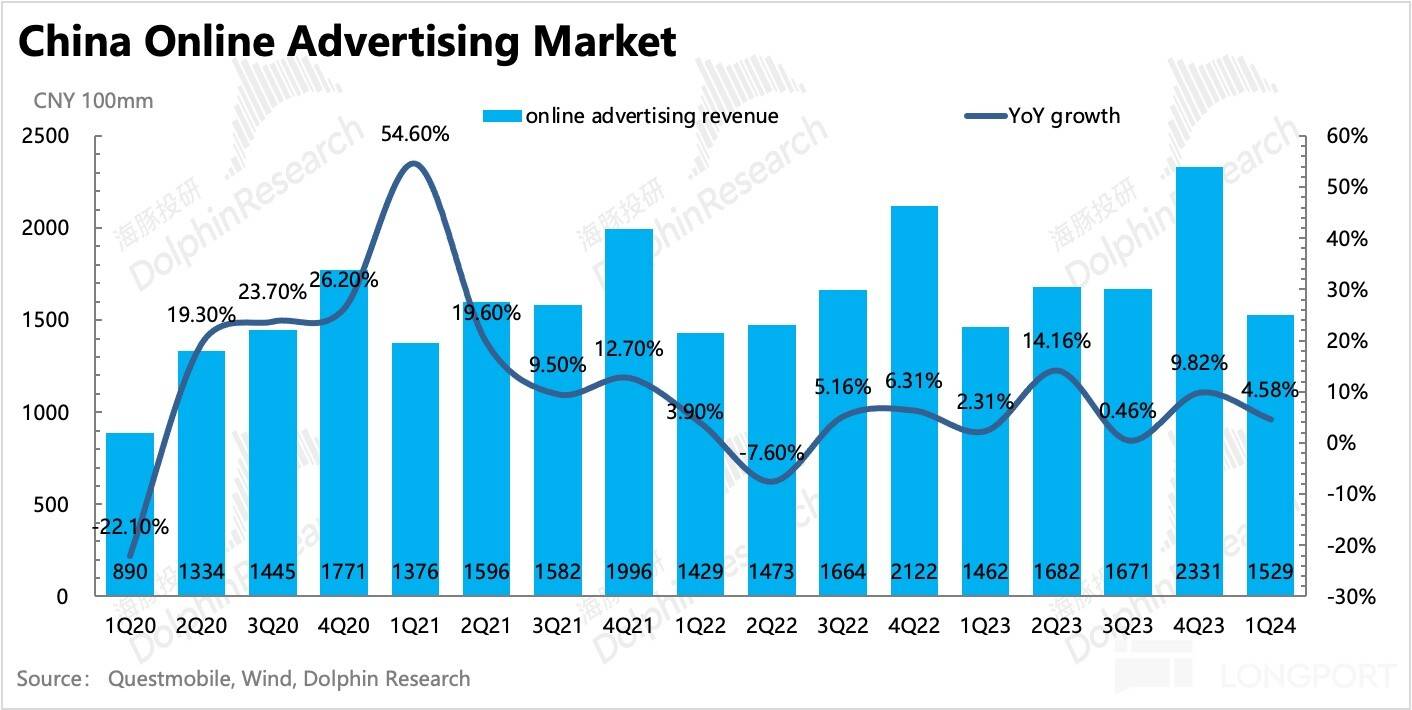

一季度B站广告收入16.7亿,同比增长31%,环比加速,小超市场预期。主要受益于效果广告加载率的提高,其中游戏、数码家电、电商平台、汽车、美妆是前五大垂直领域。

目前B站的商业化还在早中期,因此增速比行业要显著的高。二季度是电商旺季,并且暑期游戏扎堆,公司指引Q2广告收入还能在高基数下保持25%~30%的增长,小幅高于市场预期。海豚君认为,短期B站商业化的强势,或者说以较低转化率的广告库存还能叫座的原因,得益于平台的特殊定位,以及游戏、电商行业竞争激烈下的“渔翁”红利。

走进今年,低基数红利会逐步减退,但加载率和同类平台相比仍然不算高(不包含up主在花火上接的内容营销广告)。公司认为,后续的增长主要靠继续提平台加载率,以及StoryMode广告对整体ecpm的提升。

除此之外,公司也认为,今年电商平台之间还会有竞争,因此外部采买流量的需求仍然存在。比如,拼多多与B站的合作就相对深度,在B站首页上,固定第3/4个视频位置放的就是拼多多广告。

不过Up主接单的花火广告(内容营销视频),B站只拿其中的5%,其实对营收的贡献有限。而公域推荐池的效果广告和固定填充位的品牌广告、活动赞助等才是B站广告收入的主要支柱。目前来看,B站的公域推荐池广告加载率还在7-8%左右,相比其他平台动辄10%以上的加载率,还有提升空间。

但对用户自身来说,公域广告和Up主的私域广告都是平台商业化的痕迹,若简单对标其他平台的10%以上的公域加载率,用户体验难免会受影响。况且,一向商业化痕迹最重的抖音在博主接商单增加了内容营销的私域广告体验之后,普通用户已经有较多抱怨和抵触。

因此一味的提高广告库存不是长久之计,通过更精准的推荐算法来改善广告转化的ROI,实现更有力的报价才是关键。这一点是B站一贯相对欠缺的点,AI是否能够弥补不足,值得继续关注。

三、游戏拉胯,重在Q3

拖累2023全年的游戏在一季度还有延续,继续同比下滑13%,主要源于Q1没发新游。过往存量产品中,去年发的游戏(《斯路德》、《摇光录:乱世公主》、《千年之旅》)并不能能打,反而老游戏FGO因为7周年活动,流水有显著回暖。这对二季度游戏有一定支撑,再加上独代的卡牌游戏《物华弥新》,公司预计Q2游戏收入会回到低个位数增长上。

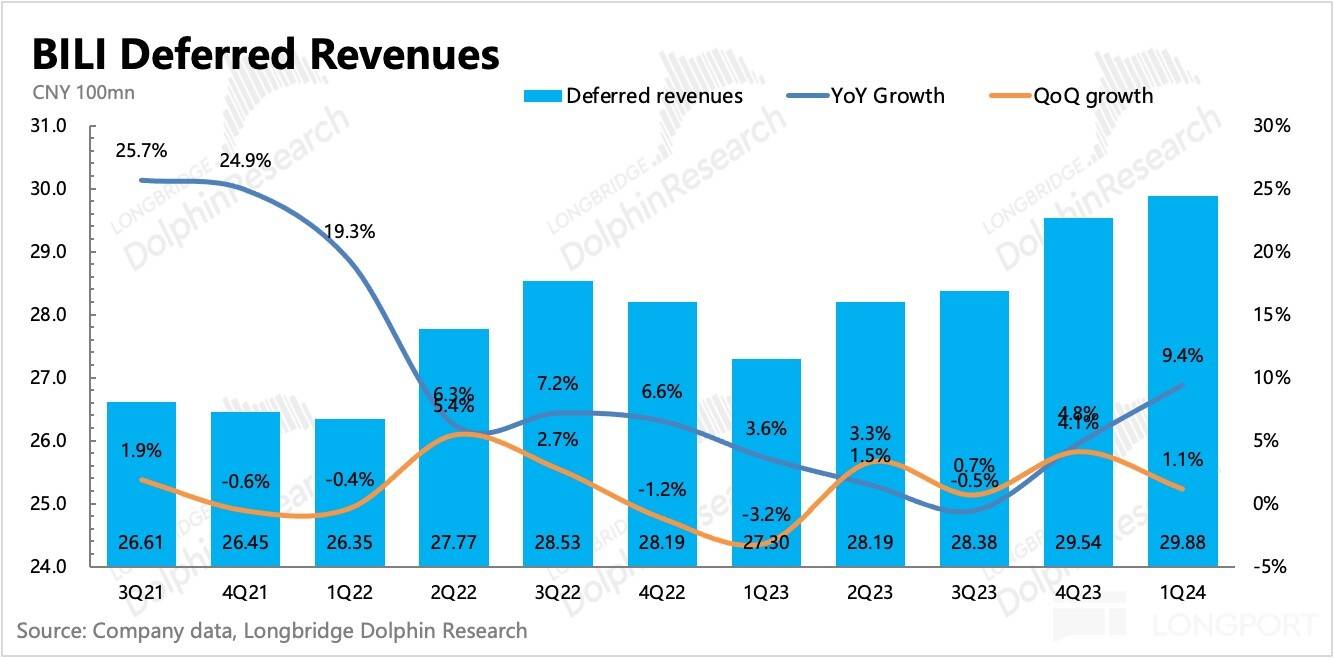

递延收入环比增加1.1%,同比增长9.4%,相比Q4增速有一定加快,从第三方流水监测数据来看,主要就是FGO周年庆预热带来的流水。

具体从 pipeline 来看,三季度主要是两款独代《三国:谋定天下》(超 200 万预约)、《炽焰天穹》和一款联运《绝区零》(米哈游)。

四、增值付费稳定

一季度增值服务同比增长 17%,但环比上季度,增速已经有所放缓。细分来看:

直播的渗透率继续走高,加深与正常 PUGC 的内容之间的联动。

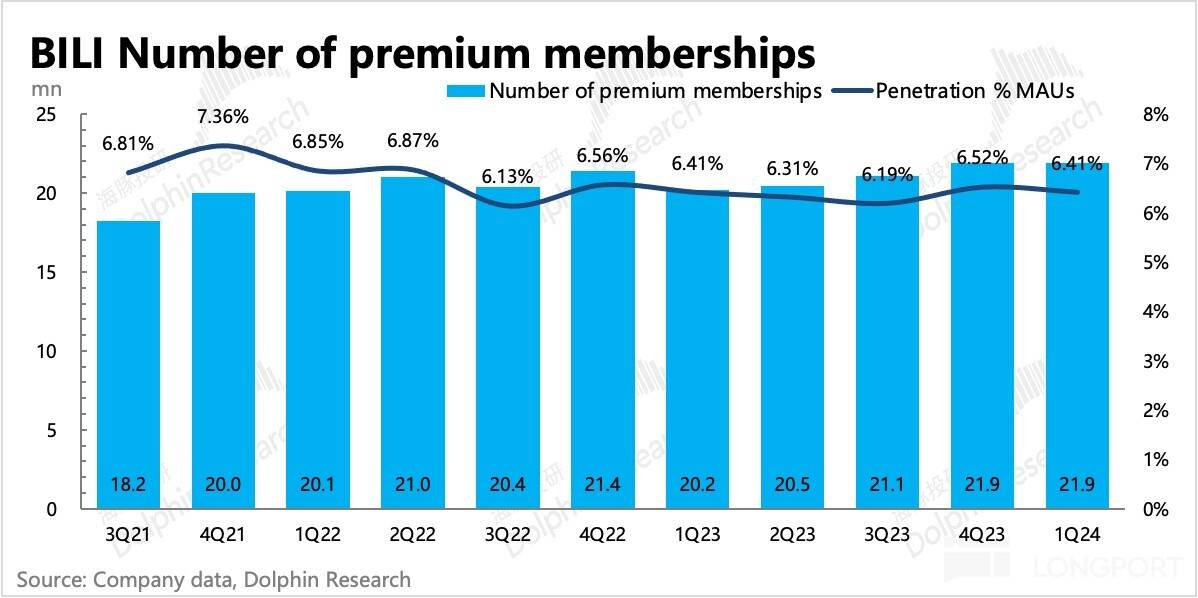

大会员业务此前因为日漫限额、更新节奏以及题材限制等而受到的影响,已经逐步消化,走过基数周期。一季度 B 站大会员规模 2190 万,环比持平,付费率为 6.4%,年度会员的续费率达到 80%,基本保持稳定但也较难继续增长的趋势。

五、减亏略超预期,三季度盈亏能打平

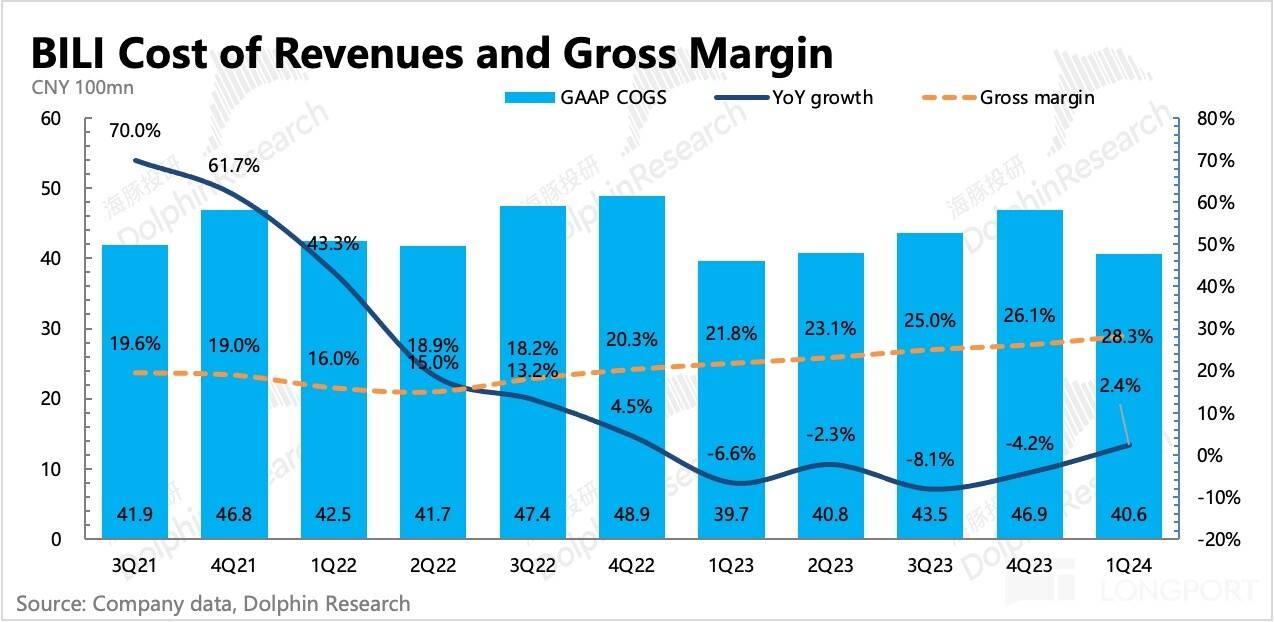

一季度 B 站经营亏损 8.2 亿,亏损率 14.5%,环比明显好转,贴合之前四季度(因裁员一次性补偿短期恶化)之前的优化趋势。

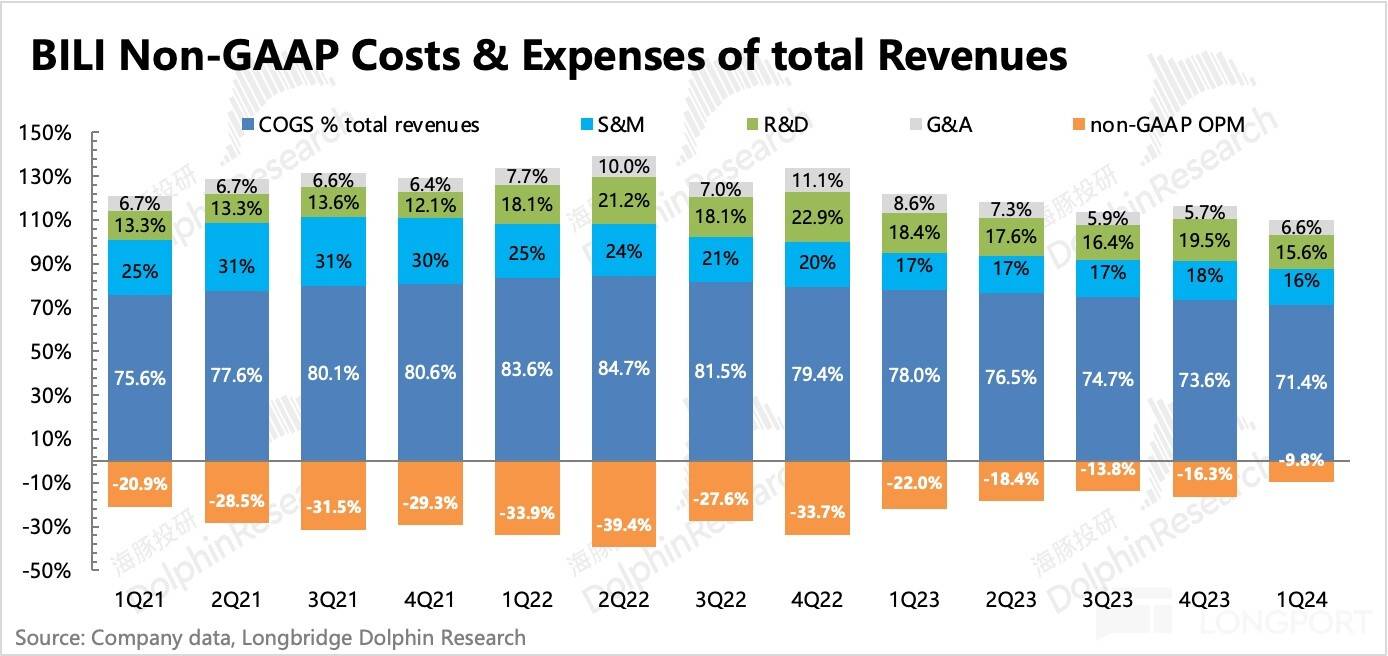

调整了 SBC 和一些折旧支出的 Non-GAAP OPM,环比继续减亏至-9.8%,略优于市场预期,预期差主要来源于毛利率。

一季度毛利率环比提高了 2pct,达到 28.3%,成本上除了收入分享成本有一定增长外,其他带宽成本、内容成本同比有明显下降。与此同时,收入同比还有 12% 的增长,共同带来毛利率同比大幅改善(+6.5pct)。

成本中因为大头——内容成本,相对刚性,而由于视频平台本身的带宽成本压缩幅度也不会太大,因此成本绝对值下降的空间还是相对有限的,只能靠变现增加摊薄成本率。

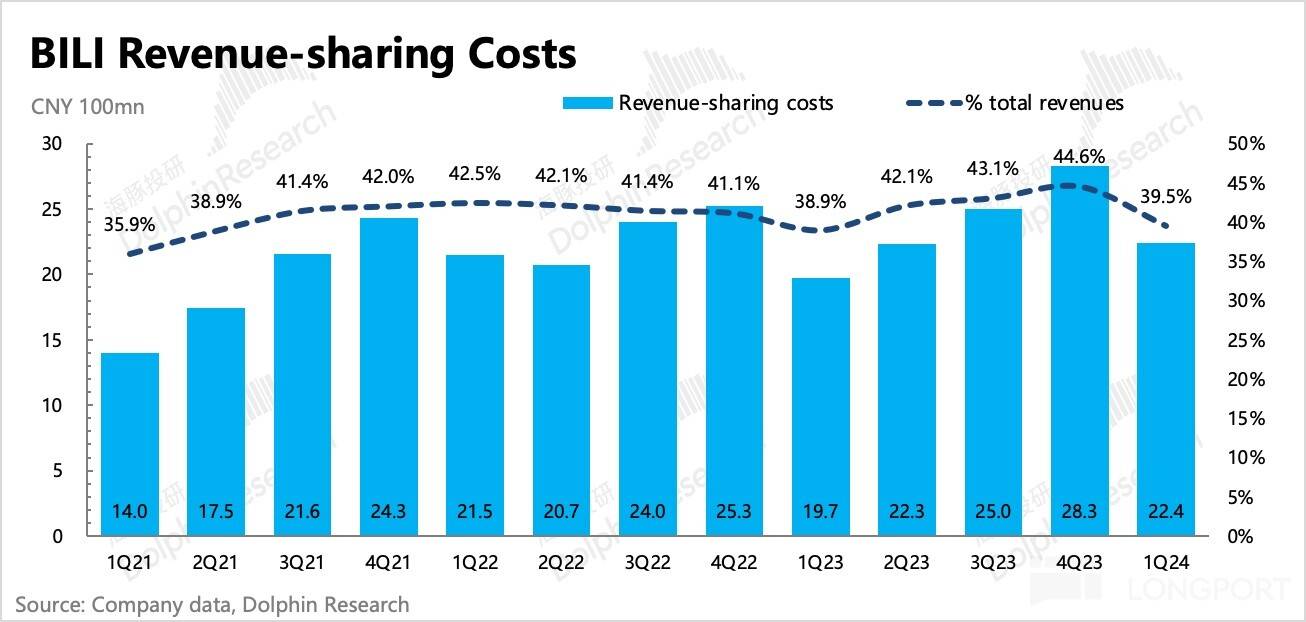

收入分享成本的增加主要是和直播打赏收入增长相关,原视频激励的分成在 Up 主陆续接单做内容营销后,已经有显著降低。一季度收入分享成本同比增加了 13%。

经营费用上,一季度主要是营销费用增加较多,管理费用和研发费用都在预期中下滑。在上季度点评中,海豚君也提及营销费用过度压缩后,对获客的影响。因此一季度用户数环比增加也能和当期销售费用回到同比增长有关。

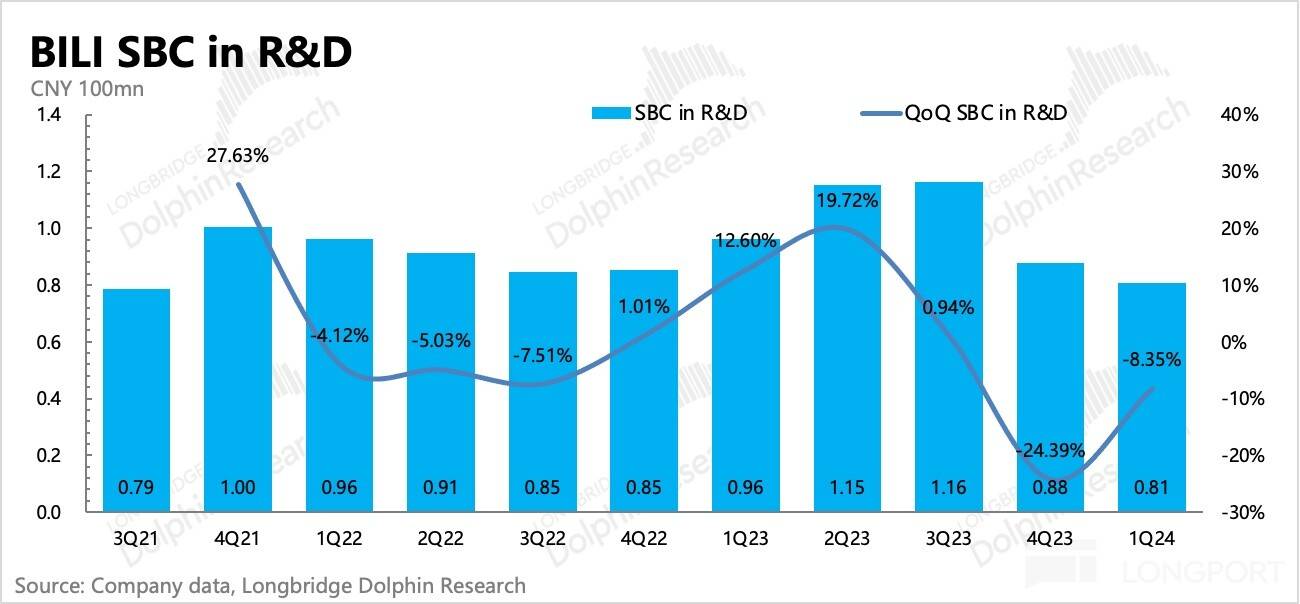

研发费用符合我们预期,看到了继续优化。从Q4股权激励费用来看,研发人员的股权激励环比下降了8%,对应年初广州自研团队的裁员,因此今年全年这个优化趋势会持续反映。