原标题:一季报业绩堪称炸裂 为何拼多多的利润增速犹如过山车般刺激?

22日晚听了拼多多一季度分析师会议,问答环节很短,干货不算多,但有两点印象深刻:一是管理层反复强调要放眼长远,建议投资者不要基于当前业绩来预测公司的长期增长和由此做投资决策;二是管理层把“合规”提升到公司层面很重要的高度,不仅涵盖平台合规,还有涉及商家的产品合规。

背后传递的意味愈发明显。一方面,新增用户见顶的拼多多仍处于成长期,业绩波动大,尤其是净利润增速,像过山车一样大起大落,各方面投入与消耗还在“上强度”,海外业务勾勒出潜在增长点,不确定性比也较大的。就像它的股价在22日美股盘前经历了戏剧性的深V波动。一季报给出了堪称炸裂的业绩,最后收盘时股价却是下跌的,让人看不懂。

另一方面,站在商业船头上的公司管理层必定嗅到了更宏观层面的一些迹象,把合规作为公司工作的重点之一,加强与外部监管的沟通,提升服务能力,以“学习者”这种更谦卑的姿态对外示好。

大约两年前,在拼多多跨境项目Temu刚开始搅动北美电商市场时,我曾写过一篇《拼多多跨境出海:新瓶装不了“旧酒”》,分析认为:效率和执行力可以复制平移,但一味压低价格抢市场的行为,在未来可能会触发反弹风险,早前亚马逊的一些卖家曾经历过相关处罚。现在Temu又是长期霸榜App下载商店,又是连续赞助“超级碗”,在地缘因素越来越复杂微妙的环境下,文中的提醒并非一种多虑。

同时,对海外市场大刀阔斧的投入,也是导致拼多多业绩过山车般波动的重要因素之一。下面通过画几张曲线图,来分析一下标题里的疑问。

成本与收入波动“不匹配”

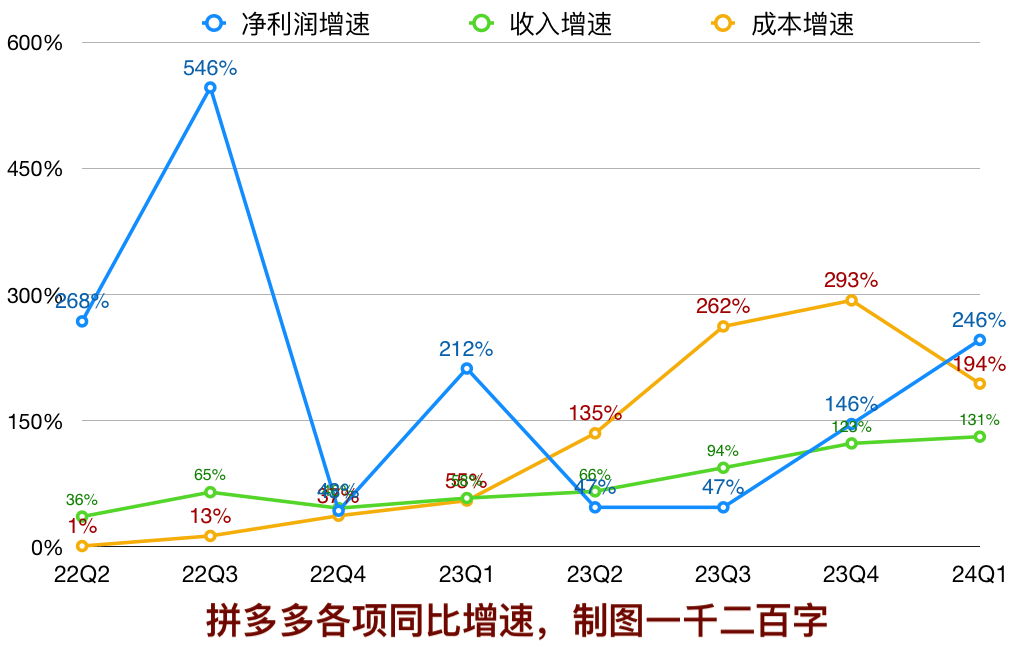

从上图不难看出,拼多多各季度的净利润同比增速犹如锯齿形波动,相比于收入增速的递增,没有什么规律可言。这里选取的是截至2024Q1之前连续8个季度的财报业绩,再之前的净利润同比增速是负值,被剔除。

再来看净利润增速与成本增速的关系,图中蓝色与黄色曲线,在剔除前期的极端高和极端低后,后期似乎开始表现出一些规律性,即当成本增速快的时候,会适当压低净利润增速,反之亦然。值得注意,这里的成本是单纯的收入成本cost of revenue,不包括市场营销、行政管理、研发等运营费用。

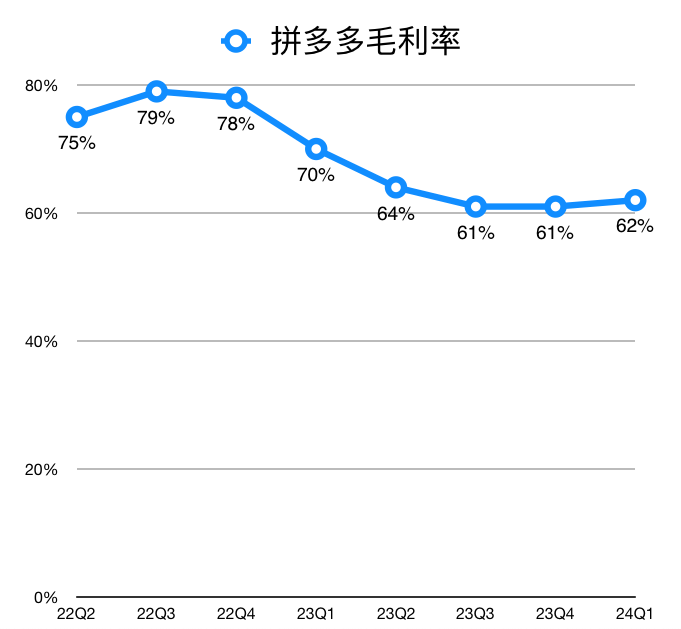

这说明,该公司净利润增速与收入增速的相关度很低,不是这个季度收入多了,相应的利润也多,而是更多地与成本相关联;且收入与成本之间也不是稳定对应的关系,那么就导致毛利率的不稳定。比如下图中,在进入2023年后公司毛利率降至60%-70%区间,但这在整个电商乃至互联网公司里都属于高毛利率水平。

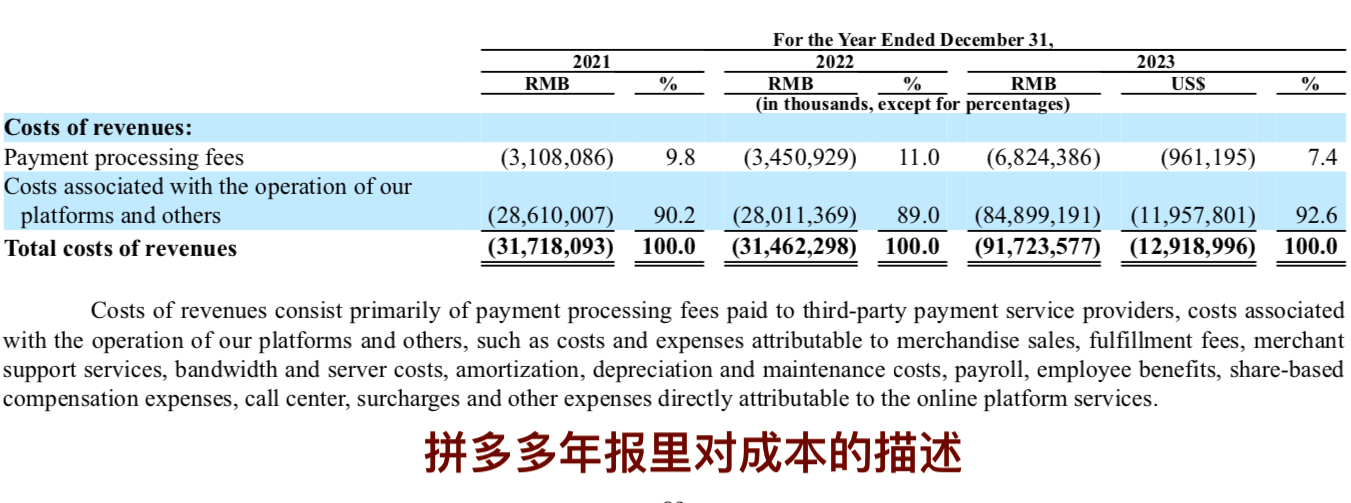

为什么会出现成本与收入变动之间的“偏差”呢?这里先要了解拼多多的成本项包括什么。根据其最新年报,成本里单列出支付处理费用,也就是给微信、支付宝、银联等第三方的交易手续费,这项与订单量和金额同进同出,也可以大致理解为手续费与收入同比例变动;此外还包括涉及平台运营的商品销售、物流履约费用、商家服务支出、带宽与服务器、资产折旧摊销、平台运营人员的报酬,以及客服中心支出等。

从近几个季度的财报看,拼多多成本同比增长的首要因素是履约费用的上涨,其次是支付处理费用和平台维护成本。它的总成本大致是在2023年后开始猛增,与扩张海外市场的时间点相吻合,Temu平台的货源来自商家,按理说不涉及进货成本(相应的商品销售收入也不应该计入总收入),那么平台产生的成本主要是履约和运营费用。履约费用不止包括物流费用,它是从用户下单、商品配送到售后全流程中产生的费用。

也就是说,新业务扩张在一定程度上增加了公司运营成本,导致毛利率下降。而且对海外仓储物流的投入不是线性增长的,所以毛利率、进而净利润的变动没有什么规律性。拼多多开始在跨境模式上尝试不同的方案,以降低这块的成本。后面会具体分析此举。

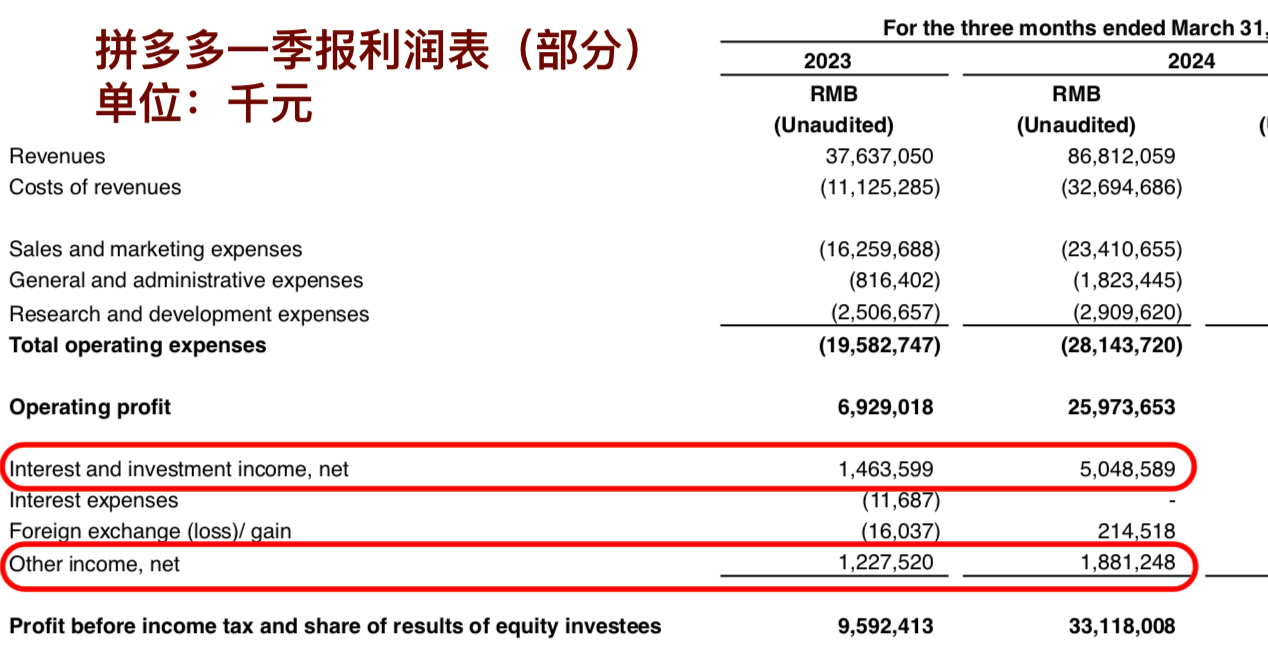

除成本外,还有两项——利息及投资收益净额,以及其他收入,对拼多多净利润影响较大。利息及投资收益主要是定期/活期存款和债券的利息,而其他收入涉及政策补贴、返税等。以最新发布的一季报为例,24Q1季度利息及投资收益净额为50.5亿元,单这一项入账就覆盖掉了公司行政管理和研发这两项支出47.3亿元。换句话说,拼多多一个季度存银行的利息就能拿来给行政、管理、研发人员开工资了。

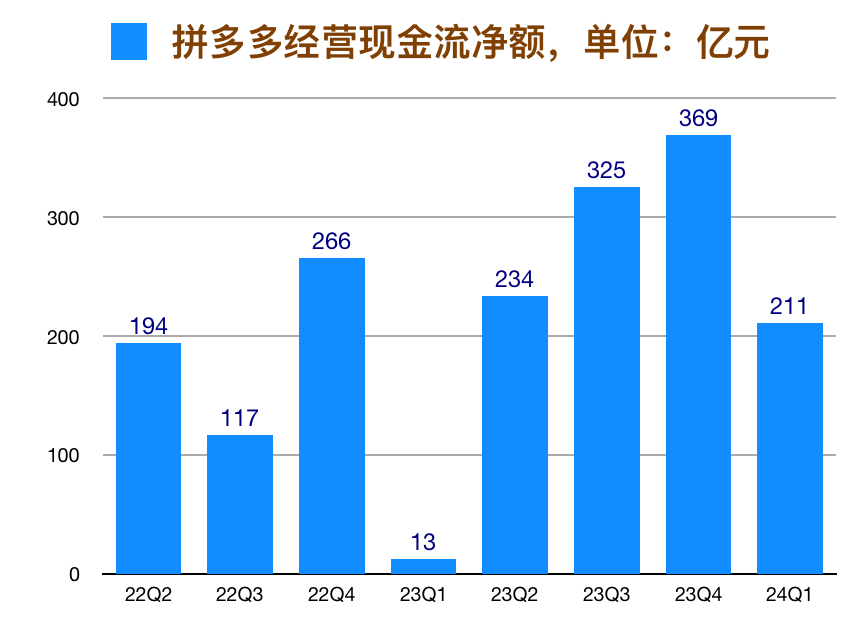

这项收益的同比增长很快,说明拼多多产生了大量的经营现金流,花不完又没有投资去向的就放着吃利息。从下面的经营现金流图表里可以看出它每个季度强大的现金增加能力。相对而言,来自政策补贴的其他收入在每个季度波动较大。

截至今年一季度末,拼多多账上有1147亿元现金及现金等价物。对如此庞大规模现金的不同处理方式,比如是存银行还是大量投资基建,确实能在一定程度上左右净利润表现。与其他大厂不同,拼多多几乎只聚焦在单一主业电商上,在营销费用率相比前几年已经大幅回落的前提下,需要花钱的地方并不分散,海外市场就成了新的花钱渠道。

从全托管到半托管

在Temu刚上线时,主要采取的是全托管模式,商家(一般是源头工厂)把货提前或按时运到拼多多的国内仓,后面的出关、干线物流、目的地配送、售后服务、退货、广告营销等都由平台完成,商品定价权也由拼多多掌控。实际上Temu要的就是产业带工厂的生产能力,其他的环节商家基本上不用管,只要你能承受压价竞争。这种类似于爆款集中销售的模式体现了运营中的高效率。

但是,这套模式需要在物流基建领域大量投入,与多多买菜只基于国内的农产品物流搭建相比,跨境是一条链路更长、消耗更大的渠道。因履约费用上涨导致的成本增加,已经拉低了公司整体的毛利率。

据了解,目前拼多多正在尝试另一种半托管模式,主要面向那些在欧美当地市场有现货,或者有发货能力的更高一级商家,他们与产业带工厂实际上是两类不同的群体。这个项目正在深圳前海运作招商,从朋友圈传出的一张招商图看出,半托管模式的履约实效更高,不用给平台寄送样品,适合海外现货和能发货过去的商家。如果是从国内发货,商家要自己承担国内+海外仓储,以及国际物流。这相当于平台把跨境物流交给商家负责,绕开了最繁琐麻烦的环节。

显然,半托管理论上能比全托管节省大量的履约成本,并且丰富跨境卖家的结构。从长远考虑,这可能也是产品合规建设的一部分。假如跨境平台上满都是产业带白牌货源,潜在的“低价倾销”嫌疑可能会增加上面提到的地缘风险。那些多年来深耕欧美市场的成熟卖家,应该对当地规则更加了解。

总结一下,拼多多就像一台机器,以高效运转和低价挤压利润点产生源源不断的现金流。早些年在它知名度和信任度不高时,它曾以超过100%的营销费用率砸市场、做补贴,赚取口碑。后来随着营收规模急剧增长,营销费用率明显下降,现金流开始大量沉淀,以寻找新的投资出口,并把这套玩法快速复制到海外市场。不过,地缘因素与合规风险对曾经的“野蛮生长”提出了挑战,公司毛利率也出现较大幅度波动,拼多多未来需要更精细谨慎的应对,机器也需要润滑。