原标题:“焕然新生” 的亚马逊 还有多少惊喜?

2 月 1 日美股盘后,亚马逊公布了 2023 年四季度财报,营收增长如预期的进一步提速,而利润提升的节奏则继续大超预期,详细要点如下:

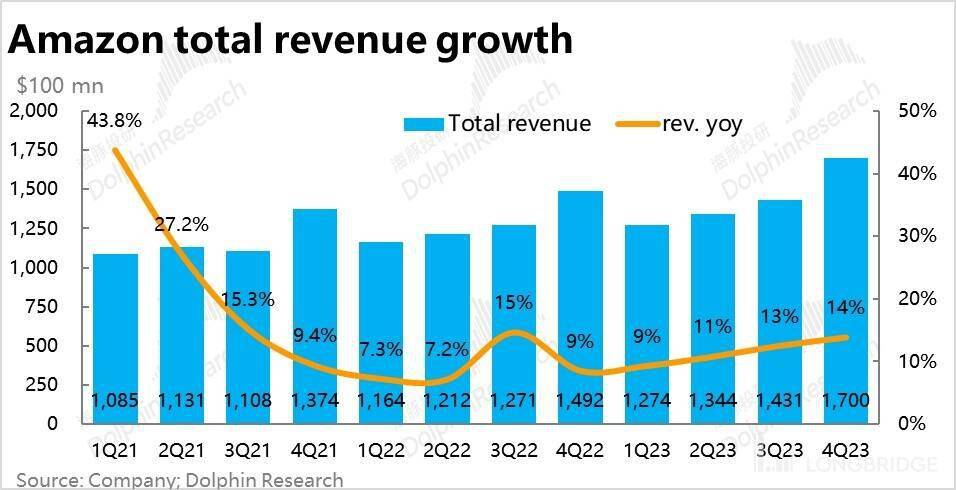

1. 增长稳步提升,利润大超预期:整体业绩上,亚马逊本季实现总营收 1700 亿美元,比市场预期高出近 40 亿。营收增速环比继续提升 1.3pct 到 13.9%,主要利好源自美元汇率滑坡后,国际业务美元收入增速的提升,以及北美四季度大促期间较强的表现。

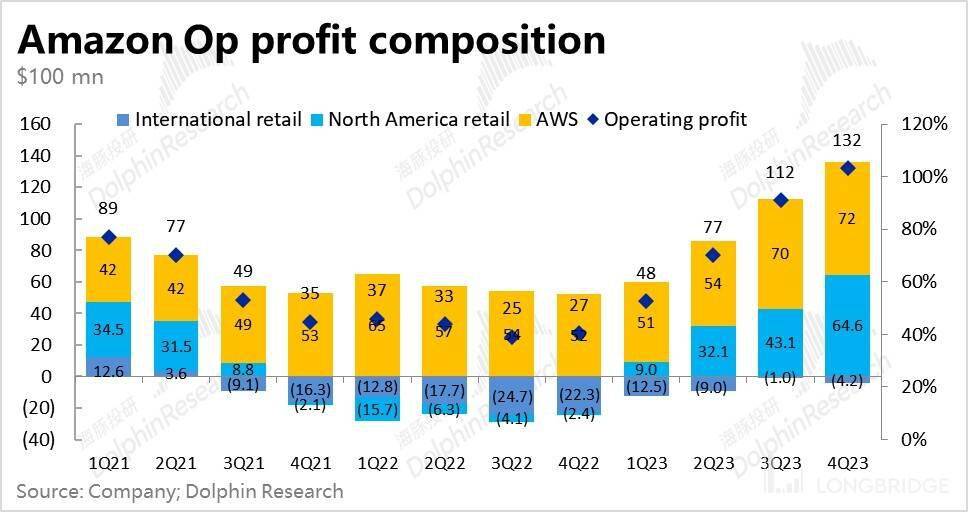

整体经营利润则高达 132 亿美元,比市场预期高出约 28 亿,或者说 26%。是本次财报最大的亮点。北美零售业务利润率大幅改善是超预期的主要原因。

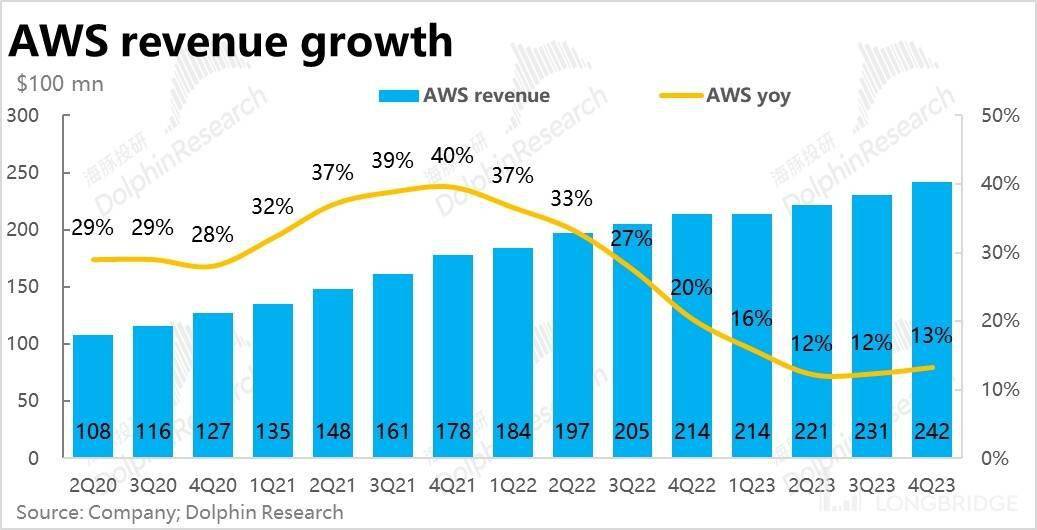

2. AWS 收入稳、利润大升:本季度 AWS 收入 242 亿美元,增速环比略微提升到约 13%,和市场预期基本完全一致。由于欧美企业 IT 支出优化周期退潮,和 AI 投入带来的增量需求,AWS 的增速会边际回暖也已是市场的共识预期。

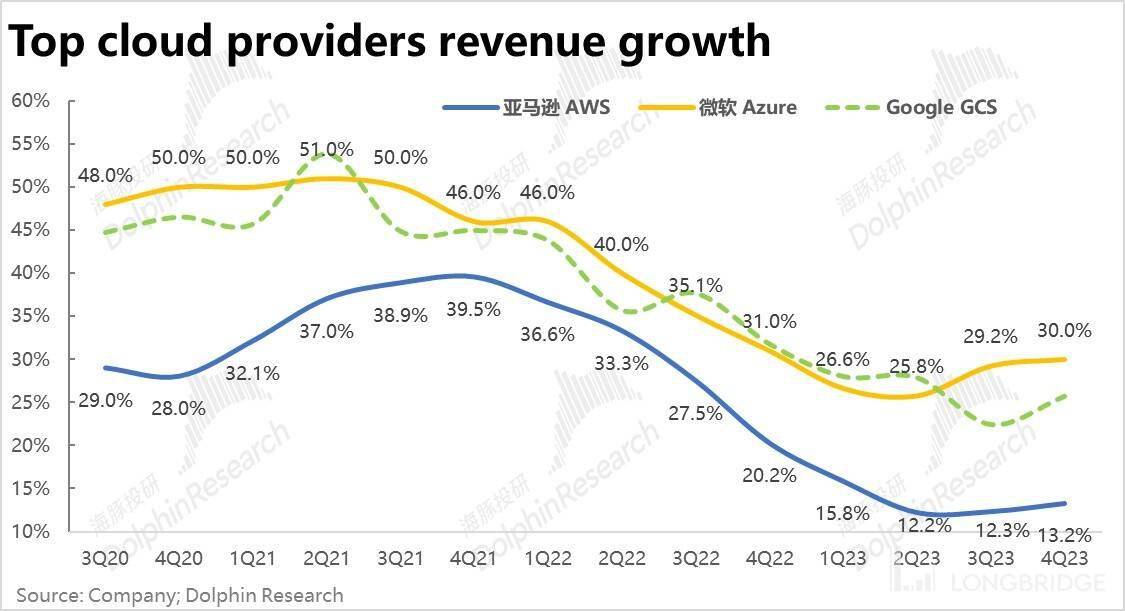

但横向对比美国三大云服务商,相比 Azure 和 GCS 近两个季度的明显提速,AWS 目前只是触底企稳。还是反映了 AWS 在 AI 功能上的相对竞争劣势,也是市场目前的主要担忧。

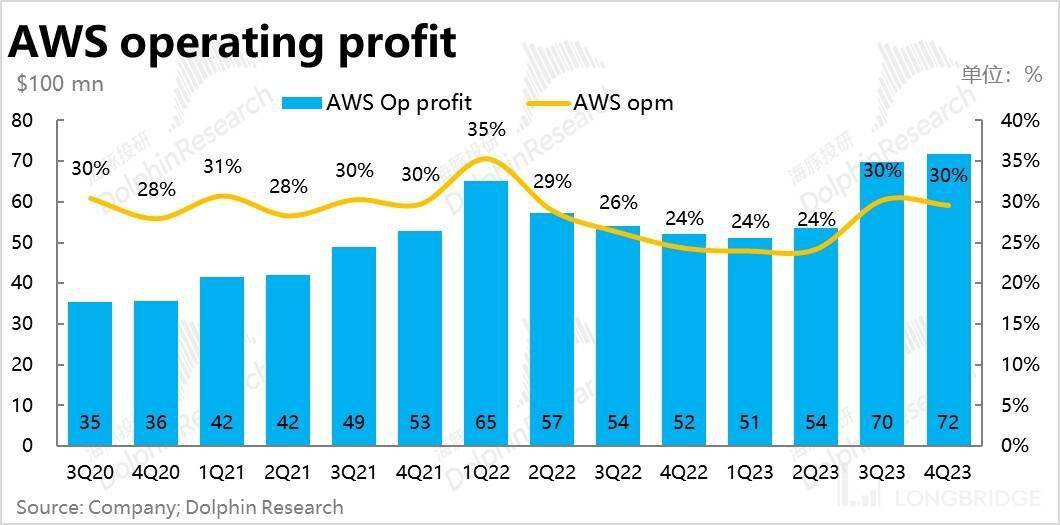

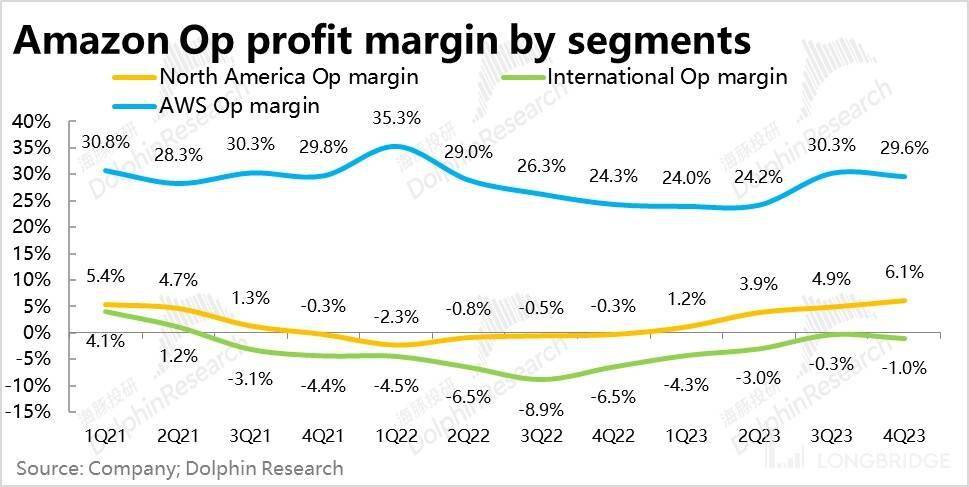

利润方面,本季 AWS 实现经营利润 72 亿美元,经营利润率从 30% 以上环比略微下降到 29.6%,远超出了市场预期的 66 亿。尽管增长上只是复合预期的触底反弹,利润改善的幅度还是明显更强的。研发开支费率下降是可见的原因,可以看管理层有无其他解释。

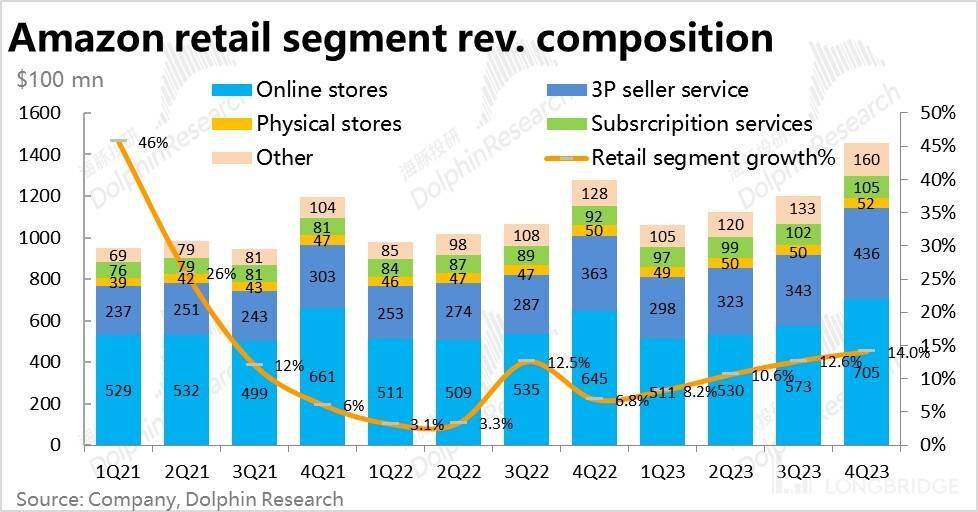

3. 汇率反转,强劲大促,助力零售板块继续提速:本季公司的零售板块实现收入 1458 亿美元,同比增速达 14%,较上季度再提速了 1.4pct。

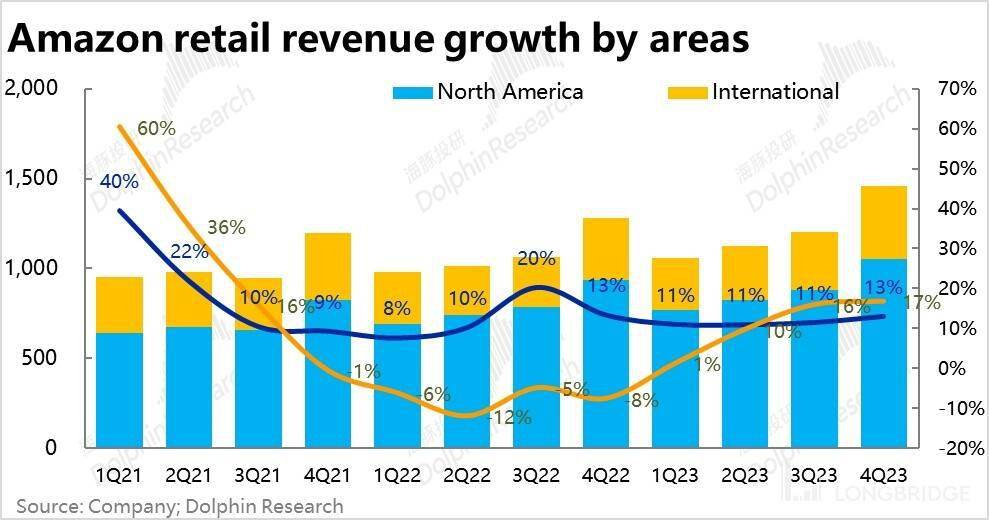

一方面是主要是美元汇率滑落的利好下,国际地区的美元收入增速已达 17%(剔除汇率影响后为 13%)。而不受汇率影响的北美地区的增速也提升了 2pct 到 13%,同样在明显回暖,结合近期的报道主要归功于感恩、圣诞假日大促期间较强的消费势头。

分业务来看,主要是广告收入增长依旧保持强劲,增速高达 26.8%。海豚投研认为,一方面这是是广告投放预期往效果广告倾斜趋势的延续,另一方面公司近期也宣布了在 Prime Video 流媒体上提供电视广告的业务,有望继续驱动广告收入的增长。

4. 零售板块利润率走向历史新高:本次业绩最超预期的点即北美零售业务利润率的大幅改善。本季北美零售板块的经营利润近 65 亿,高于预期的 42 亿约 52%。经营利润率也是环比提升到了 6.1%,是北美业务历史上第二高的利润率。海豚投研认为,一方面这是由于高利润的广告收入占比持续提升,以及公司在内容服务商投入的减少,另一方面自然是公司将北美履约分区化后,单位成本优化导致的。

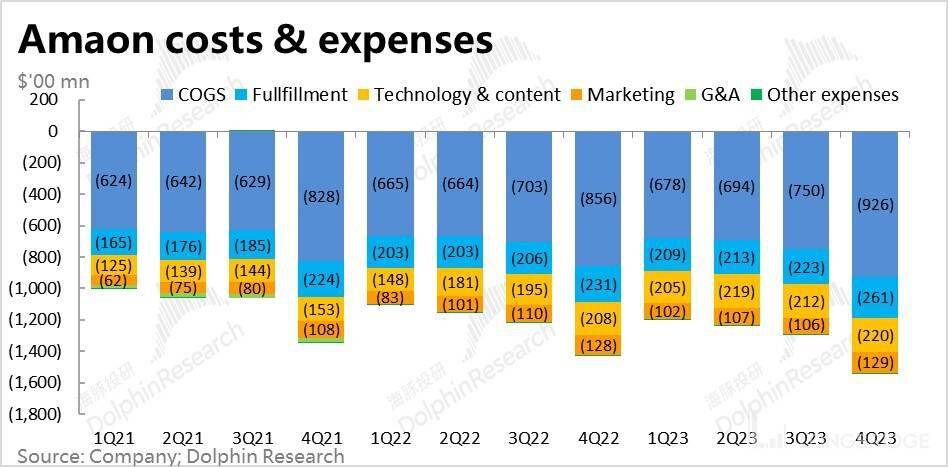

结合费用支出来看,履约费用率同比、环比来看都小幅下降了 0.1-0.2pct。虽然幅度不大,但体现了履约效率的改善。并且我们认为在后续季度,分区化的利好会进一步完全显现。另一方面,研发和内容的费用率同比、环比分别收缩了 1pct 和 1.8pct,下降非常显著,是利润改善的最大贡献之一。海豚投研认为,这反映了公司在研发和在线影音业务上裁员,以及投入的减少。也是零售板块利润率明显改善的主要原因之一。

5.指引继续大好:对于一季度的业绩指引,公司预期营收中值为 1408 亿,虽然看似低于市场预期的 1420。但参考公司实际交付一般贴着指引区间的上限,按上限的 1435 亿看还是高于市场预期的。经营利润指引区间为 80-120 亿,同样是中值低于预期的 91 亿,但同样以指引上限为准也是高出预期近 1/3。可见公司指引的前景是比较乐观的。

海豚投研观点:

在业绩前市场对亚马逊的叙事逻辑普遍呈现出短期有惊喜,但长期也有担忧。一方面在零售板块上,市场已共识四季度的表现会比较强劲(大促期间的高频数据已有验证)。但由于 24 年无法排除的经济走弱的可能性,市场对零售业务 24 年下半年的增长的信心是没那么充足的。

对零售业务的利润率,随着先前的裁员和投入减少、油价下滑、以及履约分区化、3P 服务提价这些利好,和高利润的广告收入占比提升的长期趋势,市场对北美零售的利润率空间已不满足于高个位数,部分投行甚至已开始展望低双位数。换言之,北美零售的利润率仍有可观的潜在提升空间。结合增长和利润,零售业务整体的前景是光明的。

不过对 AWS 业务的观点有更激烈的辩论,一方面已普遍认为本轮 IT 支出优化周期正逐步告一段落,整体云计算的需求会开始回升。但另一方面,也有观点认为 AI 投入的增加同时会挤压在传统云服务上的预算。(Azure 剔除 AI 相关后实际继续走低的增速似乎也是验证)。因此微软和谷歌目前在 AI 大模型上有明显优势的情况下,尚且落后的 AWS 反而有可能成为丢失份额的受害者。

而本次财报,基本上完美验证了:四季度强劲的零售增长;突破历史向着高个位数乃至双位数走去的北美零售业务利润率;AWS 增速是触底企稳,但没有明显提速,不过利润率仍保持高位。换言之,本季度的业绩是符合近期有惊喜的判断的,对一季度的指引也依旧是指向着乐观的情景。

因此,我们认为目前亚马逊处在业绩特别是利润持续改善的良好周期内,近期内情绪有望持续走高,美国的强劲就业仍然意味着消费短期还有比较强的驱动力,在美国整体经济出现转弱拐点前,我们认为截止目前并无多少风险。

云业务上,由于 AI 推进相对同行迟钝 + 企业 IT 支出的缩减周期 + 竞争弱势,导致它的云业务一直较弱。今年则有望受益于整体需求的回升,相比自身过往的低增速有向上回归的空间,只是相对 Azure 和 GCS 会相对偏低。

至于对 24 年全年零售业务的增长前景,以及 AWS 中期内增速抬头的幅度和节奏,这两个市场左右公司中期走势,可以关注电话会中管理层有无做出解答。。

详细点评如下:

01 AWS 增速触底回升,利润同样好于预期

本季度 AWS 收入 242 亿美元,增速环比略微提升到约 13%,和市场预期基本完全一致。由于欧美企业 IT 支出优化周期退潮,和 AI 投入带来的增量需求,市场也普遍预期 AWS 的增速会开始回暖。

但横向对比美国三大云服务商,可以看到相比 Azure 和 GCS 近两个季度云计算业务明显的提速,AWS 更多只是触底企稳。虽然云计算的整体需求有回暖的预期,但 AWS 在 AI 功能上相对落后的情况下,AWS 持续丢失份额也是市场担忧的关键问题之一。

不过利润方面,本季 AWS 实现经营利润 72 亿美元,经营利润率从 30% 以上环比略微下降到 29.6%,远超出了市场预期的 66 亿。因此,尽管增长上只是符合预期的触底反弹,利润改善的幅度还是明显更强的,利润率没有如预期下降的原因,可看电话会中管理层有无解释。

02 强劲大促季,零售增长继续回暖

相比云业务的喜中有忧,零售板块的营收和利润表现则是全面超预期的强劲。本季亚马逊的零售板块实现收入 1458 亿美元,同比增速达 14%,较上季度再提速了 1.4pct。

分地区来看,在美元汇率滑落的利好下国际地区营收增长在快速修复,本季增速已达 17%(其中汇率因素贡献了 4pct 的增长)。另外,北美地区的增速也提升了 2pct 到 13%,同样出现了回暖,结合近期的报道主要是感恩、圣诞等假日大促期间线上零售强劲导致的。

在北美地区小幅仍旧坚韧,而国际地区受益于汇率利好下,零售板块下的各细分业务因此也都出现了增长的反弹。按增速排序,广告业务的增速最高,达到了 26.8%,公司近期也宣布了 Prime Video 上的广告业务,后续仍有增长动力。

按改善幅度,营收贡献最大的线上自营零售本季增速由 7.1% 提升到了 9.3%,提升幅度最大。

订阅和 3P 商户服务业务保持着环比持平的增长,线下零售增长则持续下滑。

加总云业务和零售业务,亚马逊本季实现总营收约 1700 亿美元,在零售和 AWS 业务增速都有回暖的情况下,总营收增速也提升到了 14%,高于市场预期的 1662 亿。

03 零售板块利润率正走向新高

营收层面,零售业务的表现已然稳健不俗,利润层面,零售板块利润即上季修复之后,本季继续提升的幅度仍相当可观。具体来看,本季度公司整体实现经营利润 132 亿美元,远超市场预期和 105 亿,经营利润率维持在高位的 7.8%。

分板块看,AWS 云业务 72 亿的经营利润比预期高了 8%。而北美零售板块的经营利润率更是从 4.9% 环比提升到了 6.1%,已是历史上第二高的水平。

国际零售板块在大促季期间虽亏损率又环比扩大到了-1%,但仍是比预期的-1.8% 要低。

因此,AWS、北美零售、国际零售三大板块本季的经营利润率全面比预期要好。

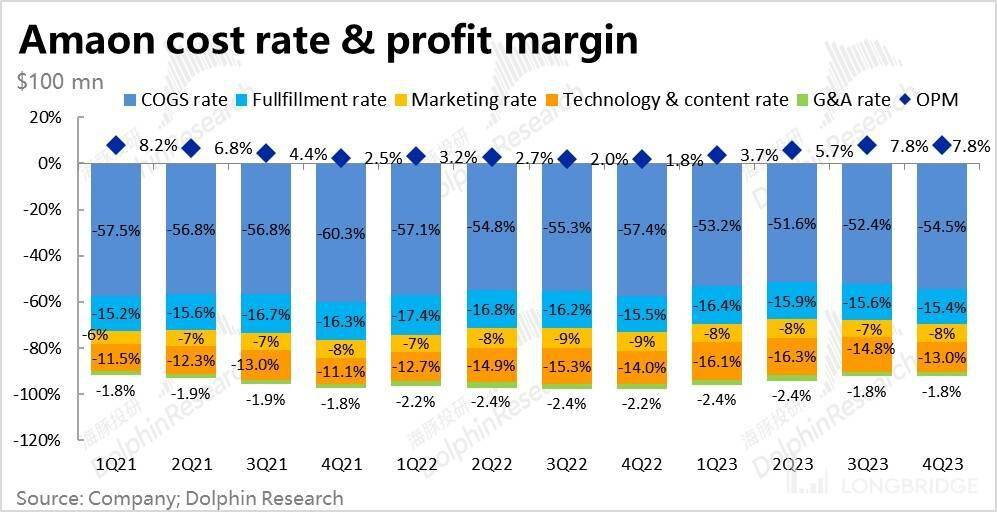

那么从成本和费用的角度,利润率全面好于预期的来源是什么?

拆分来看,1)本季的毛利率,由于四季度大促的影响环比来看回落了 2.1pct 到 45.5%,但相比预期仍略高出了 0.5pct,

2)费用上,在北美实行分区配送,以及油价下降的里好像,履约费用率同比、环比来看都小幅下降了 0.1-0.2pct,但是利好尚未全额反映。

而研发和内容支出的下降则非常显著,是利润改善的最大贡献之一。费用率同比、环比分别收缩了 1pct 和 1.8pct,下降幅度非常可观。海豚投研认为,公司在 AWS 和在线影音业务上裁撤工程师、销售人员,以及投入的减少应当是费用下滑的主要原因。

至于销售费用率则是相对稳定,可能是大促季节公司营销投入较多导致的。

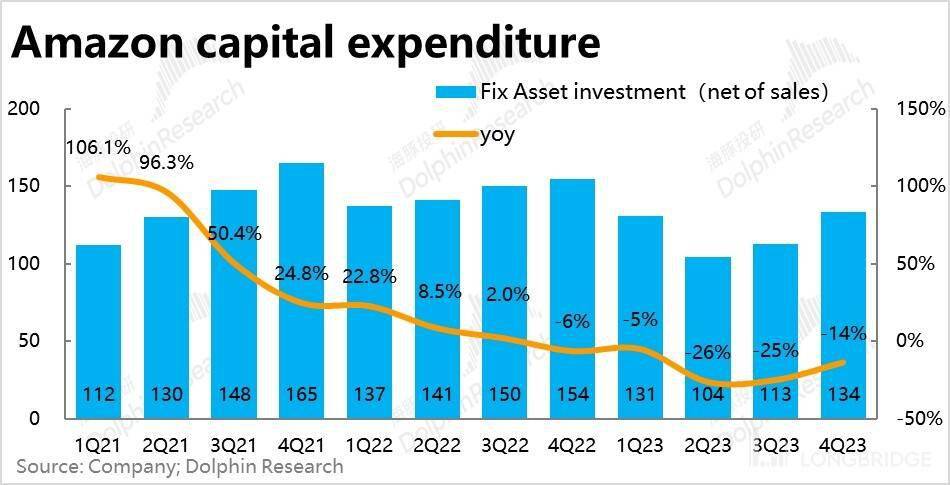

不过,虽着 AI 热潮的来临,本季的固定资产投入达 134 亿,环比来看增长了约 20 亿,主要应当是投入到了服务器和 GPU 等硬件设施上。