原标题:2024年开年依然水逆 耐克败给露露乐檬?

耐克,2024年开年依然水逆。

2024年开启,耐克股价走势引人关注。截至1月10日收盘,耐克股价报收于103.8美元,较之前的小幅上涨似乎给投资者带来了一丝慰藉。然而,回顾过去,与2023年12月21日的123.392美元高点相比,短短20天内降幅近16%。

市场调查揭开了谜底的一角,露露乐檬(Lululemon)的身影逐渐浮出水面。

在宏观经济逆风席卷下,消费者对可自由支配商品的需求受到挑战,服装领域尤为明显。但在这片黯淡中,露露乐檬却如一颗璀璨的明星,去年持续扩张并创下历史新高,其独特的设计风格吸引了大量年轻粉丝,甚至让他们对耐克的兴趣逐渐减弱。

露露乐檬的成功,无疑给大牌服装领域带来了新的思考。该公司的股票不断攀升至新高度,证明了其在市场上的独特地位。作为运动休闲领域的佼佼者,露露乐檬的打底裤定价偏高,远超耐克和Gap旗下的瑜伽服品牌Athleta。

然而,这并没有阻止消费者的热情,反而让他们更加追捧这个品牌,打破了分析师对于消费类产品的传统认知。耐克与露露乐檬之间的竞争愈发激烈,而消费者则用实际行动表达了自己的选择。

这可能意味着,市场风向标似乎正在发生变化。

为什么是露露乐檬

在营销的世界里,产品想要成功转化为销售,必须经过触达、认知、转化、分享这四个关键步骤。而每一步,都离不开与消费者的深度互动和沟通。如今,随着Z世代的崛起,他们更希望在一个被认知的群体中找到归属感,与群体内的人日常互动。

这一新消费趋势为众多新品牌提供了快速发展的契机。其中,露露乐檬(Lululemon)就是一个典型的例子。他们敏锐地发现了一群被称为“超级女孩(super girls)”的消费者——这些女孩高学历、高收入,20出头,正处于人生的黄金时期。

露露乐檬深入了解这群超级女孩的需求和痛点,为她们量身定制了一款既能舒适运动,又能展现优雅美感的运动服饰。这款服饰的出现,让这些女孩在工作、健身、逛街等多种场合都能轻松应对,每天为她们节省45分钟的换装时间。

一经推出,露露乐檬就迅速走红。他们的成功证明了一个道理:当品牌真正站在消费者的角度去思考,去满足他们的真实需求,消费者就会用钱包来投票。在中国市场,超级女孩的价值观正在引领一场女性消费市场的变革。露露乐檬等国际品牌以及Ubras、蕉内等国产品牌的崛起,正是这一变革的生动写照。

2023年12月8日,露露乐蒙(lululemon)发布了2023财年第三季度财报,进一步印证了这样的趋势。

财报显示,截至2023年10月29日,公司销售额同比大增19%,达到22.04亿美元;尽管净利润微跌2.6%至2.49亿美元,但整体表现依然稳健。前三季度累计销售额更是高达64.14亿美元,同比增长20.15%,净利润为8.81亿美元,同比增长19.8%。

露露乐蒙的销售额增长主要得益于门店业务的强劲表现。财报显示,第三季度门店收入同比飙升18.9%,达到10.74亿美元。值得一提的是,自2022财年第三季度以来,公司在全球范围内大力扩张门店,新开63家门店,其中亚太地区32家、北美地区28家、欧洲地区3家。

在数字化浪潮下,露露乐蒙的直接面向消费者销售额也表现不俗,同比增长18.3%至9.08亿美元,占比稳定在总销售额的41.2%。特别值得关注的是,中国市场成为公司新的增长引擎,业务净营收同比暴增53%至2.67亿美元,前三季度净营收增幅更是高达64%。

露露乐蒙首席执行官Calvin McDonald在财报电话会议中分享了公司在中国市场的成功秘诀。他表示,第三季度品牌通过一系列“一起好状态”活动,如在上海徐汇滨江打造的“好状态艺动长廊”,成功加深了与消费者的情感联系,并在社交平台上引发热烈讨论,有效提升了品牌在中国的知名度。

除了女性产品继续保持强劲势头,为公司贡献了65%的总营收外,露露乐蒙也在积极布局男装市场。财报显示,2023年三季度男装业务净营收同比增长15%至5.05亿美元。公司更是在上海虹桥天地一层开设了首个男装快闪空间,加速在中国市场的男装布局。根据其增长战略,到2026年,男装业务净收入有望较2021年翻一番。

值得一提的是,在去年消费环境低迷的背景下,露露乐檬不仅击败了竞争对手,还跑赢了标准普尔500指数。这一亮眼成绩背后,是露露乐檬对市场的敏锐洞察和对消费者需求的精准把握。随着公司在国际市场的不断扩张以及产品线的日益丰富,露露乐檬有望成为耐克等巨头的有力挑战者。

从瑜伽产品生产商到服装生产商的转型,露露乐檬正在用实际行动证明自己的品牌力量。而这一切,无疑让行业巨头耐克感到了一丝压力。

耐克输在Z世代

正是由于这个以一条瑜伽裤起家的Lululemon(露露乐檬)创造了10年10倍的投资神话,市值一度赶超阿迪达斯位列全球第二,人们才发现,重视Z世代的消费观,可能是品牌当下发展的关键。

耐克现在就是吃了这个亏。

一方面,新型消费人群的价值诉求和生活方式发生了巨大变化,消费者希望从消费过程中得到满足。

95后乃至00后逐渐步入职场,成为消费主体,他们所呈现出来的趋势跟以往各个消费阶层完全不同。这些Z世代的消费者有着相对以往完全不同的消费观,他们所追求的很多消费行为,核心其实是自我满足。换句话说,能满足现在消费者“自我满足”这个需求的产品,就会在这个时代迅速成为消费热点。

另一方面,移动互联网让用户和品牌之间的联系随时发生,人群可以随时参与到品牌互动中。这让传统的单向品牌宣传行不通了,品牌必须放下身段迎合消费者的需求,从与消费者互动中找到自身发展方向。

耐克在这点上急需补课。

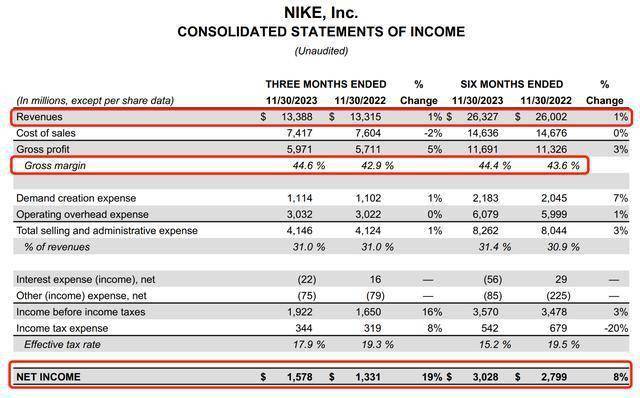

截至2023年11月30日的2024财年第二财季,这家运动巨头营收达到133.88亿美元,同比微增1%(若按汇率不变计算,则同比下降1%),虽然略低于市场预期的134.6亿美元,但依然稳坐行业头把交椅。

财报显示,耐克本财季的毛利率同比增长1.7个百分点至44.6%,虽然略低于市场预期的44%,但依然是相当不错的水平。这一增长主要得益于战略定价举措和海运运价的下降,不过部分增长被外汇方面的不利变化和较高的产品投入成本所抵消。

在成本控制方面,耐克可是下足了功夫。财报透露,集团正在寻找机会在未来三年内累计节省高达20亿美元的成本。其中包括简化产品分类、提高自动化程度和技术使用率、精简组织等多个领域。节省下来的资金将大部分用于推动未来的增长、加速创新和提高长期盈利能力。看来,耐克是要在降成本和增效益之间找到完美的平衡点。

据外媒报道,耐克的降成本举措已经开始实施,第二财季的盈利表现就是一个强有力的证明。不过,这也是耐克自2016年以来首次连续季度营收低于预期,库存方面也达到了80亿美元的水平。

耐克公司执行副总裁兼首席财务官Matthew Friend表示,第二财季的业绩是推动利润增长的转折点。虽然下半年的收入前景较为疲软,但耐克仍将专注于提升毛利率和进行严格的成本管理。为了实现降成本目标,耐克还计划精简组织,预计将面临4亿美元至4.5亿美元的税前重组费用,主要与员工遣散费相关。这也意味着,耐克在未来可能会进行一系列的裁员和组织调整。

值得注意的是,耐克此次还下调了年度业绩指引。高管们在财报后的电话会议上预测,全年收入预计将增长约1%,低于之前预测的中个位数百分比增长。此外,第三财季和第四财季的销售额也将出现低个位数增长或略有负增长。看来,耐克在未来的道路上仍然面临着不少挑战。

需要变革的价值

尽管瑜伽服品牌露露柠檬在市场上风头正劲,但要与老牌巨头耐克正面交锋,似乎仍有一段距离。耐克,这位体育服饰界的“老大哥”,不仅拥有强大的品牌影响力,还在营销策略上展现出极高的灵活性。它不仅能豪掷千金签约顶级运动员,还能巧妙借鉴露露柠檬等新兴品牌的生活方式营销,以更低的成本触达更广泛的潜在消费者。

露露柠檬通过社交媒体影响力悄然提升了品牌形象,其营销回报令人瞩目。然而,耐克也并非坐视不理。它凭借深厚的品牌积淀和多样的增长手段,成功抵御了包括露露柠檬在内的众多竞争对手的冲击,并在市场中稳步复苏。这使得耐克的股票看起来极具投资价值。

现在,耐克的股票价格正处于多年来的相对低位。市盈率低于30倍,这对于往往高高在上的耐克股票来说,是个难得的入手时机。尽管管理团队曾就消费者支出放缓发出过警告,但多位华尔街分析师仍对耐克股票给予了“买入”评级。其中,高盛分析师Brooke Roach给出的目标价为135美元,暗示耐克股价有望从当前水平上涨32%;而Oppenheimer更是给出了高达150美元的目标价,涨幅预期高达47%。

对于耐克来说,2024年的销售增长动力可能来自“创新”和“营销引擎”。分析师们似乎认为,目前的股价已经充分反映了竞争压力等不利因素。换句话说,现在的耐克股票可能被低估了。

当然,投资总是伴随着风险。在经济衰退预期上升的背景下,服装行业可能面临投资挑战。但耐克的股价表现似乎预示着经济的温和收缩,这使得该股成为一种价值投资的选择。

耐克与露露柠檬等创新竞争对手的较量还将继续。为了在这个日新月异的市场中保持领先地位,耐克可能需要走出自己的舒适区,采取更加灵活和创新的策略。例如,在零售店和营销上借鉴露露柠檬的成功经验,以吸引更多追求时尚和健康的消费者。

最后,一个大胆的预测:在这场市场角力中,耐克在瑜伽服市场的份额有望超过露露柠檬在鞋类或男装市场的份额。毕竟,这位体育服饰巨头拥有着无可比拟的品牌影响力和市场资源。只要策略得当,耐克完全有能力在瑜伽服市场占据一席之地。