原标题:核心成员出走后 “新鲜血液”未能挽救东证资管

核心基金经理团队成员出走,接任的新人无法有效应对市场风格切换,是东证资管在过去数年间业绩暴跌的主要原因。

在此背景之下,2021年开始,东证资管陆续接纳了多位有着优异历史业绩的基金经理。两年多的运作结果显示,这些“新鲜血液”们虽然有着丰富的投研经验与成功的组合管理经历,但所管理的东证资管基金产品仍然没能躲过大幅回撤。究其原因,则是他们的投资理念、组合风格与东证资管高度拟合,“价值投资理念之下的多元化”并不是真正的多元化。

封闭产品捕捉长期亏损

2023年10月28日,东方红启瑞三年持有混合(910011)发布《基金经理变更公告》。该基金原基金经理高义遭解聘,新任基金经理为周杨。在此之前,周杨同时还是东方红远见价值混合A/C(010714/017537)、东方红远见领航混合发起式A/C(019008/019009)的基金经理。

高义离任的原因是“工作安排”,但从其管理业绩来看,更像是遭到了淘汰。天天基金网数据显示,高义担任东方红启瑞三年持有混合基金经理共2年219天,任期内回报为-37.42%(截止到2023年11月2日),A类份额分位排名为3777/4215。相较之下,周杨则是上海东方证券资产管理有限公司(下称“东证资管”)近期力捧的红人,他管理的东方红远见价值混合C在332天的任期内回报为0.52%,分位排名713/6862,其新发基金东方红远见领航混合发起式也被挂在了东证资管APP“东方红”的首页上。

然而如果时间倒流回两年多以前,类似于东方红启瑞三年持有混合这样的长期封闭基金才是东证资管的主力产品。“长期封闭基金”指的是封闭运作期在三年及以上的定期开放基金和封闭运作基金,以及投资者最短持有期限在三年及以上的持有期基金。东证资管微信公众号“东方红资管”2021年时曾披露:“封闭产品线是东方红资产管理的又一亮点。截至6月30日,根据基金二季报显示,东方红资产管理长期封闭式权益类基金规模已超1000亿元,长期封闭式权益类基金13只,成为全市场在此领域内产品线齐全、产品数量丰富、规模居前的领跑者”。

在东证资管的营销口径中,长期封闭基金是“长期投资有效工具”,往往和“价值投资”同步出现,其设想是通过“封闭运作机制帮助客户管住频繁申赎的手”,从而解决“基金赚钱,基民不赚钱”的行业痛点。东证资管时任总经理任莉曾不只一次在公开场合宣称“经过长时间的研究和实践,我们发现,封闭产品是普适性较高的捕捉长期收益的产品形式,能够简单有效地提高投资胜率,是帮助客户获得长期收益的很好解决方案”。

任莉只道出了封闭产品在行情有利时的一面,却没有提及另一面——在行情不利时客户也无法赎回止损。Choice终端显示,东证资管全部161支基金中,成立时间超过3年的有78支。截止到2023年11月2日,其中,近3年回报为负的基金有27支,合计规模为706亿元人民币,收益率中位数为-25.5%,亏损超过20%的基金合计规模为527亿元;近3年回报为正的基金有51支,合计规模为715亿元,收益率中位数为8.11%,盈利超过20%的基金仅2支,合计规模30.93亿元。回报为负的27支基金全部为股票或偏股混合型基金,回报为正的51支基金中只有东方红新动力混合A(000480)和东方红京东大数据混合A(001564)是偏股混合型基金,余下49支都是纯债或权益占比不足20%的偏债混合型基金。对比来看,与东证资管风格接近的沪深300ETF(515310)近3年跌幅为15.86%。上述数据表明,封闭产品除了帮助东证资管在行情下跌时维持自身规模以继续赚取手续费外,并没有真的陪伴客户穿越牛熊——通过长期持有赚到收益。

而与基金净值大幅回撤相伴,则是一众明星基金经理相继出走。2020年5月,林鹏卸任东方红睿丰混合、东方红沪港深混合、东方红睿华沪港深混合与东方红恒元五年定开混合5支基金;2021年3月,饶刚卸任东方红策略精选混合、东方红创新优选定开混合、东方红目标优选定开混合等5支基金;2022年7月,刚登峰卸任东方红优享红利混合与东方红优势精选混合;2022年9月,韩冬卸任东方红中国优势混合与东方红睿元混合;2023年6月,孙伟卸任东方红睿泽三年定开混合与东方红睿满沪港深混合。这些管理着封闭产品的基金经理们“跳车”后,李竞、郭乃幸、张伟锋、高义、蔡志鹏、李澄清、钱思佳等新人被东证资管推至台前,“后浪”们用动辄30%-40%的任期内亏损,一举扭转了基民们对“前浪”们的代表作的正面印象。

新鲜血液同频共振跌落

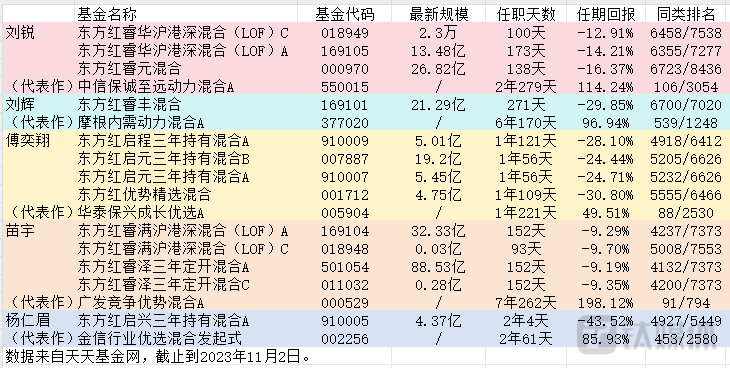

“台柱子”们撤退的同时,东证资管也一改之前只用自己培养出来的基金经理的思路,开始积极引入“外部新鲜血液”。天天基金网数据显示:

2021年10月,杨仁眉开始担任东方红启兴三年持有混合A的基金经理,在加盟东证资管以前,其管理时间最长的代表作金信行业优选混合发起式(002256)曾在2年61天的时间里录得85.93%的回报;

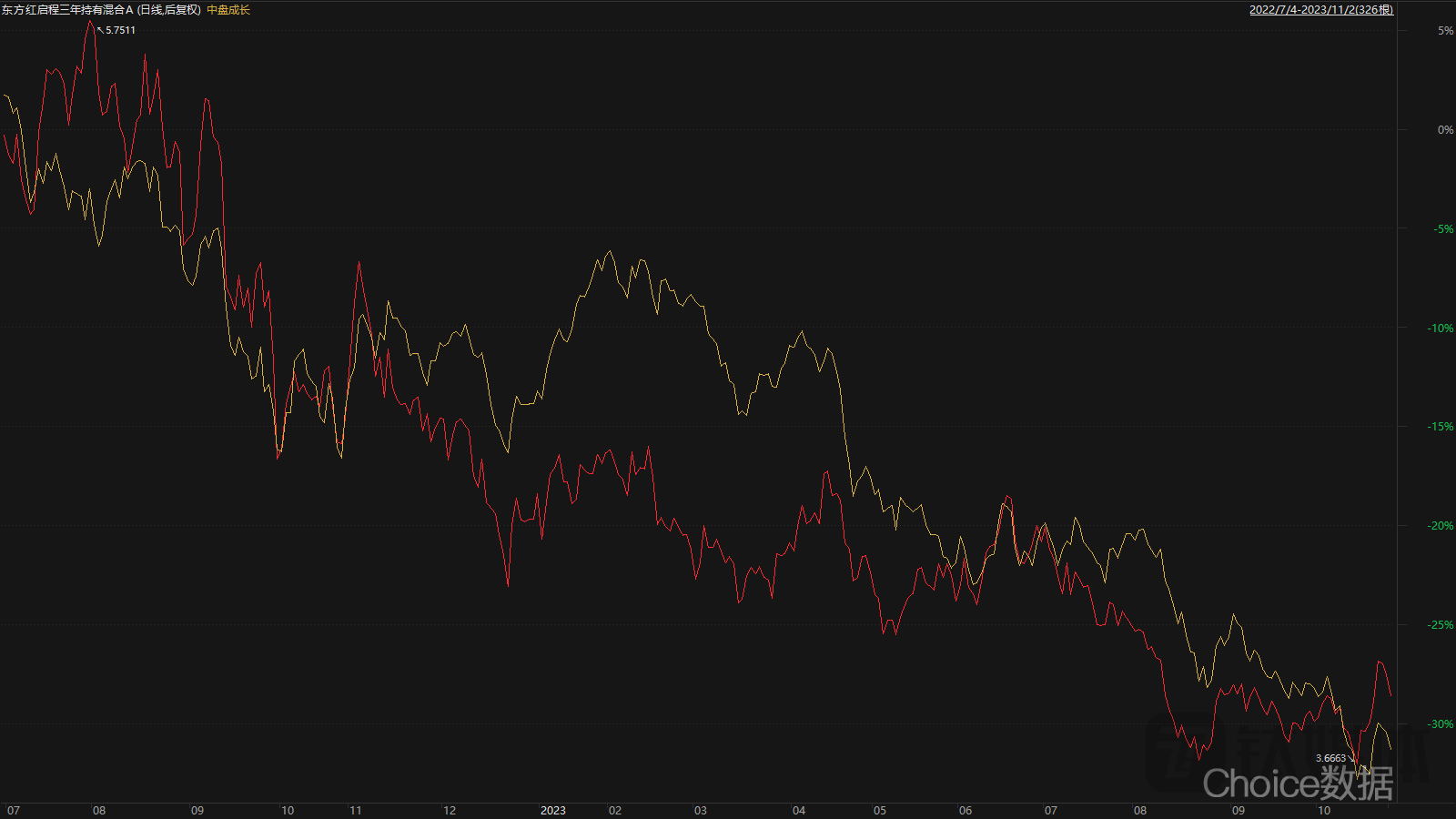

2022年7月,傅奕翔开始担任东方红启程三年持有混合A的基金经理,在此之前,其代表作华泰保兴成长优选A(005904)曾在1年221的时间里录得49.51%的回报;

2023年2月,刘辉开始担任东方红睿丰混合的基金经理,在此之前,其代表作摩根内需动力混合A(377020)曾在6年170天的时间里录得96.94%的回报;

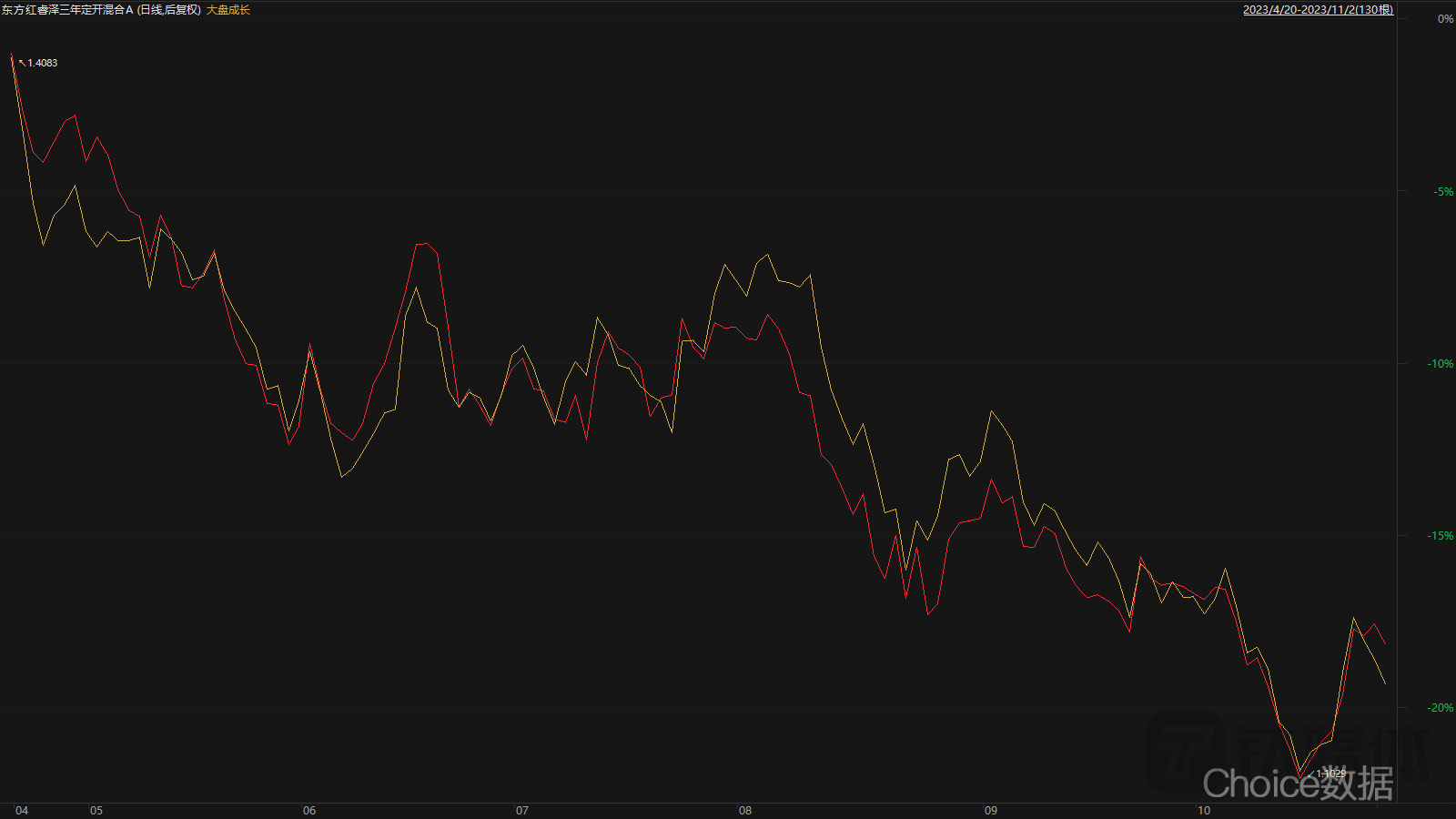

2023年6月,苗宇开始担任东方红睿泽三年定开混合A的基金经理,在此之前,其代表作广发竞争优势混合A(000529)曾在7年262天的时间里录得198.12%的回报;

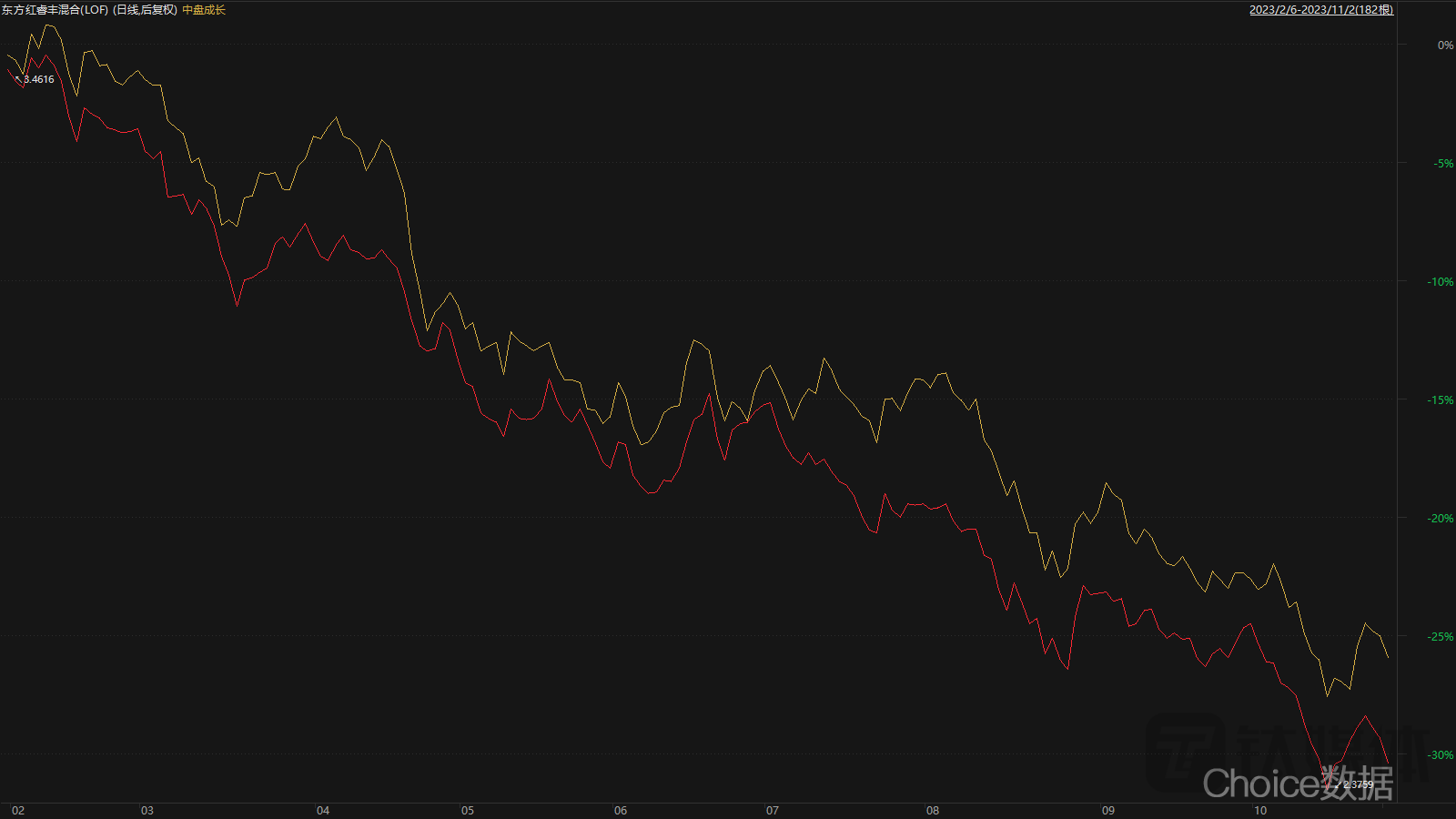

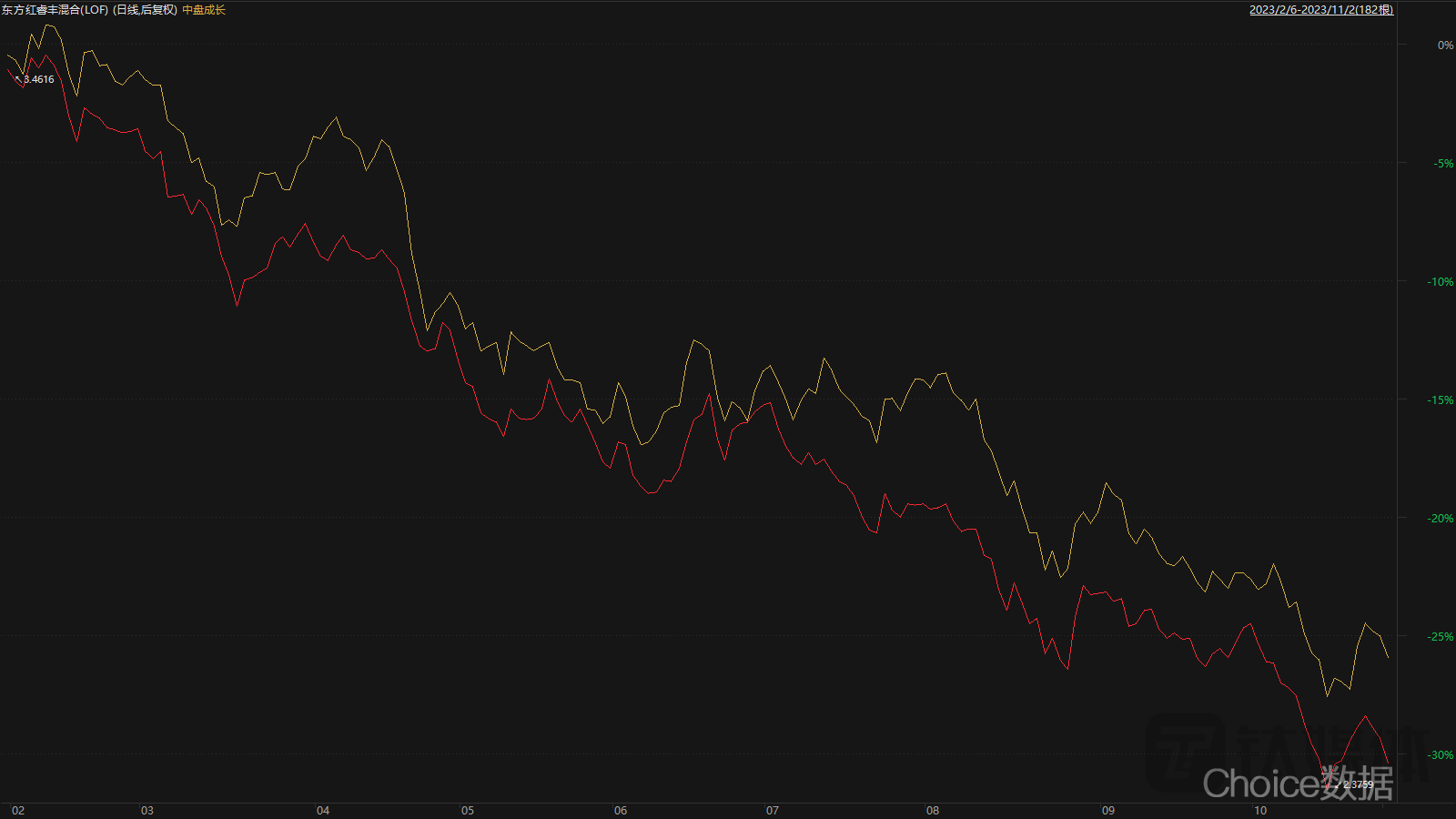

2023年7月,刘锐开始担任东方红睿华沪港深混合(LOF)A的基金经理,在此之前,其代表作中信保诚至远动力混合A(550015)曾在2年279天的时间里录得114.24%的回报。

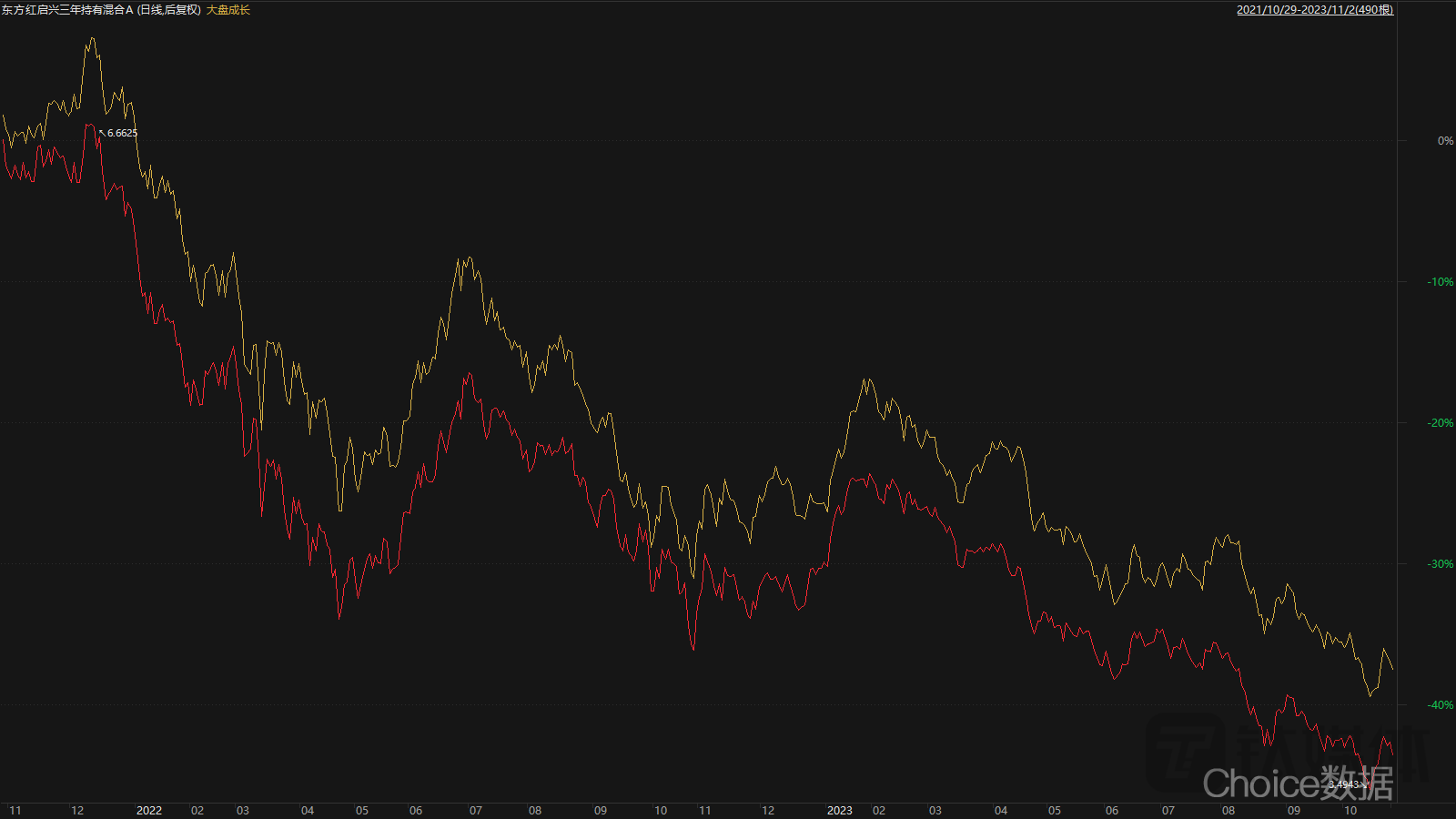

但是,这些“新鲜血液”不仅没能扭转东证资管的颓势,其中几位的回撤控制与新人相比也是不遑多让。最早加盟东证资管的杨仁眉管理东方红启兴三年持有混合A已有2年4天的时间,任期内回报为-43.52%;分位排名4927/5449。傅奕翔管理东方红启程三年持有混合A有1年121天时间,任期内回报为-28.1%;刘辉虽然管理东方红睿丰混合只有271天的时间,但净值已经跌去了近3成;刘锐与苗宇任职时间尚短,任期内分位排名均在后1/2。

这5位基金经理虽然不是在东证资管内成长起来,但是其持仓主题与东证资管整体高度一致。杨仁眉的重仓主题分布在科技、消费、医药与周期;傅奕翔的重仓主题分布在科技、医药与周期;刘辉的重仓主题则分布在科技、医药、周期和金融地产;苗宇酷爱消费与医药,刘锐则偏向科技与周期。

如果把他们所管理的东证资管产品与主要市场风格进行比较,则可以发现他们的风格表现为显著的大、中盘成长风格,而这又与东证资管整体风格一致。其中,杨仁眉、苗宇、刘锐表现为大盘成长风格,傅奕翔、刘辉表现为中盘成长风格。这两种持仓风格,也正是东证资管目前管理规模最大、亏损也最多的新人李竞、张伟锋、郭乃幸的持仓风格。

2021年,任莉在接受媒体访谈时指出,“价值投资体系并不是一成不变的,东方红的投研体系一直在升级和进化之中,今年我们结合资产管理行业形势和公司投研团队实际情况,提出了未来发展的三个要点。一是价值投资理念之下的多元化,团队在遵循价值投资框架的前提下,充分发挥个人主观能动性和独立性,提升基金经理市场区分度,降低团队组合整体风险。二是投研高度融合的一体化,整个投研团队形成一个平台,为所有人提供公平支持,团队为基金经理赋能,而基金经理在平台上通过投研融合构建组合,最终实现多元发展。三是专业化基础之上的规模化,在保持专业能力不断提升的基础上,不断拓展基金经理的能力圈,循序渐进,在适当的基础上拓展规模”。

从“新鲜血液”们的业绩表现来看,“价值投资理念之下的多元化”并不是真正的多元化,期间共性要远远多过差异。从这一点来说,他们也救不了东证资管。