原标题:周黑鸭赚了一个亿 走出至暗时刻了吗?

年轻人又爱吃鸭脖了?

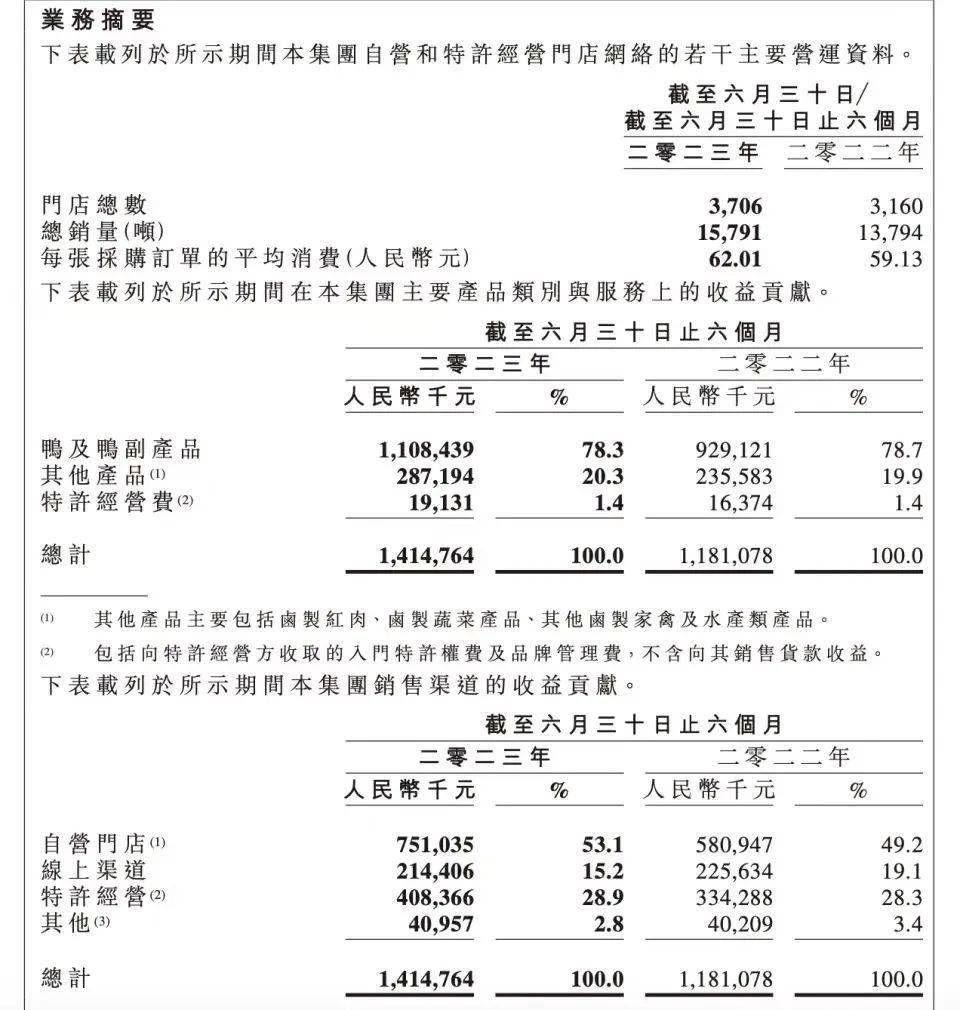

8月16日晚,发布2023年上半年财报,共计实现营业收入14.1亿元,同比增长19.8%;净利润为1.02亿元,同比增长453.6%。在财报发布后首个交易日涨了9.38%。

走出至暗时刻了吗?

01 的增长哪里来的?

先回答一个问题:的增长怎么来的?

不能忽略的一个原因是去年的基数太低。2022年上半年,受疫情等因素的影响,当期归母净利润暴跌至0.18亿元,较上年同期的2.3亿元下滑了92%。这也为半年报“翻身”奠定了良好的基础。

不过,此次营收、利润双增长,主要还是的年轻化策略起效了。

据艾媒咨询数据,Z世代人群在购买快消食品中卤制品比例高达34%,是卤味品行业里电商销售集中度最高的一群人。对此,在产品上,聚集新口味、新品类、新价格带,深入年轻群体。

比如在口味上,推出了微辣系列,覆盖更多消费群体,上市仅54天,终端销售额破亿,成为成长速度最快的新产品系列;而在新品类、新价格上面,出大招。一向号称“鸭脖界的爱马仕”的终于低头了,推出了9.9元解馋引流系列单品,比如甜辣小鸡腿、卤莲藕等等,吸引年轻人消费者;与其同时,还和王者荣耀等国民级游戏联动,推出虾球产品、限定款口味,以及主题店。

据统计,今年上半年,新品类虾球系列终端含税销售额超1.2亿元。微辣系列终端含税销售额近3亿元,9.9元小鸡腿上市两个月总销量突破96万盒。除此之外,今年以来,在短视频与直播领域上发力,通过抖音、小红书、微博等社交平台营销推广。今年上半年,公司线上渠道营收为2.14亿元,占总营收15.2%。

相比与2022年,其业绩大降超90%,净利润仅为2528.3万元,此时的似乎雨过天晴,不过,并没有那么乐观。

02 营收增加,却难赚钱

伯虎财经发现,虽说今年上半年的营收几乎恢复至2021年同期水平,但其利润近乎跌了一半。换句话说,客流逐渐恢复的情况下,收入增加,但赚钱却比之前更难了。

把这个原因归结为“原材料成本的压力”。这也是一个原因。不止是,这几乎是整个行业的挑战。据统计,绝味、、煌上煌等卤味企业的成本占比中,原材料普遍占比70-80%。2022年年中,肉鸭价大幅上涨,导致原材料成本增加,卤味企业的毛利率都在下滑。据报道,2022年下半年毛利率为53%,较上半年的56.9%明显下滑。

但值得一提的是,门店销量下滑也很明显。

从2021年底至2023年6月30日,的自营和特许经营门店总数增加了1436家,具体到每家门店的销量却从7.82吨下降至4.2吨。

据港股研究社报道,其实早在2020年之前,就出现业绩下滑的情况。2017-2020年,的总营收从32.49亿元下降到21.82亿元,降幅超过32.84%,净利润从7.62亿元降到1.51亿元。

这也在一定程度说明,这个赛道的钱越来越难挣了。

一方面是传统卤味巨头的角逐。除了外,截至2022年年末,绝味门店总数已经达到15076家,全年实现净增长1362家,其门店数大概是的4倍多;据国信证券研究,绝味和在卤制品行业市占率仅有9%、5%。

另一方面是卤味的竞争品类一直在增多。比如佐餐类卤制品的紫燕食品,卤味零食王小卤,热卤小吃盛香亭等等,财报数据显示,今年上半年,紫燕食品的总门店数量达到6137家,成长速度惊人;王小卤抓住了直播电商的风口,4年创下了10亿的销售额;盛香亭也凭借一碗热卤,5年开店400家。

卤味品牌、品类快速增长,也在一定程度上造成了传统卤味客群的分流,加剧其市场的竞争。对此,给出了自己的解法。

03 的解法

主要有两个方向:

开发新品类。

比如小龙虾。从零售终端上看,中国休闲卤制品市场规模大约1000亿元,而小龙虾市场超过了4000亿元。此外,已经在这个品类尝到一点甜头。今年上半年,虾球系列的终端销售额达到1.2亿元,占总营收的8.5%左右。

但能不能成为第二增长曲线还很难说。在享受甜头的同时,绝味和煌上煌等卤味品牌来分食小龙虾生意。绝味食品曾推出“虾粒wow”龙虾桶、地域限定款黑鸭油焖虾球等小龙虾产品,甚至与《甄嬛传》联名,大力推广其“红宝石虾球”的套餐;煌上煌的部分门店也开始销售小龙虾产品。

更恐怖的是,预制菜市场选手非常凶猛,比如海底捞、西贝、肯德基、必胜客都盯上了小龙虾。而和外卖小龙虾餐品比起来,卤味巨头们的小龙虾价格也没有优势。

另一个是扩店。

此前曾表示,预计2023年总门店数将达到4500家左右,并在未来5年实现“百城、千县、万店”的目标。据财报显示,截至2023年上半年,门店总数达3706间,新增门店546家。从上半年增速上看,目前的门店规模显然与目标间仍有着不小的距离。同时,和同行的差距也比较明显,比如绝味已超万店,紫燕的门店也达到了6137家。

在消费行业,万店玩家往往是各自行当的标杆,比如蜜雪冰城之于奶茶,瑞幸之于咖啡。但扩店是把双刃剑,海底捞就曾因为疫情逆势开店而吃下苦头。

万店的光鲜之下,是蜜雪冰城在供应链的沉淀,是瑞幸咖啡在咖啡饮料化和数字化上的创新。

虽然上半年,在大店模式下,的店效高于另外两家,绝味平均单店店效预计为90-100万/年,直营将达到180-200万/年,加盟为130-150万/年,而煌上煌则为80万左右/年。

但一方面,从近年的业绩来看,开店越来越多,但其盈利能力却不升反降。另一方面,相对高昂的客单价,在下沉市场,可能相对没有那么有吸引力。

如何强化在供应链的优势,打造更好的单店模型,或许是更值得思考的事情。