原标题:仙乐健康(300791.SZ)陷入增收不增利的窘境 大手笔收购引争议

4月20日晚间,仙乐健康(300791.SZ)发布2022年年度报告,公司实现营收25.07亿元,同比增长5.84%;归母净利润2.12亿元,同比下降8.43%;扣非净利润1.96亿元,同比下降6.4%。

2022年,公司陷入增收不增利的困境。此外,公司还面临着毛利率下滑、营收增度放缓等诸多问题。

或许是急于改善现状,开始高价收购海外公司,这似乎印证了市场上“业绩不够,收购来凑”的说法。钛媒体APP发现,此次收购的标的公司或存“猫腻”,这究竟是怎么回事?

营收增速放缓,毛利率下滑

仙乐健康主要在营养保健食品领域开展研发、生产、销售等业务,产品涵盖软胶囊、营养软糖、饮品等。

随着健康意识增强和老龄化等因素的影响,中国营养健康食品市场呈现出生活化、细分化和线上化的趋势。同时,新兴营销方式和渠道的兴起为营养健康食品品牌和新兴品牌提供了更多增长空间。

相关数据显示,2022年中国营养健康食品市场规模达到358亿美元,预计将是未来三年全球增量最大的市场。行业高增长持续吸引医药、食品、跨境及新锐品牌等众玩家入局,市场蓬勃发展。

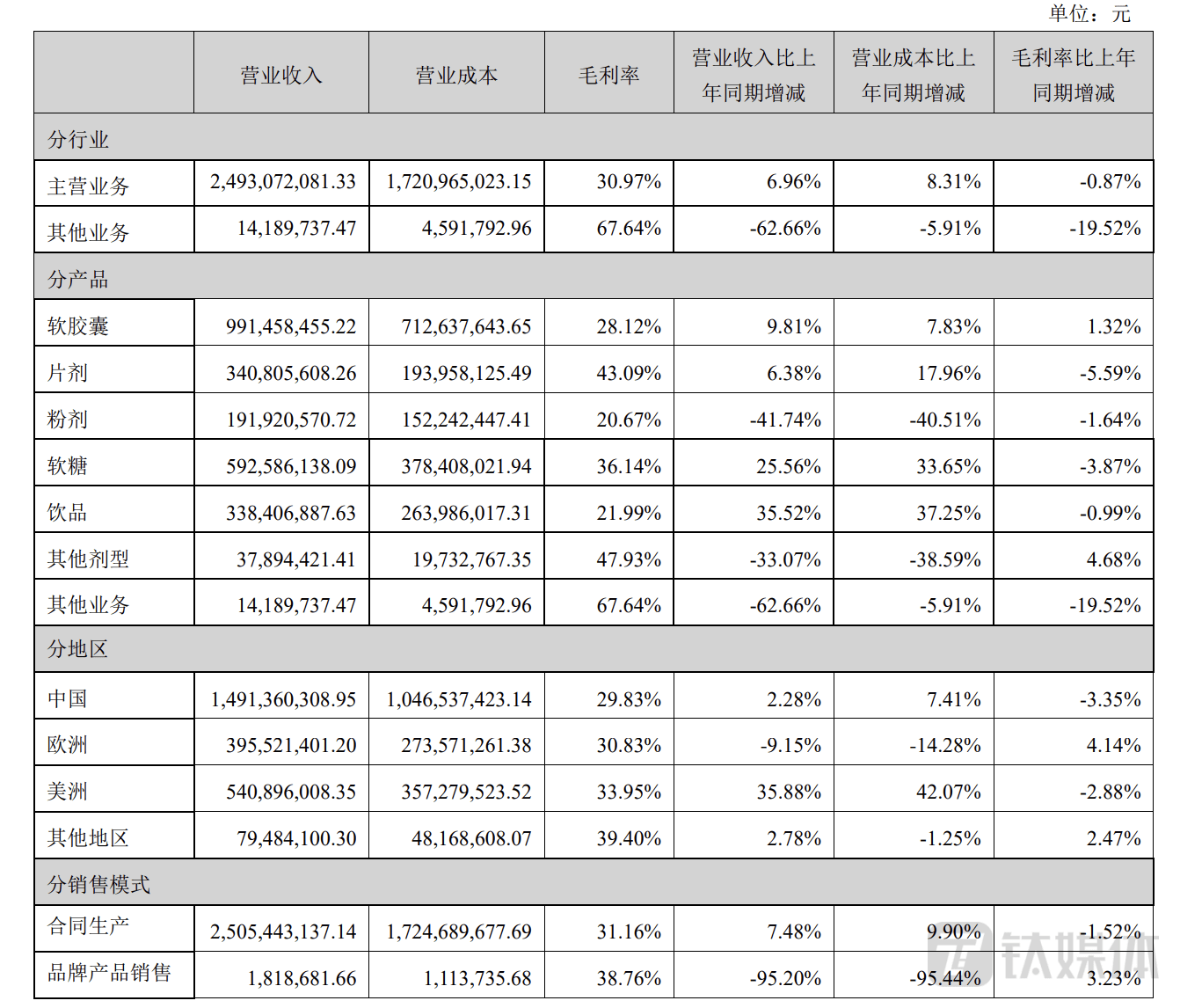

2022年,仙乐健康实现营业收入25.07亿元,同比增长5.84%。分产品来看,软胶囊和软糖这两个产品的营收贡献较大,分别实现营收9.91亿元、5.93亿元,同比增加9.81%、25.56%;片剂、粉剂、饮品、其他剂型类产品均占比不到15%,营收分别为3.41亿元、1.92亿元、3.38亿元、3789万元。值得一提的是,粉剂和其他剂型营收下滑较为严重,同比下滑41.47%、33.07%。

分地区来看,仙乐健康主要以境内市场为主,营收比重超过5成。2022年,境内业务实现销售收入14.91亿元,同比增长2.28%;境外业务实现销售收入10.16亿元,同比增长11.54%。虽然境外市场营收占比不大,但增速较快。

2020年公司营收增幅为30.85%,随后一年,营收增幅为14.62%,下跌了16个百分点,到了2022年,营收增幅仅为5.84%,再次下跌近10个百分点。2020年-2022年,公司实现的净利润分别为2.57亿元、2.32亿元、2.12亿元,同比变动幅度为80.58%、-9.92%、-8.43%,公司持续两年净利润下滑。

总的来说,已经连续两年处于增收不增利的困境,同时营收增速也在放缓。对此,钛媒体APP致电,截止发稿暂未回复。

另外,公司营业成本的增速高于产品营收的增速,致使公司整体毛利率下滑,其中片剂、软糖这两个产品的毛利率下滑较为严重,分别下滑了5.59个百分点、3.87个百分点。

在二级市场上,仙乐健康似乎也不被看好,截至2023年4月21日收盘,该股报收34.1元,跌幅2.85%。值得一提的是,如今的股价,较高峰时跌幅超过50%。

溢价收购惹是非

2022年7月,在公司业绩下滑的背景下,发布公告称,公司拟收购Best Formulations Inc(下称BF公司)80%的股权,交易金额为2.50亿美元,折合人民币约12.11亿元。

据悉,BF公司成立于1986年,于2019年开始布局软糖剂型和个人护理产品,并计划在2022年底前逐步投产。收购BF公司的目的是为了利用其已建立的生产能力、行业和客户资源,以及四个研发创新实验室所具备的稳定性测试和配方开发能力。此举将使能够与BF公司实现优势互补,并满足北美客户对本地制造的需求。

截至2022年一季末,BF公司总资产7930.92万美元,净资产2246万美元,整体估值2.5亿美元,溢价了10倍。

简而言之,仙乐健康收购BF公司主要是看中了其在海外生产能力,因此进行了一次高溢价交易。

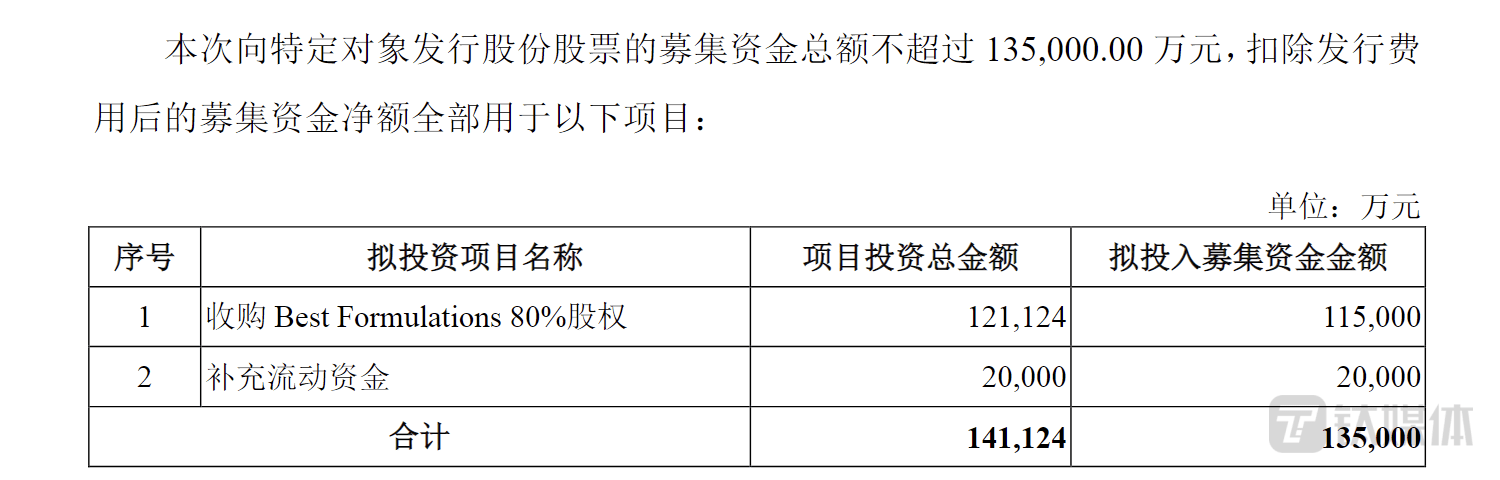

同时,仙乐健康披露了定增计划,公司拟向不超过35名特定投资者发行股票,募资不超过13.50亿元,其中11.5亿元用于收购上述资产,其余的2亿元用于补充流动资金。

2021年-2022年一季度,BF公司实现营收分别为1.21亿美元、3095.97万美元,对应的净利润为1351.52万美元、28.70万美元。未曾想,到了第二季度,BF公司业绩大变脸,实现营收3.83亿元,净利润为-1418.91万元。

短短三个月,BF公司业绩大幅下滑。因此,调整收购方案,调整之后的方案分两部分,第一是购买BF公司60%的股权,第二是向BF公司增资5000万美元,最终合计耗资8.71亿元取得BF公司71.41%股权。同时,宣布终止定增计划。

值得一提的是,此次高溢价收购未能“逃”过深交所的问询,深交所要求公司说明此次收购是否会导致公司流动性风险。

对此,表示公司资产规模较大,资产负债率处于合理水平,货币资金及流动资产充足,流动性情况较好。另外,公司经营活动所产生的现金流情况良好,预计足以覆盖除前述募集资金以外其他资本支出的资金需求,因此本次交易对价的支付不会给公司流动性带来负面影响。

尽管此次收购历经波折,但于2023年第一季度最终还是完成了收购BF公司。钛媒体APP发现,这不是第一次高溢价收购。早在2016年,收购Ayanda公司时,形成了1.72亿元的商誉。截止2022年末,公司商誉账面价值为1.63亿元,占公司归属于母公司的所有者权益比例为6.04%。