原标题:鲁北化工去年亏8000多万 今年能否扭亏仍是未知数

日前,(600727.SH)发布2022年年报显示,该公司业绩呈现增收不增利现象。营收增幅不高,利润陷入亏损,对2023年公司能否扭亏的疑问,一位内部人士表示,目前不好判断。

大幅亏损,产能是否扩张看行情

数据显示,2022年营收约48.98亿元,比上年同期微增8.11%;归于上市公司股东净利润约为-8830.22万元,比上年同期锐减117.91%。

钛媒体APP注意到,现金流状况较好,但总负债相比去年增长约14.76亿。财报显示,报告期内,现金流比上年增长68.29%,约为3.11亿元。合并资产负债表显示,截至2022年12月31日,负债合计约为44.49亿,上年同期约为28.77亿,负债比上年同期多出约15.72亿。其中,流动负债合计约40.98亿,比上年同期的25.15亿多出15.83亿。流动负债中以应付票据19.22亿最多,其次是应付账款13.4亿。非流动负债合计3.5亿,略少于上年同期的3.62亿。非流动负债中以1.2亿的长期借款数额最大,高于上年同期的5000万,其次,租赁负债8372.13万,比上年同期减少约993.09万。

2022年的确承压较大,首先是整个化工行业遭到诸如地缘政治冲突、全球经济下行、整体需求萎缩导致的国内外市场经济震荡冲击;其次,部分产品原材料大幅上涨,下游需求未有起色,产品价格进一步下滑。

前述内部人士在分析去年利润下降原因时指出,一是受疫情及市场影响,钛白粉下游市场不行,售价“下降的厉害”;二是原材料价格高企;三是氯化法钛白粉生产线第一年投入运行“成本较高”,之前属建设期;第四则是增加了研发费用投入。据悉,去年研发费约1.45亿,比上年同期增长120.72%。

目前,中国是世界最大钛白粉生产国,达世界总产量一半以上。据钛白粉产业技术创新战略联盟秘书处和国家化工生产力促进中心钛白粉中心统计数据显示,2017-2022年期间,钛白粉行业总产量由2017年的287万吨增加到2022年的386万吨,年复合增长率达6.12%。不过去年受上游原材料价格波动、下游市场及部分地区限电影响,产量减少,直到去年10月钛白粉产量才有所回升。预计今年国内钛白粉产能将达到500万吨以上。

而在去年的4月,鲁北化工全资子公司山东祥海钛资源科技有限公司投建的年产6万吨氯化法钛白粉项目开始投产,产能提升至26万吨/年。该项目预算总投资8.9亿,主要生产 金红石型钛白粉,产品主要用于涂料、油漆、造纸、橡胶、油墨、塑料等行业高端产品。

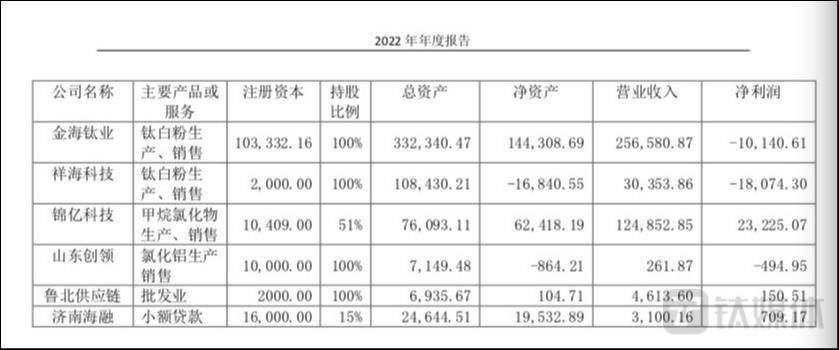

图源:财报

据钛媒体APP了解,成立于2013年的祥海科技与旗下金海钛业、山东创领一样均在去年呈亏损状况,其中该公司亏损额度最高,约为-1.81亿。今年3月23日,对祥海科技增资2.8亿“输血”,目的在于优化其负债结构,满足项目开展的资本金需求。

上马氯化法钛白粉这一“国家鼓励类项目”属必然。事实上,自2020年以来,中国钛白粉产能增速主要依赖于氯化法钛白粉扩产。去年中国氯化法钛白粉总产能在93.5万吨,占国内钛白粉总产能的19%;总产量为49.35万吨,同比增长32.41%。

钛媒体APP了解到,氯化法钛白粉之所以成为技术趋势,主要是在工艺流程、综合能耗、环保压力、符合国家政策方面优于硫酸法,但原料要求、工艺技术和生产成本上不如后者。目前,硫酸法产能仍占80%以上。像据财报披露,年产能26万吨,硫酸法就占到20万吨,氯化法仅6万吨。不过,总体看,国内规划新增钛白粉产能大多为氯化法。

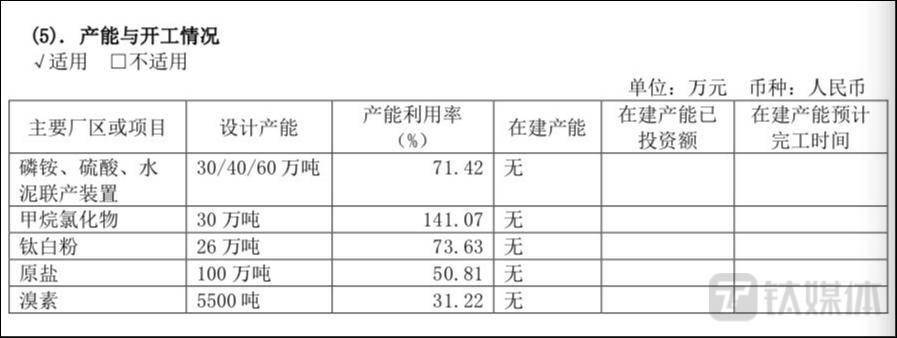

图源:财报

据前述人士透露,接下来是否继续扩大产能,“主要看市场恢复情况,如果市场还是不行,加大投入干什么?要根据市场看看行情(来定)”。从财报披露的产能与开工情况看,磷铵、硫酸、甲烷氯化物、钛白粉、原盐、溴素等均无在建产能,除溴素、原盐产能利用率较低,其余几项均达到70%以上。

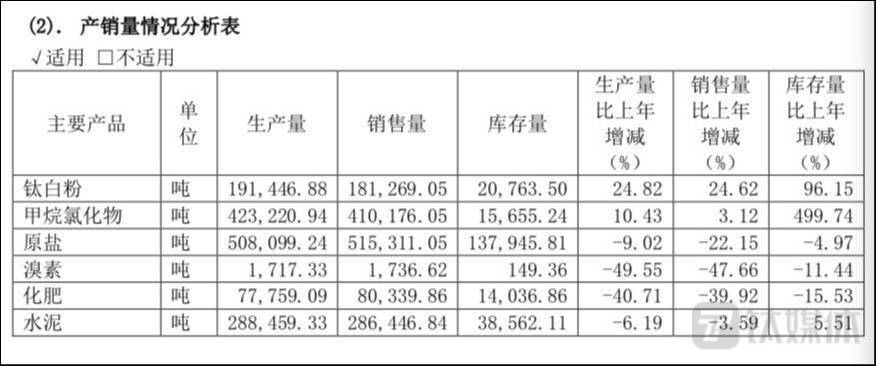

数据显示,去年除钛白粉、甲烷氯化物生产量同比分别上涨24.82%、10.43%,溴素、化肥、原盐、水泥生产量分别同比减少49.55%、40.71%、9.02%、6.19%。随之而来的生产量上涨与减少的几块业务,其销售量亦成正向表现,除了钛白粉、甲烷氯化物销量有所增长,其余销量亦不同程度减少。

钛媒体APP了解到,钛白粉行业海外市场集中度较高,科慕、特诺、泛能拓、康诺斯四家主要厂商主导市场,市占率超八成,近年来亦无产能扩张情况,其中只有科慕扩产了5万吨。可以说,海外钛白粉产能在过去20年中的增长已经停滞。在2021年,全球钛白粉产能产量700万吨,中国即贡献了超一半的钛白粉,产业链向国内转移。去年11月,欧盟宣布废除二氧化钛致癌标签,进一步利好中国钛白粉出口。

钛媒体APP注意到,作为行业内排前四的,产品已经销往美国、韩国、印度、泰国、俄罗斯、非洲等50多个国家和地区。财报显示,去年国外营收约12.84亿,比上年同期增长8.87%,仅次于国内营收最多的华东地区,占到总营收27.17%,主要为钛白粉销售。

2023能否扭亏无法预判,但不会砍业务

主营业务分产品看,钛白粉营收比上年增长16.6%至27.33亿,原盐亦有所增长,但甲烷氯化物、溴素、化肥、水泥营收均比上年不同程度减少,像溴素营收同比减四成。分地区看,华中、西北、西南、东北营收均呈下降态势。

图源:财报

尽管除了主业以外的业务业绩不尽如人意,但据钛媒体APP了解,并未有收缩战线,砍掉业绩不佳业务的打算。根据前述内部人士的说法,旗下化肥、水泥“一直没挣钱一是因没矿的优势,二是没原材料规模的优势,量很小,而像甲烷氯化物营收减少也是受到市场(因素)影响”。提及水泥业务,该人士坦言,水泥规模很小,跟海螺水泥这种公司比没优势,因为运输水泥一般在几百公里内,不会进行上千公里的运输,那样不合算。

在该人士看来,原盐、溴素等业务“本身就是靠天吃饭,想增产也没办法增”,而化肥、水泥等则是“维持(状态),本身也不挣钱”。据其透露,不会砍掉这些不挣钱的业务,其表示会“(继续)维持,也不会大面积生产”。

其同时表示,像原盐、溴素营收虽不是很大,但每年利润相对较稳定。其次,更重要的是,保留水泥这样的生产线有积极意义,因为水泥生产线可以“处置废酸(废硫酸)”,也即协同处置由钛白粉生产所产生的废酸。

图源

钛媒体APP注意到,鲁北化工在财报中表示,今年以来,多家钛白粉企业于2月、3月上调售价,截止至3月1日,钛白粉均价回升至16000元/吨附近。这意味着,随着宏观经济逐步复苏及地产扶持政策稳步推进,下游需求或将持续改善,钛白粉景气度有望得到修复。

中国钛白粉最大的消费市场是涂料行业,涂料作为一种中间商品,其景气度与下游汽车工业、 房地产、基础建设和家居业等终端消费市场密切相关。

尽管度过去年重重挑战的鲁北化工在年报中对未来透露乐观,但前述人士表示,“今年多少比去年好点,但市场景气度能否延续不好说。像去年上半年业绩还行,但下半年到第三季度就亏损了,所以市场瞬息万变”,并表示,现在仅过去一个季度,没有新数据,目前并不能对2023年市场状况做出预判,同时亦不能判断今年能否扭亏。