原标题:奈雪的茶豪掷5亿“接盘”乐乐茶 新茶饮进入“并购时代”

高端茶饮“三国杀”结束了。

喜茶、奈雪的茶和乐乐茶三者,曾是高端茶饮的代名词。如今,奈雪的茶和乐乐茶,却成为了“一家人”。

日前,一向低调示人的奈雪的茶(以下简称“奈雪”)发布公告称,公司已签署对乐乐茶上海茶田餐饮管理有限公司的投资协议,以5.25亿元收购乐乐茶43.64%股权。

该投资事项完成后,奈雪将成为乐乐茶的第一大股东。而乐乐茶也将成为奈雪的联营公司,并将继续维持独立经营,即乐乐茶仍将保持“品牌不变”“团队不变”“运营不变”。

此消息一经公布后,立即引发新茶饮从业者们的激烈讨论。目前业内普遍认为,和去年7月份乐乐茶40亿的估值相比,奈雪该笔收购可谓是成功抄底。因为根据奈雪对乐乐茶43.64%股权收购价格计算,当前乐乐茶最新估值只有12亿元。

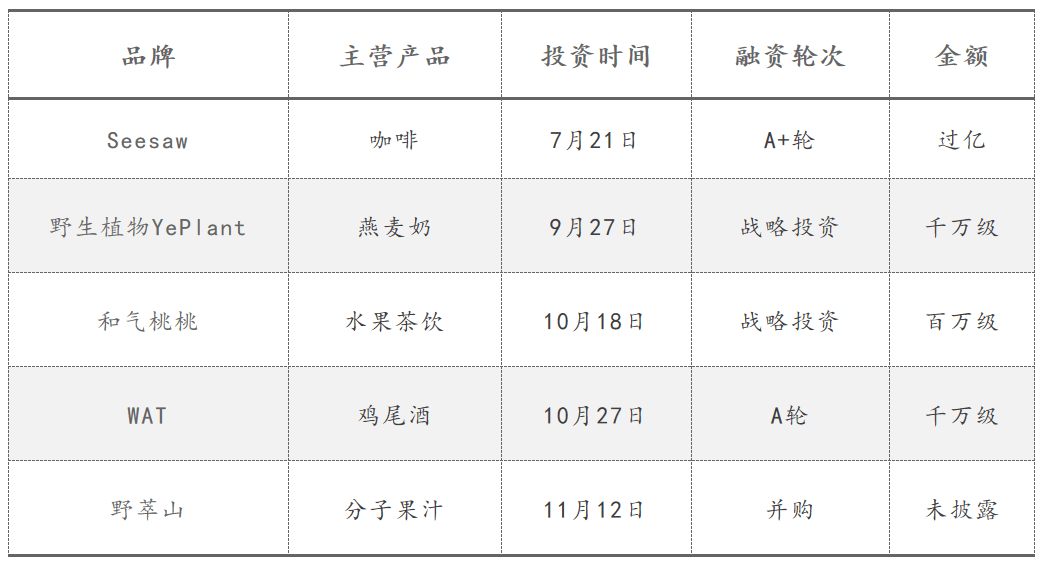

值得关注的是,早在去年下半年,新茶饮品牌们就已开始充当起了“VC”的角色。其中,喜茶先后投资咖啡品牌Seesaw、植物基品牌野生植物Ye Plant、预调酒饮品牌WAT鸡尾酒、茶饮品牌和気桃桃和野萃山分子果汁。

图源:公开信息整理

茶颜悦色投资了果呀呀,而蜜雪冰城全资控股子公司雪王投资集团在成立后不久,就完成了对汇茶的投资。

为何“奈雪的茶”们纷纷争当VC的角色?伴随着当下新茶饮赛道的愈发内卷,未来的新茶饮赛道又将何去何从呢?

奈雪的焦虑?

对于此次收购乐乐茶,奈雪方面给出的解释是,乐乐茶作为现制茶饮行业头部企业之一,尤其在华东区域有较好的品牌实力和消费者认知。投资完成后,奈雪在门店拓展、供应链、数字化与自动化、内部管理等方面的优势将可赋能乐乐茶,帮助其进一步取得增长,进而为公司及股东提供良好的投资回报。

此外,投资事项也将有助于进一步优化行业竞争环境,降低奈雪未来在门店拓展、运营等方面的成本。但奈雪给出的意义有多重要,属于自身的焦虑也就越明显。

今年以来,在疫情承压之下,国内消费明显趋紧。而以喜茶和奈雪为代表的高端茶饮,为守住自身的市场份额,开始频频降价。比如说,今年6月份,喜茶宣布再也没有30元以上的饮品,奈雪则直接推出最低9元一杯的产品。

但在售价降低的同时,来自于成本的压力却明显上涨。

从原材料环节来看,奈雪的茶2021年年报显示,公司原材料采购成本为14亿元,占收益比重为32.6%,同比增长20.8%,为集团第二大成本支出。这其中的原材料包括茶叶、乳制品、时令水果、果汁以及其他原材料。

但水果批发商荣强却告诉我们,今年以来受散发疫情影响,全国多地水果供应商受到严重冲击。加之去年全国不少水果产区遭受干旱、冻灾,导致水果减产严重,这也拉高了水果的售价。比如说,往年山东红富士苹果一级果的收购价在每斤1元多,但今年上半年却直接上涨至每斤3元多。

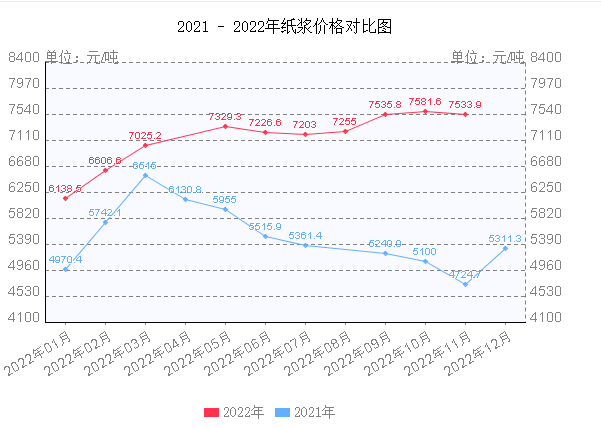

不仅仅是时令水果的价格在上涨,用于制作茶饮包装的纸浆价格也在上涨。据野天鹅网显示,今年国内纸浆价格已从年初的6138.5元/吨上涨至11月份的7533.9元/吨,细分到每个月份都比去年同期有不同程度的上涨。

图源:野天鹅网

从门店情况来看,走“第三空间”大店模式的奈雪,租金成本也高于其他同行。东北证券曾在研报中测算,奈雪租金占总营收的比重为15%-17%,而喜茶则为7%-9%。

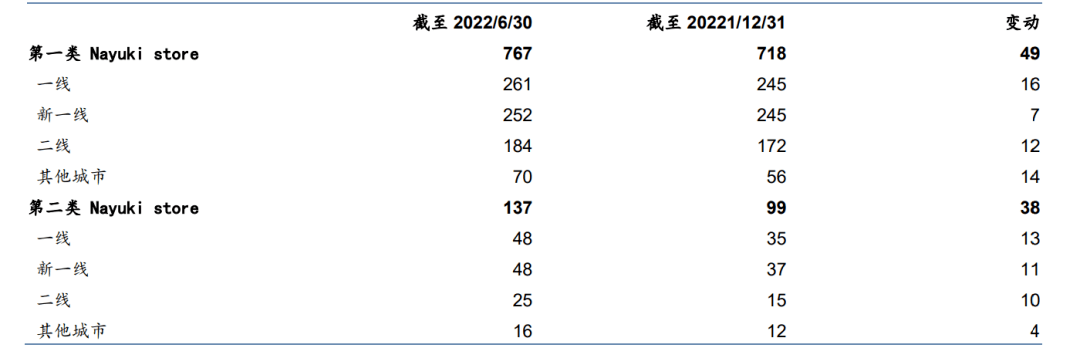

除此之外,奈雪的茶也一直在加速门店扩张的步伐。其中报显示,截至2022年6月30日,公司共开设904家奈雪的茶门店,净新增87家。根据公司新口径,第一类门店767家(新增49家,为商圈评级较高的门店),第二类门店137家(新增38家)。

图源:财报

从人力成本来看,虽然奈雪今年以来先后通过裁员、推广自动化设备以及优化整体SOP(标准作业程序)设计等方式,让单店人力成本率下降到18.9%,较同期下降4.8%。但整体来看,由于新开门店以及暂停营业影响,公司整体员工成本依然高达34.8%,占比仍然很高。

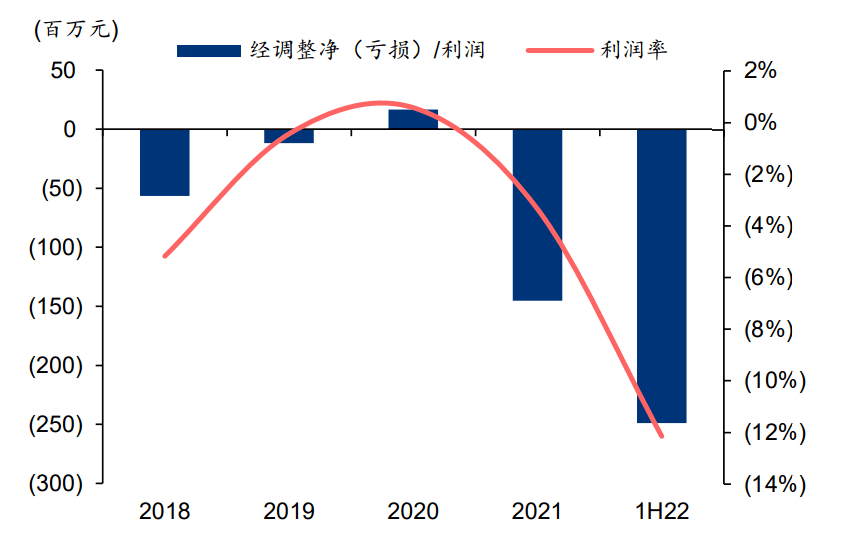

显然,在多方成本共同上涨的背景下,奈雪的茶自身的利润也被严重蚕食。今年上半年,奈雪的茶调整后净利润为-2.49亿元,而去年同期则为0.48元,由盈转亏。

图源:华泰研究

因此,对于奈雪的茶而言,在内部无法“造血”的情况下,只能依靠外部“输血”来完成。但在国内的一级市场上,今年上半年,新茶饮赛道共发生16起融资,融资金额近14亿元,相比于2021年,融资金额和数量双降。

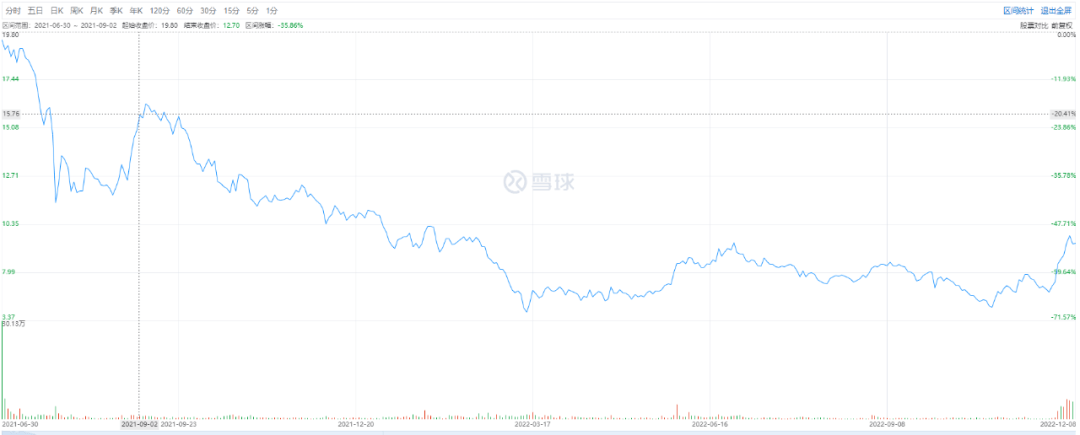

而在二级市场,奈雪的茶虽顶着“新茶饮第一股”的头衔,但投资人对此并不买账,其股价在今年3月份更是达到最低点5.95港元/股,这一价格和发行价相比,几乎腰斩。

其实不管是在一级市场上,还是二级市场上,投资人对奈雪最大的质疑就是公司何时能够实现盈利。

图源:雪球

为了获得更多资金支持,奈雪也不是没有努力过。比如,今年奈雪的茶微信公众号曾发文称,用户每消费1元即可得1个奈雪币,使用奈雪币买入/卖出虚拟股票即可成为虚拟股东。奈雪币可在奈雪币商城兑换礼品、代金券、打折券等。

但这个活动却被外界所质疑,其原因在于虽然奈雪币是狭义的非双向流通式货币,不受金融市场监管,但游戏抽卡、通过大厂代币抽奖等企业行为,一直被认为是有类赌博的嫌疑。

图源:Boss直聘、喜茶官微

事实上,奈雪的焦虑并非个案,放眼整个新茶饮赛道,除蜜雪冰城已实现盈利外,其他新茶饮企业的发展情况均不乐观。

前段时间,喜茶不仅关停喜小茶,还宣布开放加盟政策,这在很多业内人士看来,是在准备复制蜜雪冰城的路线,进而获得更多利润。

外部市场正在发生变化

事实上,对于当下的奈雪们而言,不仅仅要解决自身的盈利问题,还必须要面对整个新茶饮行业市场的变化。据《中国连锁经营协会2021新茶饮研究报告》数据显示,未来2-3年新茶饮赛道增速为10%-15%。而在2021年以前,这一行业的增速在20%以上。

当行业增速放缓时,冻干水果茶正在抢夺这部分市场。

所谓的冻干水果,指的是将清洗干净的新鲜水果预先快速冻结,并在真空状态下,将食品中的水分从固态升华成气态,再由解析干燥除去部分结合水,从而达到低温脱水干燥。

冻干水果茶的优势在于打破了消费场景的限制,即使价格稍贵,但仍赢得了部分消费者青睐。比如在抖音平台上,100g的北京同仁堂冻干柠檬片售价为39.9元,6杯水獭吨吨出品的超即溶冻水果茶“茉莉橙橙”售价为69元。

撇开外部对手抢夺,开奶茶店这个生意,本身也受到投资者质疑。

来自河南省濮阳市的明强和我们分享了自己的故事。当他还在北京工作时,看到新茶饮门店生意特别火,就想着直接回河南老家开一个类似门店。在了解完相关新茶饮品牌的加盟政策,并完成了后续的签约、装修、培训后,明强的门店也终于开张了。第一个月的生意特别火爆,每天店里客流量能有100多人,营业额也在三、四千。但在第二个月后,店内的客流量呈现断崖式下跌。无奈之下,明强只能增加外卖渠道。但问题是,外卖平台一单需要支付20%的佣金,再叠加各种推广费用,并未能提升门店的盈利情况。勉强撑了大半年后,明强只能将这家店转租出去。“这次创业算下来,自己前前后后赔了大概40多万。”明强说。

像明强这样倒在半路的新茶饮创业者,还有不少。艾媒咨询数据显示,2021年全国活过一年的奶茶店仅占18.8%,近八成的新品牌茶饮店倒闭。天眼查数据显示,近六成茶饮企业活不过3年。

显然,当奈雪们无法保障加盟门店盈利时,未来必然会出现老加盟店退出,而新加盟商难以引进的情况。而这种“青黄不接”,势必会导致奈雪们门店扩张不及预期的结果。

另一方面,县城内自有一套特别的消费生态,即使奈雪们纷纷进入下沉市场,却不一定能适应这里的茶饮消费市场。

来自安徽省界首市甜啦啦的员工告诉价值星球,县城内的茶饮生意和一二线城市完全不同。首先,县城内的消费者所能接受的单品价格在10元以下,超过这一价格的单品几乎销量都很惨淡。比如说,当地的沪上阿姨、古茗等品牌,售价18元以上的饮品几乎很难卖动。

其次,新茶饮们重点宣传的无糖饮品,进入县城后却根本不被消费者接受。一名茶饮店主告诉价值星球,此前店内也尝试卖过这种饮品,但消费者给到的反馈却是:“你们家的这个饮品怎么不甜,没有味道呢?”

最后,目前县城内的外卖只在主城区配送,所能覆盖到的人群有限,而茶饮生意也有着明显的淡旺季之分。由于夏天天气炎热,一些店内的客流量可以达到200多人,类似于柠檬水这类单品也特别好卖。但到了冬季天气寒冷的时候,晚7点后的县城大街上就没有多少人了,生意自然也就可想而知。

抱团取暖,拒绝内耗

在各种压力之下,奈雪选择“联姻”乐乐茶,也向市场传递出一个重要信号:当前整个新茶饮赛道上的玩家正在拒绝内耗,走向抱团取暖之路。

但需要指出的是,当这些品牌实现联合后,借助两家企业在产品研发、供应链等方面的优势,进行资源互补,也势必会对中小玩家构成冲击,未来行业将会迎来新一轮洗牌。

做个假设,奈雪和乐乐茶双方的研发团队,在对市场有足够洞察的基础上,共同推出一款产品,在对相关供应商“优中选优”后,辅以成熟的运营推广策略,就很容易将该新品打造成爆款,销量也有望在短期内迅速拉高。

一位分析人士指出,奈雪投资乐乐茶可以为双方带来1+1>2的效果,在降低营运成本的同时,形成品牌联盟、扩大市场占有率,并且进一步巩固行业地位。

这种“强强联合”的运营思路,其实在其他行业早有先例。以快递行业为例,极兔在收购百世快递后,借助百世补齐了自身在快递基础设施建设的不足以及经销商网络不足的劣势,其发展势头随之越来越迅猛。

今年6月份,极兔创始人李杰在内部会议上宣布,极兔的全网日均票量已经超过4000万单。若仅计算快递单量,极兔已成为第四大快递公司,仅次于中通、韵达和圆通。

当然,若是参考其他的投资并购案来看,接下来奈雪仍有大量的工作要做,尤其是要尽快完成双方团队在业务上的整合。

若真能实现像极兔那样“增收”,那随之而来的“增利”也不是难题,至于能否实现持续盈利,仍然有待观察。