蒙牛正迎来新一轮的人事变动。继中粮集团总裁于旭波接替马建平担任蒙牛董事会主席职位后,1月15日,蒙牛助理副总裁赵杰军出任现代牧业非执行董事。

管理层变化的背后,蒙牛的“全产业链”布局也逐渐浮现。收购雅士利、多美滋补足奶粉短板,加码现代牧业、圣牧高科寄希望改善上游奶源。

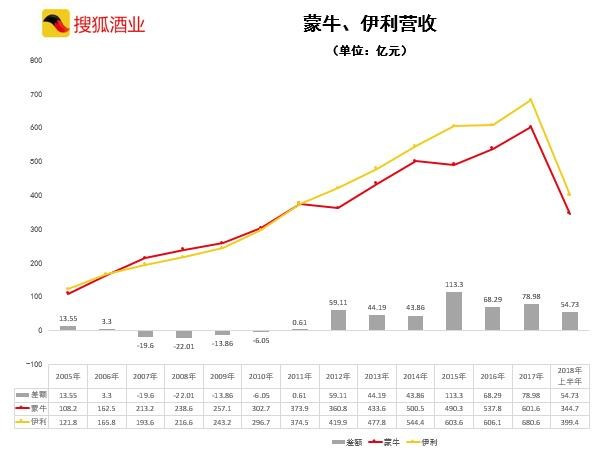

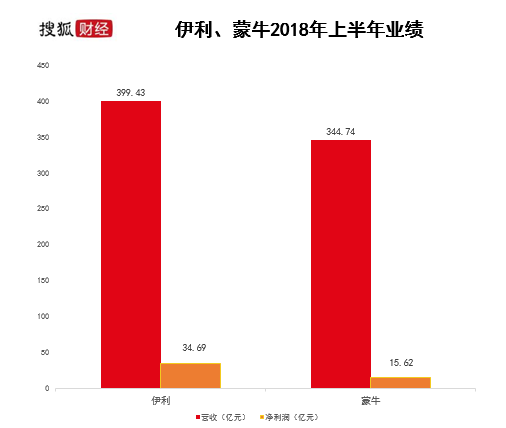

“买买买”的模式并没有为蒙牛的业绩“插上翅膀”。近两年来,蒙牛与伊利营收差距反而逐渐在拉大。

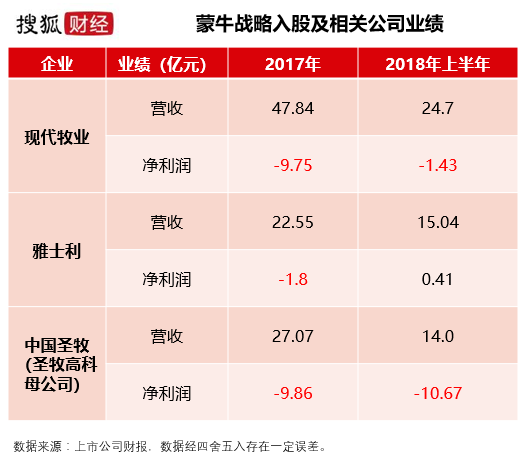

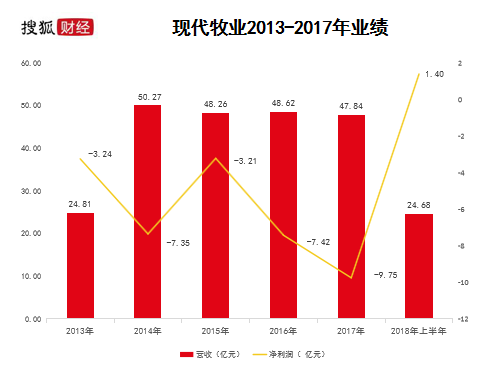

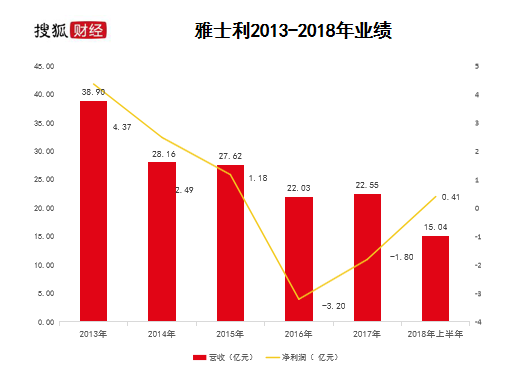

从蒙牛收购的几家资产来看,除雅士利刚刚扭亏为盈外,现代牧业、圣牧高科母公司中国圣牧2018年上半年分别亏损1.4亿元和10.67亿元。

2018年上半年,蒙牛营收为344.7亿元,与伊利相差约55亿元,15.6亿的净利润不足伊利的一半。

对于收购资产接连亏损,1月21日蒙牛回复搜狐财经表示:“收购战略紧密结合公司战略、围绕全产业链布局制定,目前正在稳步推进之中。我们对实现有质量、可持续的增长充满信心。”

5年3起并购 “买买买”模式反拖累业绩

作为蒙牛乳业的两大股东,中粮集团与达能分别持有蒙牛约30%的股份。

在蒙牛目前的董事会中,“达能”出身的卢敏放担任总裁,“中粮系”吴文婷为另一位执行董事。

新上任的董事会主席于旭波同样出自中粮,曾担任中粮集团总裁。选用中粮总裁“坐阵”蒙牛,可见中粮对蒙牛业务的重视。

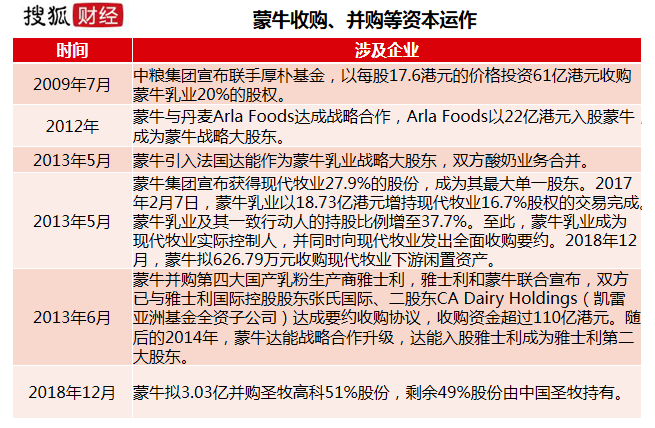

搜狐财经统计发现,2009年中粮入股蒙牛后,从2012年到2018年5年期间,战略并购频繁。

除了引入达能、丹麦Arla Foods战略大股东,蒙牛的并购主要围绕争夺上游奶源和拓展奶粉业务展开。

奶源问题,一直是蒙牛之痛,也是造成目前伊利和蒙牛利润差距的重要原因之一。

2017年,通过不断增持现代牧业,蒙牛及其一致行动人的持股比例已达到37.7%,蒙牛成为现代牧业的实际控制人。2018年12月,蒙牛拟626.79万元收购现代牧业下游闲置资产。

不过,现代牧业从2013年到2017年,已经连续5年亏损,合计亏损达30.97亿元。直到2018年上半年,现代牧业才获得了1.4亿元的盈利。

此外,蒙牛近期拟以3.03亿并购中国圣牧下游企业圣牧高科51%股份。尽管中国圣牧拥有蒙牛及伊利共同渴望的有机奶资源,但根据财报,中国圣牧目前处于巨额亏损中。2018年上半年,其亏损10.67亿,利润同比下降16819.86%。

奶粉业务曾是蒙牛的短板。在担任蒙牛总裁之前,卢敏放曾任蒙牛旗下子品牌雅士利集团的总裁一职。2013年之前,其还担任过多美滋总经理。

2013年6月,蒙牛以124.6亿港元的代价拿下雅士利。随后的2014年,蒙牛达能战略合作升级,达能入股雅士利成为雅士利第二大股东。

这曾是国内奶粉行业当年最为显赫的并购大戏,然而雅士利之后的发展并未取得预期的效果。2014年~2016年,雅士利营收、净利连续下滑。2016年、2017年,雅士利分别亏损3.2亿元和1.8亿元。这一情况直到2018年上半年才有所好转,雅士利以净利润0.41亿元得以扭亏。

业内人士分析表示,接连收购失败,让蒙牛背上了“沉重的负担”。从最早收购的现代牧业,到最近入股圣牧,蒙牛虽然有可能通过收购增强自身业务,但也可能重蹈覆辙,再次拖累业绩。

不过,也有专家持乐观态度。

乳业分析师宋亮认为,目前收购的企业在慢慢扭亏为盈,对于圣牧,上游庞大的固定资产整合,下游灵活一点,盈利并不困难。“蒙牛频繁收购主要为了迅速打造属于自己的产业链体系,完成2020千亿目标的计划,加快推动市场国际化发展。”

中国品牌研究院研究员朱丹蓬表示,蒙牛收购非常有目的性,从雅士利收购增加婴幼儿奶粉布局,体量方面考虑,现代牧业产业端夯实,圣牧有机奶粉的资源,中长期战略来说,收购亏损企业性价比较高,依托蒙牛综合实力、体量扭转并不难。

蒙牛与伊利营收逐渐拉大 频频收购冲刺“双千亿”目标

蒙牛不断收购的背后,同样面临伊利的市场挤压。近年来,蒙牛与伊利的营收逐渐拉大。2017年,伊利、蒙牛营收分别为680亿元和601亿元。2018年上半年,伊利营收再次超过蒙牛54.73亿元。

而8年前的2010年,蒙牛以302亿的营收反超伊利。“曾经的辉煌”造就了中国乳业目前双寡头的格局。

分析二者,除了收购企业亏损带来的业绩压力,蒙牛与伊利的差距,主要在于营收和成本控制方面。

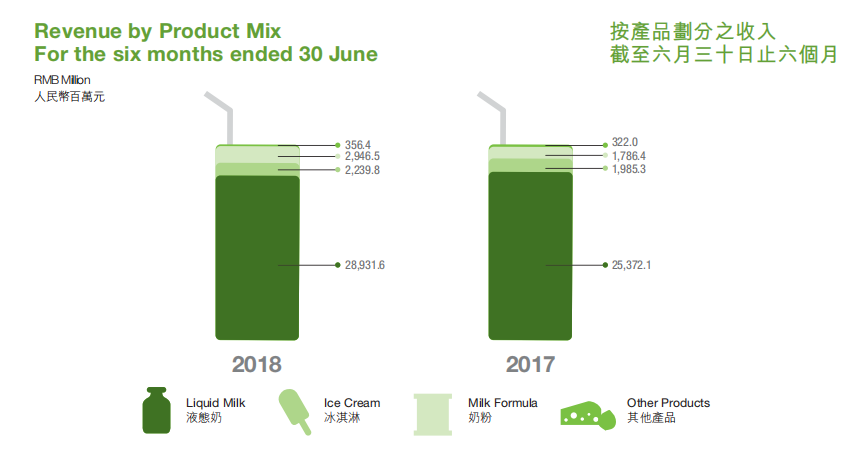

根据2018年上半年的数据,目前液态奶和奶粉是蒙牛最大的两项业务,营收分别为289.32亿元和29.47亿元,同比上升14%和65%,占到全部产品营收的84%和8.5%。

(蒙牛业务构成,数据来源2018年上半年财报)

液态奶同样是伊利的营收主力。2018年上半年,伊利液态奶销售额319.2亿元,奶粉及奶制品收入38.67亿元,分别占到总营收的81%和9.8%。两项业务,伊利分别超过蒙牛约30亿元和9亿元。

这也是蒙牛寄希望通过收购,不断增强两项业务的原因所在。蒙牛2018年上半年报显示,由于产品结构优化及原奶价格维持相对较低水平,毛利率较去年同期上升3.6个百分点至39.2%。伊利同期的综合毛利率为38.67%,蒙牛在毛利率方面已经和伊利同一水平。

而从成本控制方面,除了加强奶源布局降低成本外,销售费用也成为乳业支出中的大额成本。

鹿呦呦 ·

搜狐

·

2019-01-26 21:07:27

鹿呦呦 ·

搜狐

·

2019-01-26 21:07:27 评论

评论 分享

分享